中国银行保险报微信公众号1月11日消息,在刚过去的2020年里,反洗钱工作力度不断加强。

据中国人民银行(以下称“央行”)官网公示的信息,2020全年,央行及其分支机构共对417家反洗钱义务机构及相关责任人进行了反洗钱行政处罚,罚单共计733笔,罚款金额累计约6.28亿元,其中机构罚款金额约6.08亿元,个人罚款金额约0.2亿元。

与2019年相比,2020年反洗钱罚单总笔数上升近25%,“双罚”(机构处罚+个人处罚)占比由91%提高至98%。2020年罚款总金额约为2019年的3倍。

大额罚单、“双罚”成为常态

从罚单数额来看,2020年大额罚单数量激增。2020年共有20笔处罚金额超500万元的大额罚单,约为2019年的7倍。其中,有10笔罚单金额超千万元,处罚对象主要为银行类金融机构(国有大型商业银行、股份制商业银行、农村商业银行)和支付机构。

同时,“双罚制”比例高达98.18%。据统计显示,2020年被处罚的417家义务机构及相关责任人中,超过405家机构遭遇“双罚”(机构处罚+个人处罚),比率高达98%,个人处罚金额最高达到71.3万(15人)。

处罚对象涵盖总分支机构,除了涉及高级管理层、反洗钱主管领导、机构负责人,还涉及法律合规部、风险管理部、运营管理部、会计结算部等相关负责人以及总审计师。此外,业务部门作为反洗钱第一道防线,因反洗钱工作不到位,业务部门负责人、客户经理等个人处罚罚单频出。

大额罚单集中于银行与支付机构

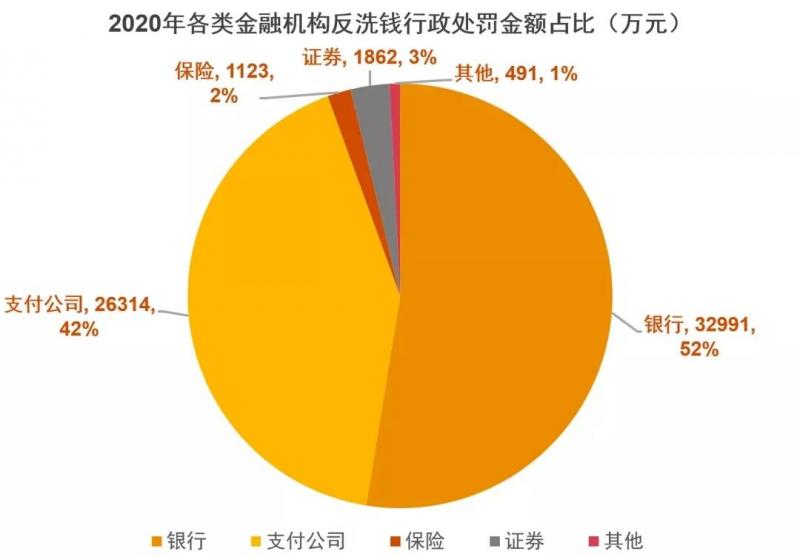

据统计,2020年反洗钱行政处罚主要涉及银行、支付机构、证券和保险四类机构。除保险机构外,其他类型机构的处罚金额、罚单笔数均有所上升。

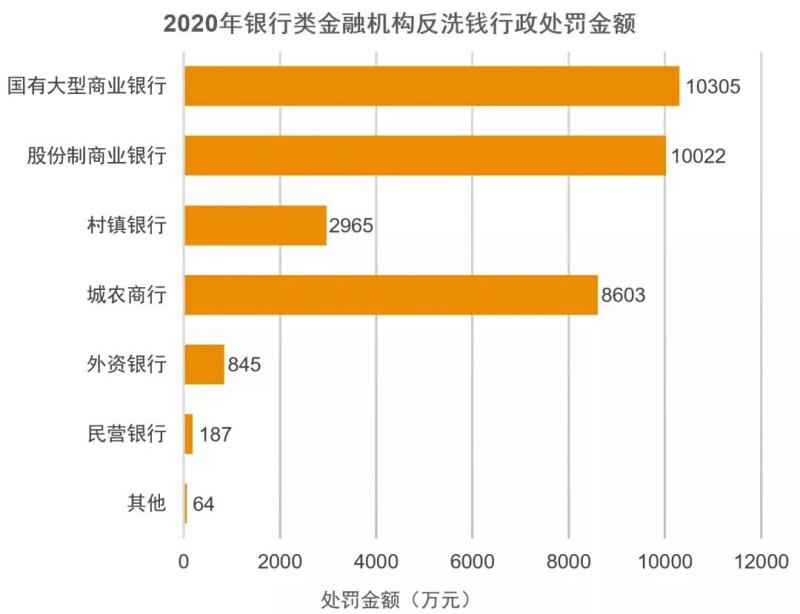

从罚单数量与处罚金额来看,银行类金融机构受处罚情况仍是最为严重。各地央行分支机构2020年开出银行类金融机构的罚单共计598笔,占总罚单笔数的82%;处罚金额约3.3亿元,占总处罚金额的52%。

此外,因多笔大额罚单(含一笔超6000万罚单,以及一笔过亿的罚单),2020年支付机构处罚总金额激增,成为第二大受罚主体,处罚总金额高达2.63亿元,为去年的8倍;处罚金额占比为42%,略低于银行类金融机构。

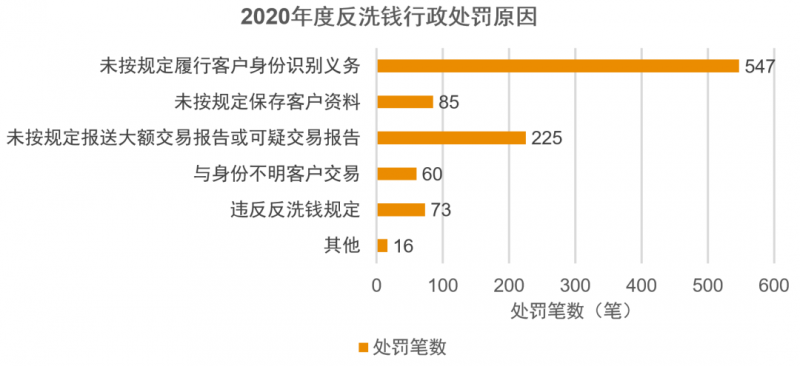

客户身份识别仍为首要处罚原因

需要注意的是,除典型的违规行为以外,在一张处罚金额超千万的银行机构罚单中,处罚原因包括“违反反洗钱管理规定,泄露客户信息”。此外,支付机构在客户身份识别方面的问题依旧突出,具体包括未严格落实特约商户实名制,存在资料不实商户,以及未按规定保存预付卡业务商户资料等。

从罚单数和罚款金额来看,2020年的违规行为排在前三的是“客户身份识别”“未按规定报送大额交易报告和可疑交易报告”“为身份不明的客户提供服务”。

“未按规定履行客户身份识别义务”为首要处罚原因,共涉及547笔罚单,合计涉及处罚金额约4.3亿元;其次是“未按规定报送大额交易报告或可疑交易报告”,共涉及225笔罚单,合计涉及处罚金额约3.2亿元。

在2020年的733笔罚单中,195笔处罚是对多项违规行为进行综合处罚,538笔处罚是对单项违规行为进行处罚。

强化反洗钱全方位监管

当前,反洗钱相关法规修订工作正加快推进,反洗钱监管机制正在不断完善。从趋势来看,风险管理工作逐步从“规则为本”向“风险为本”转变。

2020年10月25日,中国互联网金融协会根据2019年实施的《互联网金融从业机构反洗钱和反恐怖融资管理办法(试行)》,发布了《网络小额贷款从业机构反洗钱和反恐怖融资工作指引》,引导从业机构执行监管规定,明确了开展反洗钱应当遵循的一些操作性规范。

2020年12月31日,央行发布了《金融机构反洗钱和反恐怖融资监督管理办法(修订草案征求意见稿)》,向社会公开征求意见。此次《修订草案》包括总则、反洗钱内控和风险管理、反洗钱监督管理、法律责任和附则,共5章40条。主要内容包括新增金融机构反洗钱内部控制和风险管理工作要求、完善监管对象范围、完善反洗钱监管措施和手段等方面。

伴随着新冠肺炎疫情的冲击,反洗钱的传统工作模式也变得多样化。在多重困难下,《反洗钱法》修订也在稳步推进。相关监管办法的制订进一步反映了2021年监管动向和工作思路,显示出监管立志于提高反洗钱监管有效性和机构反洗钱工作水平的努力与决心。

随着监管强化金融机构反洗钱的各项监管评估要求,普华永道中国金融业主管合伙人梁国威等人建议,金融机构要重视反洗钱数据治理工作、完善客户尽职调查机制、搭建定制化机构洗钱风险评估体系。针对识别出的固有风险,开展相对应的控制措施有效性评估,确保真正发现风险管理漏洞,并及时完善控制措施,实现从“规则为本”向“风险为本”转变。

编辑/樊宏伟