今年3月1日,备受关注的存量个人房贷定价基准转换工作正式启动。根据央行公告,存量浮动利率贷款定价基准转换原则上应于2020年8月31日前完成。眼看限期将至,到底是选一成不变的固定利率,还是选择以LPR(贷款市场报价利率)为基准加点的浮动利率,还在犹豫的客户必须做决定了。

两种方式二选一 只有一次转换机会

长期以来,个人房贷利率都是在央行贷款基准利率上打折或上浮一定比例。根据央行公告,从2020年1月1日起,金融机构新发放贷款不再使用贷款基准利率,改为主要参考LPR进行贷款定价。这意味着个人贷款利率也要与基准利率脱钩,改与LPR息息相关。

对于此前的存量贷款,央行在去年年底发布公告称,存量浮动利率个人贷款定价基准转换工作2020年3月1日起正式启动,原则上于2020年8月31日前完成。

具体来说,央行对存量房贷客户给出了两个选择,一个是转为“LPR+加点”浮动利率,即将原合同约定的利率定价方式转换为以LPR为定价基准加点形成(加点可为负值),加点数值在合同剩余期限内固定不变;二是转换为固定利率。定价基准只能转换一次,转换之后不能再次转换。

选择何时转换不影响加点数值

据了解,大部分银行都是在今年三四月份开始转换工作。受疫情影响,银行都推荐客户通过手机银行、网上银行等线上渠道自主进行转换。转换工作已经开始了几个月,现在才选择转换的客户会不会比之前转换的客户吃亏呢?答案显然是否定的。

根据央行公告,不论选择哪种定价方式,转换时点前后贷款利率不变,都跟原执行的房贷利率一样。

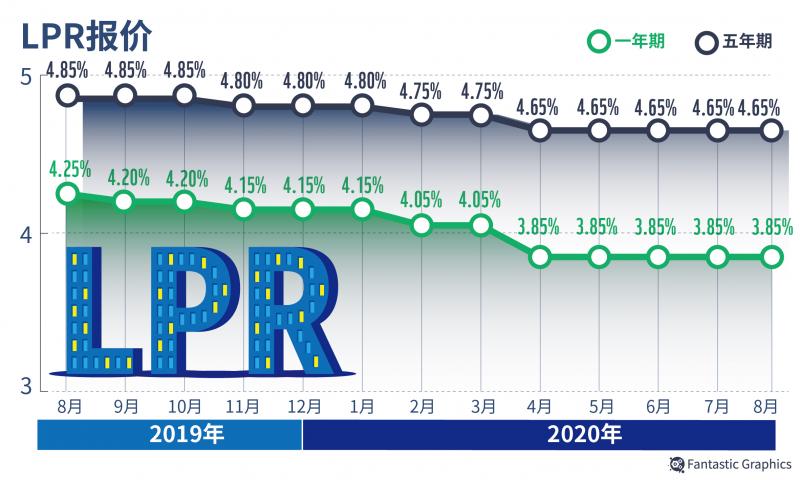

央行有关负责人此前解释称,同一笔商业性个人住房贷款,在2020年3至8月之间任意时点转换,均根据2019年12月LPR(5年期以上LPR为4.8%)和原执行的利率水平确定加点数值,加点数值不受转换时点的影响。具体来说,加点数值=转换前的房贷利率-4.8%。

两种方式各有优势 先问自己对未来利率走势如何判断

业内人士指出,两种转换方式各有优势,具体如何选择主要取决于客户自己对未来市场利率走势的判断。如果认为未来LPR会下降,那么转换为参考LPR定价会更好;如果认为未来LPR可能上升,那么转换为固定利率就会有优势。

不过,由于存量房贷期限一般最长可到30年,就算提前还款,很多人也需要至少背负10年以上。要准确判断如此长远的时间里市场利率的走势,对普通人来说的确太难了。

“对于借款人来说,不管是选择固定利率还是‘LPR+加点’浮动利率,都面临着利率风险。”民生银行首席研究员温彬表示,目前LPR是下行趋势,如果选择了LPR浮动利率,短期来看,未来两三年,房贷利率会是下降趋;但是,LPR是分1年期和5年期以上的,房贷利率大多是与5年期以上LPR利率挂钩。而目前看1年期LPR利率的下调更加明显,5年期以上LPR利率水平下降幅度有限。由于国家政策是保持房地产市场总体平稳,中长期LPR走势还会受到形势变化、通胀水平、就业水平、国际收支水平等多因素影响,目前难以预测。

因此,温彬建议,存量房贷客户还要根据自身具体情况,以及贷款价格、贷款期限,贷款余额等,综合选择更适合自己的利率转换方式。如果此前的房贷利率价格折扣力度大,月供剩余时间比较长的话,可以选择固定利率,有助于锁定月供成本,也便于做好家庭的收支安排。而如果月供剩余时间较短,贷款余额也不大,选择浮动利率可能更合适,因为即使LPR出现反转,也可通过提前还款方式来规避利率风险。

北青-北京头条记者了解到,自2019年8月改革以来,LPR共进行13次报价。目前,1年期LPR累计下行46个基点,5年期LPR累计下行20个基点。

大部分银行人士预计,由于未来一段时间LPR仍有一定下行空间,借款人采用LPR作为定价基准(浮动利率)将可能是普遍的方式。

大部分银行会批量转换为LPR定价模式

如果客户在8月31日前没有主动转换,银行会如何处理呢?目前,大部分银行已经公告将代客户批量转换为LPR定价方式。如果客户有异议,可以在年底前找银行转回或协商处理。

8月12日,工行、建行、农行、中行和邮储五家国有大行同时发布公告,将于8月25日起对批量转换范围内的个人住房贷款,按照相关规则统一调整为LPR(贷款市场报价利率)定价方式。

六大行中的交行此前已率先发布公告,于8月21日对尚未转换为贷款市场报价利率(LPR)或固定利率的存量浮动利率房贷,统一调整为LPR浮动利率加减点方式。

六大行的公告同时明确,批量转换完成后,若对转换结果有异议,可于2020年12月31日(含)前通过相关渠道自助转回或与贷款经办行协商处理。

在此之前,兴业、招行、浦发、民生等股份行也都发公告表示,如果客户没有主动变更,会进行统一的批量转换。

兴业银行此前表示, 对于多次公告及短信通知后客户仍未通过相关渠道进行签约变更的,将通过短信、公告等形式告知客户,按照标准转换方案批量转换为LPR定价的浮动加点的利率方式。

招行在4月上旬统一将在转换范围内的商业性个人住房贷款的定价基准转换为LPR。如果客户不想这样转换,仍维持原合同安排,可以在8月31日前联系招行各分支机构贷后服务中心申请处理。

批量转换后有异议可在年底前转回

现在离批量转换的统一日期还有一点儿时间,客户可以在批量转换前通过手机银行、智能柜员机、贷款经办行等渠道进行自主转换。需要提醒的是,贷款定价基准只能转换一次,转换之后不能再次转换。

根据各家银行公告,如果客户参与的是批量转换,之后又对转换结果有异议,可于2020年12月31日(含)前通过手机银行自助转回或与贷款经办行协商处理。

农行公告称,如客户希望撤销批量转换,保持原合同的定价方式,可通过相关渠道申请办理,但是撤销操作仅能办理一次。

有业内人士指出,存量房贷此前基本都是以贷款基准利率为定价基准,而LPR形成机制改革之后,贷款基准利率逐步淡化,调整的可能性不太大。批量转换后客户如再申请转回原合同安排,其实就跟选择固定利率差不多。

部分客户年内房贷利率可能就会下调

根据银行公告,从转换时点至此后的第一个利率调整日(重定价日),房贷利率保持不变。在每个利率调整日,贷款利率水平将取最近一次发布的相应期限LPR与加点数值之和重新计算确定。

此前,我国大部分存量房贷的重定价周期都是一年,重定价日多为每年1月1日或贷款发放日的对应日。

据了解,各家银行对于此次定价基准转换后的利率调整日规定并不完全一致。

六大行中,建行、交行、邮储、中行和农行都规定利率调整日与原合同保持不变。只有工行的重定价日调整为贷款发放日对应日。

对于重定价日是在转换日期之后的客户,年内就会执行最新的房贷利率;而重定价日为每年1月1日或是在转换日期之前的客户,将在明年规定时间进行调整。

举例来说,如果客户的贷款发放日是2010年10月9日,在今年8月26日参与了批量转换,重定价日确定为每年10月9日,则该客户今年10月9日就会进行第一次重定价,要按照今年9月20日公布的LPR值计算贷款执行利率;如果客户的重定价日为每年6月10日,也是在今年8月参与银行统一转换,则要到明年6月10日才进行第一次重定价,到时将以2021年5月的LPR计算实际利率。如果贷款重定价日为每年1月1日,在明年元旦重定价时将根据今年12月20日出炉的LPR计算房贷利率。

相较去年12月,5年期LPR已下调了15个基点。因此,如果选择了LPR定价方式客户近期就要进行利率重定,房贷利率马上就能下调0.15个百分点。

文/北京青年报记者 程婕

编辑/樊宏伟