被业界称为“三中一华”的四家龙头券商,有三家被证监会采取监管措施,且均因场外期权业务违规。

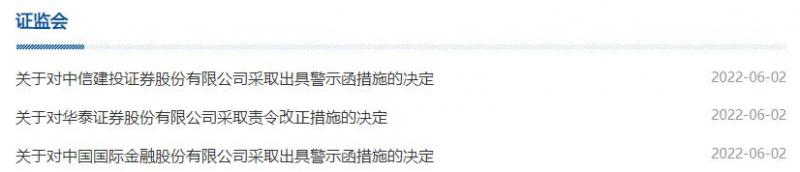

6月2日晚间,证监会集中披露了3条行政监管措施公告,分别涉及中国国际金融股份有限公司(中金公司,601995.SH,3908.HK)、华泰证券股份有限公司(601688,以下简称“华泰证券”)、中信建投证券股份有限公司(601066,以下简称“中信建投”)三家龙头券商。

其中,案由方面,中金公司因场外期权合约对手方为非专业机构投资者,中信建投因场外期权合约股票指数挂钩标的超出规定范围,均被证监会出具警示函。

华泰证券则因部分场外期权合约个股挂钩标的超出当期融资融券范围,未对部分期限小于30天的场外期权合约出具书面合规意见书,场外期权业务相关内部制度不健全等三方面问题,被证监会责令改正。

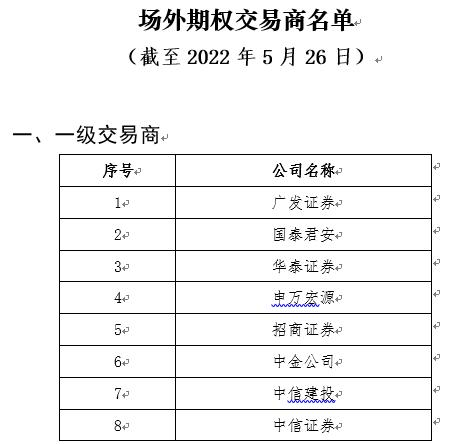

值得一提的是,中国证券业协会(以下简称“中证协”)官网资料显示,上述三家券商均为场外期权一级交易商。由于场外衍生品业务的开展对券商要求较高,因此目前全市场仅有8家场外期权一级交易商,且均为龙头券商。

中金公司、中信建投被出具警示函,华泰证券被责令改正

具体来看,中金公司方面,证监会表示,经查,发现中金公司1笔场外期权合约对手方为非专业机构投资者,违反了《证券公司场外期权业务管理办法》第二十四条的规定。

中信建投方面,证监会表示,经查,发现中信建投1笔场外期权合约股票指数挂钩标的超出规定范围,违反了《证券公司场外期权业务管理办法》第十七条的规定。

证监会指出,上述问题反映出中金公司、中信建投合规管理不到位。根据相关规定,决定对中金公司、中信建投采取出具警示函的行政监督管理措施。

华泰证券方面,证监会表示,经查,发现华泰证券存在三方面问题:

一是部分场外期权合约个股挂钩标的超出当期融资融券范围,违反了《证券公司场外期权业务管理办法》第十七条的规定。

二是未对部分期限小于30天的场外期权合约出具书面合规意见书,违反了《证券公司场外期权业务管理办法》第二十条的规定。

三是场外期权业务相关内部制度不健全,内部流程执行不规范,未按要求进行衍生品准入管理。

证监会表示,上述问题反映出华泰证券内部控制不完善。根据相关规定,决定对华泰证券采取责令改正的行政监督管理措施。

3家券商均为场外期权一级交易商,全市场共8家

据了解,场外衍生品业务包括场外期权、远期、互换等场外衍生品交易。其中,场外期权业务的参与券商数量不少。不过,由于衍生品业务复杂程度高,且对券商资金、风控等方面的实力有较高要求,因此集中度也较高。

中证协最新资料显示,截至5月26日,全市场共有46家券商是场外期权交易商。不过,一级交易商仅有8家。

除上述3家券商外,目前场外期权的一级交易商还包括广发证券、国泰君安、申万宏源、招商证券、中信证券,均为行业龙头。

公开资料显示,在交易商管理方面,证券公司参与场外期权交易实施分层管理,根据公司资本实力、分类结果、全面风险管理水平、专业人员及技术系统情况,分为一级交易商和二级交易商。

其中,最近一年分类评级在A类AA级以上的,经证监会认可,可以成为一级交易商。

最近一年分类评级在A类A级以上或B类BBB级以上,持续规范经营且专业人员、技术系统、风险管理等符合对应条件的证券公司,经协会备案,可以成为二级交易商;展业一年情况良好、未有重大风险事件的,可向监管申请成为一级交易商。

业务方面,一级交易商可以在沪深证券交易所开立场内个股对冲交易专用账户,直接开展对冲交易。而二级交易商仅能与一级交易商进行个股对冲交易,不得自行或与一级交易商之外的交易对手开展场内个股对冲交易。

场外期权业务已经历多轮规范

据了解,场外期权,是指在非集中性的交易场所进行的非标准化的期权合约,是根据场外双方的洽谈,按照双方需求自行制定交易的金融衍生品。

证券公司场外期权业务自2012年开展试点,作为场外衍生品业务的重要内容,场外期权业务得到了监管的多轮规范。

2018年5月30日,中证协发布了《关于进一步加强证券公司场外期权业务监管的通知》。对交易商管理、标的管理、投资者适当性管理、数据报送、监测监控、自律管理等内容作出了全面规范。

同年8月1日,中证协发布了场外期权业务一、二级交易商名单,共16家证券公司入选。其中,一级交易商有7家,二级交易商有9家。同时,公布了证券公司场外期权业务挂钩个股标的名单。

2021年9月25日,中证协表示,为进一步完善场外期权业务的制度供给,促进证券公司场外期权业务的健康规范发展,发布了《证券公司场外期权业务管理办法》,主要包括五方面内容:一是灵活设置资质要求。二是适度扩大标的范围。三是优化投资者适当性。四是稳定业务预期。五是强化监测监控。

除了场外期权业务,券商收益互换业务在去年底也迎来规范。

2021年12月3日,中证协制定发布了《证券公司收益互换业务管理办法》,从七方面对券商收益互换业务进行了再规范。具体而言,一是严格交易商管理。二是提高投资者适当性要求。三是加强挂钩标的管理。四是强化风险控制。五是明确禁止行为。六是加强业务监测监控和自律管理。七是明确过渡期安排。

来源/澎湃新闻

编辑/樊宏伟