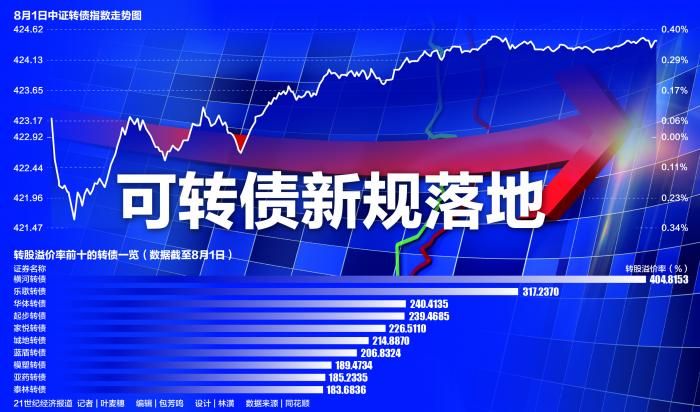

8月1日,可转债新规开始实施。沪深交易所设定向不特定对象发行的可转债上市后的首个交易日涨幅比例为57.3%、跌幅比例为43.3%。从次日起,涨跌幅比例为20%。8月1日永东转2饮得头啖汤,临近尾盘以20%的涨停板结束一日的交易。同日中证转债指数上涨0.36%,表现平稳。

可转债新规落地执行

7月29日,沪深交易所正式发布《上海证券交易所可转换公司债券交易实施细则》《深圳证券交易所可转换公司债券交易实施细则》(以下简称《交易细则》),以及《上海证券交易所上市公司自律监管指引第12号——可转换公司债券》《深圳证券交易所上市公司自律监管业务指引第15号——可转换公司债券》(以下简称《可转债指引》)。

其中,《可转债指引》自发布日起实施,《交易细则》8月1日起正式实施。两大新规从投资角度和上市公司角度完善了可转债市场交易和信息披露的多个细节。同时,通过控制涨跌幅也限制了市场过度“炒作”,减少了市场风险。

根据招商证券梳理,本次变化主要体现在六个方面。

一是新增涨跌幅限制,完善价格稳定机制。可转债上市首日,设置全日较发行价上涨57.3%和下跌43.3%的有效申报价格范围,保留现行20%、30%两档盘中临停机制安排;上市次日起,设置20%涨跌幅价格限制。

二是强化异常交易监管。明确可转债交易异常波动和严重异常波动的情形,规定了可转债异常交易行为的类型及相关监管措施,明确沪深交易所可根据可转债异常波动情况,要求上市公司披露异常波动公告或停牌核查,或者实施盘中强制停牌。

三是强化风险提示。在可转债最后交易日的证券简称前增加“Z”标识,向投资者充分提示风险,切实保护投资者利益。

四是衔接债券交易规则。对交易方式、申报数量单位等文字表述进行调整,如将“竞价交易”改为“匹配成交”,将超过价格限制的可转债申报处理方式由“暂存交易主机”调整为“无效申报”。

五是强化可转债信息披露。明确公司在可转债预计赎回条件、转股价格修正条件触发日前5个交易日应进行预先披露,且应在满足相关条件时审议并披露是否行使赎回权或修正转股价格的要求;未按规定审议和披露的,视为本次不行使赎回权或修正转股价,不行使赎回权至少3个月内不得再次行使,以稳定市场预期。

六是优化赎回,回售实施期限。规定可转债赎回条件触发日与赎回日的间隔期限应不少于15个交易日且不超过30个交易日,并在停止交易后为投资者留出3个交易日的转股时间,帮助投资者减少不必要损失;规定可转债回售条件触发日与申报期首日的间隔期限应不超过15个交易日,督促公司及时实施回售,保障投资者的回售权利。

此外,沪深交易所还加强了可转债异常交易行为监管,如加强对交易行为的研判分析,研究制定针对性监控指标;对触发异常波动或严重异常波动指标的,从严采取监管措施等。

清华大学五道口金融学院副教授胡杏此前接受采访时表示,可转债虽然有“进可攻、退可守”的特质,但仍属于比较复杂的复合金融产品。近年来,可转债市场成交量逐步增大,目前超过400只可转债,存量规模上升至7500亿元,达到历史最高水平,日交易量达1700亿元,市场重要性逐步提升。不同于债券市场通常以机构投资者为主,可转债由于兼具股票属性的特殊性,在国内目前有相当多的个人投资者参与,且存在明显的过度投机行为。因此综合主要措施来看,此次监管出台新规的意图旨在有效防止过度投机炒作、维护可转债市场平稳运行。

排排网旗下融智投资基金经理胡泊也表示,沪深交易所可转换交易实施细则正式实施,增加了对涨跌幅的限制,提高了新投资者的门槛,以及增加了对交易信息尤其是异常信息的披露等方面的相关制度,有效地降低可转债的波动状况,抑制可转债中价格操纵的行为,大大降低了近期可转债过度炒作的现象,很好的保护投资者利益,使可转债回归基本面投资,降低炒作空间。

其实从去年开始,可转债市场就相当红火,2021年中证转债指数上涨18.48%,大幅跑赢了各大市场指数,今年因为受到各种风险事件的影响,叠加全球央行收缩流动性,股市出现剧烈的调整,但转债市场年内仅下跌2.73%,相比股指明显抗跌。特别是4月27日以来,转债市场开始反弹,中证转债指数反弹幅度接近11%。

新债的表现也是可圈可点,同花顺数据显示,7月共有15只可转债上市,首日收盘平均涨幅为35.85%。二级市场上,可转债整体表现较强。7月中证转债指数上涨1.03%,明显跑赢大盘,同期沪深300下跌7%。数据显示,7月共有21只转债涨幅超过20%。

公募基金持仓环比增加超9%

截至8月1日收盘,仅有三只转债在面值之下,价格最低的是城地转债,最新收盘价为96.439元/张,其次为搜特转债和天创转债,分别报98.821元/张和98.844元/张。

有41只转债的价格在200元/张之上,占比接近1/10。其中价格最高的转债是石英转债,8月1日报收976.825元/张,上个月该转债一度触及1093元/张。今年4月15日,该转债最低价一度仅为327.02元/张,4个月时间涨幅超过200%。

排在第二的是中矿转债,最新报价为862.975元/张。紧随其后的是横河转债和小康转债,现价都超过了500元/张。

公募基金持有可转债总市值在二季度明显上升。根据华创证券统计,今年二季度,公募基金持有转债市值2781.32亿元,较一季报增加232.85亿元左右,增长9.1%。公募基金持有可转债市值占债券投资市值比为1.95%,占净值比为1.05%,较一季报均有提升。头部账户二季度多数加仓转债。2022年二季度市场一共24只基金持有可转债市值超过20亿元,其中14只基金持有转债市值环比增长,15只基金持有转债占基金资产净值比提升。

公募持仓市值的提升或与二季度转债市场走强有关。从市场表现来看,可转债二季度表现强势,中证转债指数二季度上涨4.68%。

截至8月1日,可转债的平均转股溢价率为53.1%,共有45只可转债转股溢价率均超100%。“可转债市场转股溢价率居于高位,价格中枢小幅回升。”华创证券固定收益组组长、首席分析师周冠南认为,后续看,驱动仍主要来自正股,可聚焦中报业绩、受益周期品价格下跌等方向。一是继续关注促消费政策实施下的汽车及新能源汽车等行业转债;二是中期业绩确定性较高,关注景气度较高的成长板块的光伏、新能源汽车产业链、军工等行业转债;受益近期周期品价格下跌主要关注中游制造板块。从价格角度,成长行业龙头转债仍有配置价值。

编辑/樊宏伟