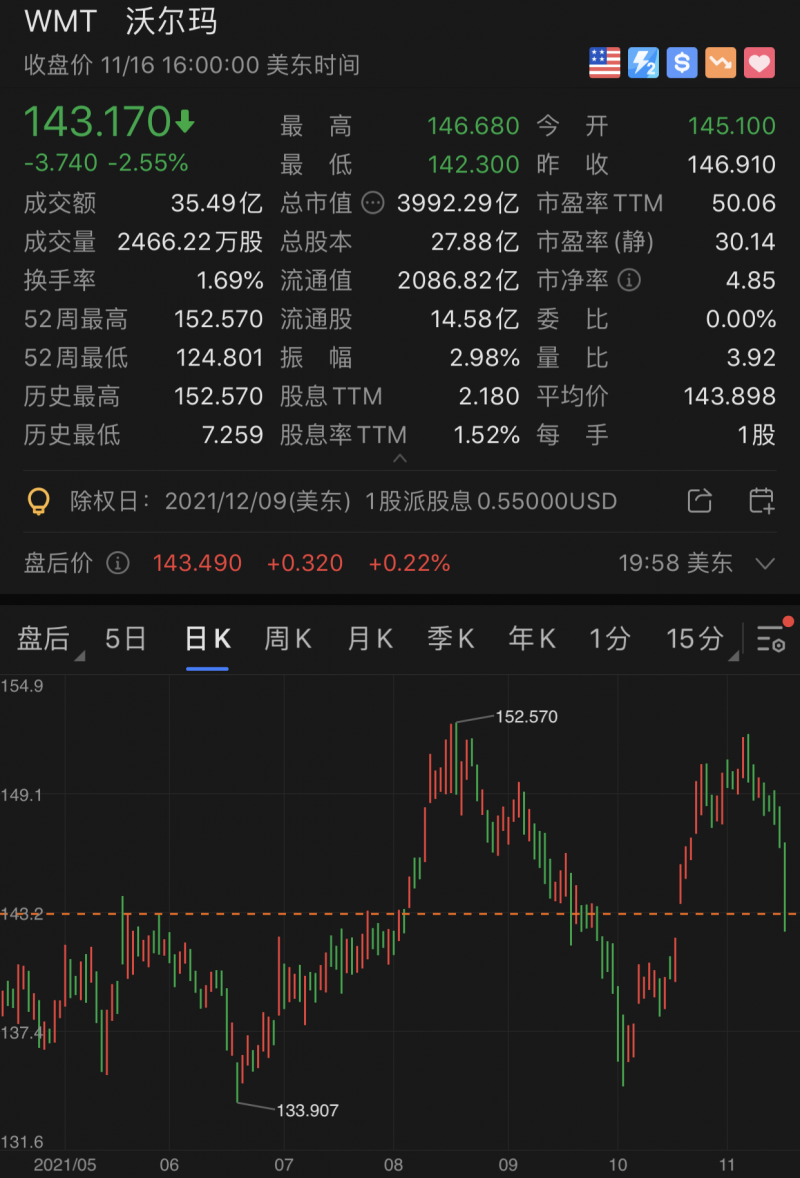

当地时间11月16日,美国零售商沃尔玛披露最新的季度业绩,由于通胀和供应链、劳动力短缺波及全美,沃尔玛盈利能力大受影响,单季净利润暴跌40%。美股开盘后,该公司股价最高跌逾3%,抹去今年全部涨幅,与美股大盘年内两位数的上涨形成鲜明对比。

在沃尔玛高管和部分外媒口中,沃尔玛被塑造成“通胀斗士”的形象。该公司首席财务官表示,庞大规模和产品广度令其不会将较高的投入成本完全转嫁给顾客,而是自我消化了一部分压力。

沃尔玛还提到,受益于中国和印度Flipkart的强劲销售,该公司国际业务增长了约10%。但事实上,受租金红利耗尽、线下流量持续下滑等因素影响,该公司在中国市场早已风光不再,过去4年沃尔玛已在中国关闭80家门店,行业排名也出现下滑。

沃尔玛股价截图

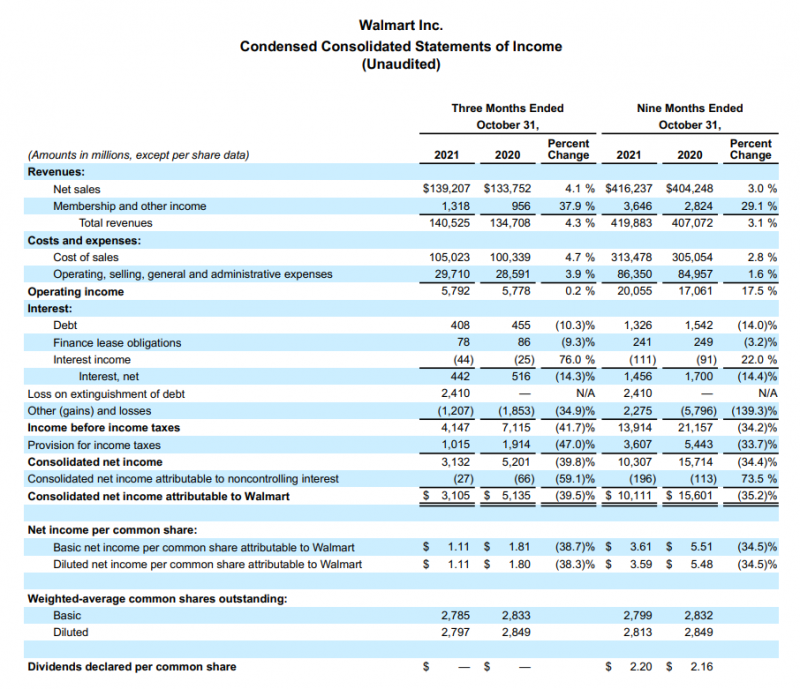

财报显示,在截至10月底的2022财年第三季度,沃尔玛营收1405.25亿美元,同比增长4.3%;归母净利润31.05亿美元,同比降低39.5%;前三季度,该公司营收4198.83亿美元,同比增长3.1%;归母净利润101.11亿美元,同比减少35.2%。

尽管这家全球最大的零售商提高了年度销售和利润预期,但该公司股价周二还是遭遇5月以来的最大盘中跌幅,因为高企的劳动力和供应链成本侵蚀其利润率。

在购物旺季到来之前,包括亚马逊在内的主要零售商一直在努力将产品运入美国,原因是近几个月来航运积压、亚洲部分地区的工厂关闭以及原材料匮乏。

尽管沃尔玛努力控制供应短缺带来的干扰,例如包租船只运送货物、提前订购产品送至美国、并将交货地调整到不太拥挤的港口,但该公司利润率还是受到打击。

财报显示,该公司第三季度毛利率下降了42个基点,导致其股价应声下跌2.5%。该公司第三财季涵盖了10月,一些美国消费者开始为所有重要的假期提前购物。华尔街分析师们称,沃尔玛利润率收缩的情况可能会持续到假期季的其余时间。

沃尔玛财报截图

投行艾菲科(Evercore)分析师格雷格·梅利奇(Greg Melich)表示,供应链问题或通胀可能使沃尔玛在美国第四季度的毛利率下降10-30个基点。

“对商品的长期持续需求使供应链变得紧张,导致缺货和通胀,”沃尔玛全球总裁兼首席执行官董明伦(Doug McMillon)表示。

目前,通胀和劳动力短缺已波及全美。今年10月,光沃尔玛一家公司,就有110万标准箱的货物运抵美国但是无法卸货。在即将到来的假日,美国消费者可能要面对大量缺货的货架和无法送抵的快递。

劳动力短缺迫使零售商提高工资并发放高额奖金。沃尔玛CEO董明伦透露,该零售商已经雇用了超过20万名新的商店和供应链工人,以应对假日高峰。

“他们有庞大的劳动力基础,这给利润率带来了压力,”亨廷顿私人银行股票研究主管、沃尔玛投资者兰迪•黑尔(Randy Hare)表示,“如果我们开始看到劳动力价格因通胀而上升,沃尔玛是我们不希望投资的公司之一。”

在沃尔玛高管和部分外媒口中,沃尔玛被塑造成“通胀斗士”的形象。该公司首席财务官布雷特·比格斯(Brett Biggs)表示,庞大规模和产品广度令其不会将较高的投入成本完全转嫁给顾客,而是自我消化了一部分压力。这也令消费者和仓储超市山姆俱乐部的付费会员在通胀压顶之时更多选择到沃尔玛购物。

路透社也报道称,沃尔玛在第三季度保持了较低的价格,以吸引购物者进入商店。该公司在美国拥有5000多家门店,其规模和与消费品公司的优势使其能够以更低的价格销售商品,这在美国通胀率处于30年高点时是一个关键优势。

沃尔玛表示,广告业务贡献的增加,在一定程度上抵消了供应链对利润率的压力。当前,零售商正积极追逐消费品牌的广告收入,在自己的网站和门店中吹嘘其丰富的购物者数据和优质媒体空间。

这家零售商预计,全年美国同店销售额将增长6%以上,而之前的预测是增长5%-6%,因为预计节假日期间对玩具和服装的需求会激增;调整后的利润预计约为每股6.40美元,高于之前的6.20-6.35美元;第三季度,受益于较高的食品杂货需求和人们在商店购买更多东西,不包括燃料的美国同店销售额增长了9.2%。根据路孚特的数据,分析师预期为增长7.04%。

财报显示,剔除汇率波动和资产剥离的影响,沃尔玛国际业务增长约10%。该公司称,这是因为受益于中国和印度Flipkart的强劲销售,Flipkart在印度排灯节前的促销活动中得到很大助力。

路透社报道截图

中国市场方面,沃尔玛并未披露具体的营收数据。不过,从该公司近期的动态来看,其在中国市场的策略基本以转型为主。

最明显的动作便是关店。截至9月,沃尔玛今年已在中国关闭25家大卖场。而从2016年到2020年,沃尔玛4年时间里在中国关闭了80家门店。

事实上,大卖场业态在中国早已风光不再。

在外资零售三巨头当中,家乐福和麦德龙已经决定退出中国市场。其中,家乐福中国于去年6月将80%股权作价48亿元卖给苏宁,麦德龙也将中国市场业务出售给了中国零售商物美。

大卖场衰落的原因,主要在于互联网经济下,电商、社区团购等业态发展迅速,这让传统大卖场受到巨大冲击。除此之外,中国市场人口众多,地域广阔,并且不同地区有着不同的消费习惯,业态相比地广人稀的美国也更加丰富。

在中国失意的沃尔玛也开始调整市场策略,转向山姆会员店这一新业态。山姆会员店遵从低SKU的产品策略,毛利率高于普通商超和卖场。

观察者网曾报道,2016至2020年,国内山姆会员店以平均每年3家新店的速度在增长。截至2020年底,山姆会员店在中国共开设31家门店,拥有付费会员超过300万。进入2021年,门店数量又增长到33家。

但无论是门店规模,还是品牌粘性上,山姆都没有形成绝对优势。

与此同时,山姆会员店在美国的老对手Costco也正在中国加速布局,除首家上海门店外,还有4家门店正在筹备中。但即便山姆、Costco这样的会员店头部玩家,在中国市场依然面临着不确定性。目前并没有足够证据可以证明这一模式能在中国行得通且可以广泛推广,毕竟山姆二十年间也只开出33家门店,Costco至今只开了1家门店。

来源/观察者网

编辑/樊宏伟