海外衰退阴霾退散。周五(8月16日),亚太市场加速上涨,MSCI亚太指数涨超1%,日经225指数跳空高开大涨近3%突破38000点,几乎收复了大跌前的水平,韩国KOSPI指数涨近2%,港股三大指数均涨超1%。

继美国CPI进入“2”区间后,市场情绪周四继续受到乐观经济数据的提振,个人消费几乎贡献了美国GDP的70%,而此前全球大跌的主因之一就是担心美国衰退风险。此次数据显示,7月零售销售数据环比增长1%,远高于预期(0.3%)和前值(-0.2%)且刷新2023年1月以来的新高,与此同时初请失业金人数小幅降至22.7万同样好于预期。

“乐观的经济数据压低了美联储降息预期,但也缓解了投资者对经济衰退的担忧,乐观情绪进一步升高。市场预计鲍威尔将在下周的杰克逊霍尔央行年会上就9月降息给出明确信号。”嘉盛集团资深分析师Jerry Chen告诉记者。

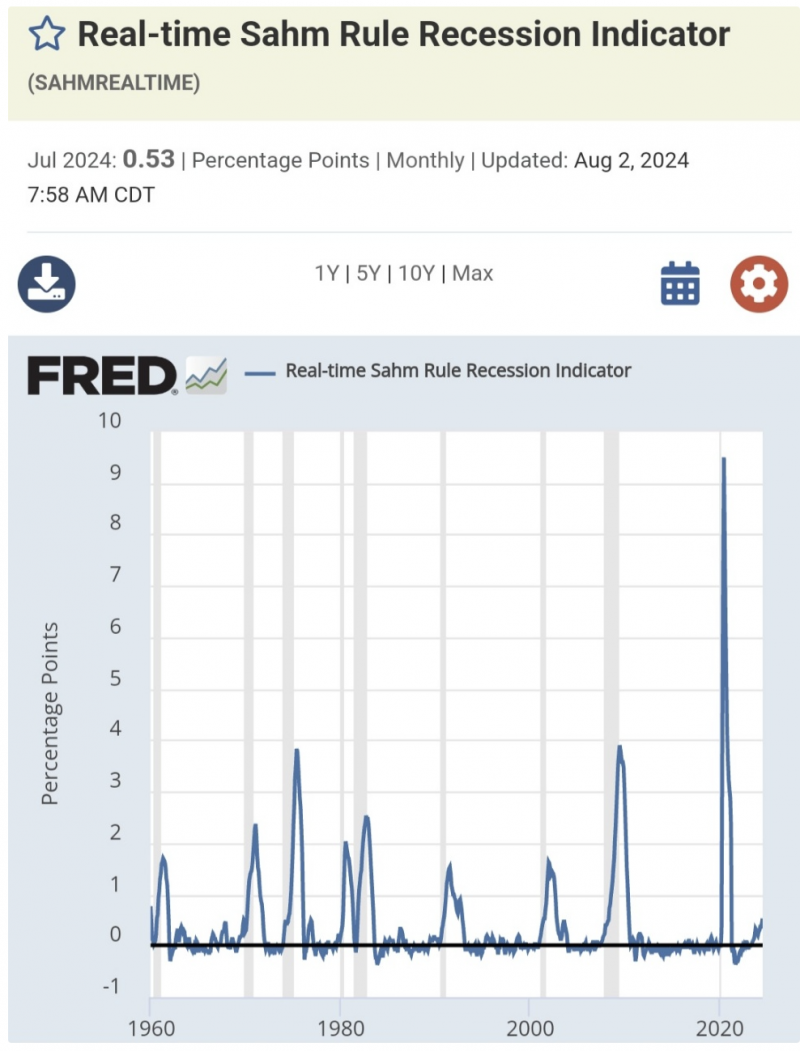

8月2日公布的美国7月非农数据显示失业率超预期升至4.3%(前值为4.1%)的近三年来高点,触发了预测衰退准确率高达100%的“萨姆规则”(Sahm Rule),引发“衰退交易”。不过,近期越来越多机构开始反驳这一规则的适用性。

摩根资管中国资深环球市场策略师朱超平对第一财经记者表示,“4.3%的失业率被认为触发了‘萨姆规则’。从1960年代到现在,投资者用3个月移动平均失业率和过往12个月最低的失业率比较时,如果这个数字超过了0.5个百分点,那么往往认为是和发生衰退的情形相对应,因此就有人得出结论,一旦触发,美国就会百分之百接近衰退,但事实上这并不非常科学。”

“原因在于,在历史上‘萨姆规则’被触发时,美国经济往往已经进入衰退阶段,直到两个月之后,失业率上升并相较以往的低点高出0.5个百分点,可以发现这个规则所指的现象是经济衰退的结果,而非起因。”

朱超平表示,之所以7月数据不佳,一方面是在7月美国就业市场可能受到了飓风的影响,大概损失了13000个新增就业岗位;另一方面,在过去的12个月,疫情之后的大规模经济刺激和经济过热,很容易造成短期的失业率上升、偏离平均值。但如果投资者单单因为这个因素就判断衰退,可能言过其实。事实上,上周美国每周申请失业金的人数低于市场预期,而且人数在下降。

不过,目前经济的脆弱性也仍然存在。机构认为,由于高利率维持的时间很长,对于一些美国中低收入的家庭而言,债务负担增长较快,例如信用卡债务等,当前债务的利息已经高达20%以上,导致很多中低收入家庭开始减少消费信贷。

另一方面,在消费信贷逐渐达到高位时,信贷的违约率已经超过之前的高位,甚至接近于2007年次贷危机发生的水平。这说明美国中低收入家庭对于高利率的承受能力已逐渐出现问题;美国银行业对企业的贷款利率目前也维持在6.5%左右,甚至是7%以上,这导致企业在投资方面面临一定挑战。

但富达国际近期也提及,“‘软着陆’是最有可能的结果,这也将有利于全球经济增长和愿意承受更多权益投资风险的投资者。”

在这一背景下,美国三大股指周四大幅上涨,纳斯达克涨幅达到2.3%并连续六天反弹,大型科技股普遍收高。全球零售巨头沃尔玛二季度营收和盈利都好于预期,公司还上调了全年业绩指引,暗示美国消费者支出保持强劲。沃尔玛股价隔夜跳升7%创历史新高,今年累计上涨37%,同时带动道琼斯指数上涨1.4%。

亚太股市也表现亮眼。日经225指数已经收复了“黑色星期一”发生前的高点。截至周五午盘,日经225指数报37842点,涨3.11%,相较于8月5日的低点反弹近22%。历史高点在42400点附近。

关键在于,日本的实际性薪资增速已经超出了1%,走出了负区间。朱超平对记者表示,在过往一段时间,日本薪资增速低于通胀,对日本消费构成拖累,但有可能在二、三季度开始持续反转。一季度GDP数据显示日本的消费下滑,导致经济增速波动较大,但随着通胀上升、企业开始普遍涨薪后,这可能对日本的国内需求带来积极影响。

The Global CIO Office首席执行官杜肯(Gary Dugan)近期也对记者表示,日本股市基本底部已经探明。“虽然投资者仍担心日元近期的大幅升值以及可能对日本企业利润增长造成的负面影响,但我们认为股市的回调为买入提供了机会。6月1.1%的日本实际工资增长显著超出预期,表明经济正处于转型期,并有望向更好的方向发展。”

他提及,这是27个月以来首次出现工资的实际增长。名义工资增长了4.5%,是自1997年1月以来最大的增幅。加上不错的夏季奖金和可能进一步上涨的工资,家庭的财务状况应该会有所改善,这将有助于GDP增长前景的提升。

受到外围情绪拉动,A 股和港股本周都有所反弹。截至上周,年内北向资金流入转为净流出。但是,本周开始资金有回流迹象,周四北向资金大幅流入超100亿元。当前,日本股市的整体市盈率已经超过了中国股市。

摩根士丹利基金方面对记者表示,上周北向资金净流出依然较多,年内净流入转负,而高点净流入近千亿,这相当于近两个月的IPO金额。不过未来资金面改善的可能性较大,IPO缩量、减持限制等进入常态,美联储终将降息,国内货币政策空间较大,这为市场企稳回升创造了有利条件。

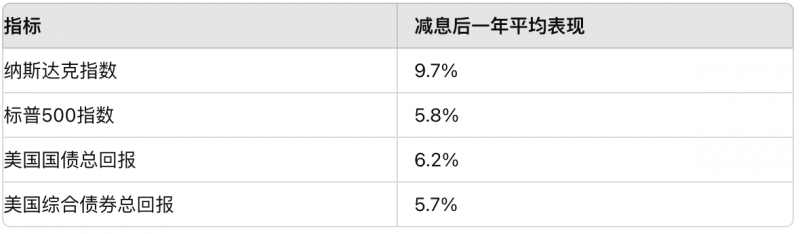

若海外衰退阴霾真的消散,对于整体亚太市场而言无疑都是利好消息。瑞银称,在不发生衰退的情境下,在美联储降息周期开始后的6个月(过去6次),MSCI新兴市场的回报率中位数为1.6%。但当降息后出现经济衰退时,回报率降至-3.4%。

从1989年至今,美联储在6次(89/95/98/01/07/19)降息周期中,降息后的第一年内股债的平均表现。来源:彭博

整体而言,海外“软着陆”的概率较大,同时降息也在临近。也就在8月14日,美国7月整体CPI同比增速降至2.9%,低于前值和预期的3%,连续第四个月回落,且为2021年3月以来首次跌破3%。数据公布后,9月降息50BP的概率下降至36%,全年预期缩减至83BP。无论幅度多少,9月降息几成定局。

编辑/樊宏伟