25岁的浙江人林芳大学毕业已有两年,如今还在为大学期间借的网贷发愁——上学期间,林芳每月生活费1200元,平时日常花销还够,但为了和别人一样买漂亮衣服、化妆品以及外出旅游,她在网贷平台上借了钱,从此一发不可收拾。“当时想着利息也不高,按月还应该没问题,就放手借了。”后来到了还款日还不上,她就接着从其他平台借款,以贷还贷,不少网贷平台都留下她的“足迹”,雪球越滚越大。(7月2日《法治日报》)

当下,像林芳这样陷入网贷的年轻人并不在少数。根据2019年《中国消费年轻人负债状况报告》,在我国年轻人中,总体信贷产品的渗透率已经达到86.6%,实质负债人群约占整体年轻人的44.5%。近一半的年轻人或多或少都在花着“明天的钱”。在社交平台上,有不少借网贷的年轻人“抱团”组成“负债者联盟”“负债姐妹”等群组,他们中有人是为了买一件漂亮的衣服,有人是为了创业,有人是为了交房租……钱不够花就去借网贷。

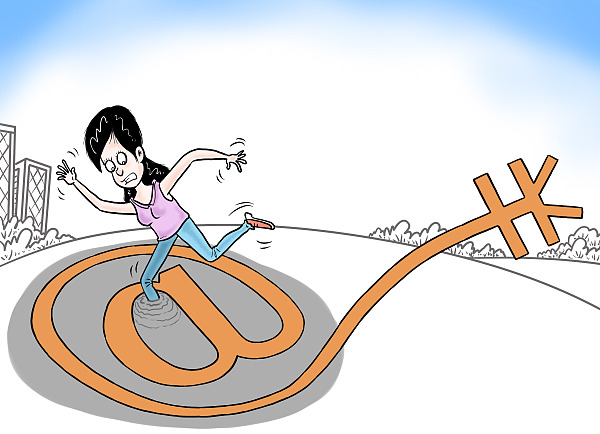

近年来,随着互联网金融飞速发展,一批网贷平台应运而生。比起银行等传统贷款渠道,网贷平台的门槛更低、放款更快、可贷款额度更高。这些平台为超前消费提供了便利,但对于初入社会、还没有稳定收入与存款的年轻人来说,一旦涉足网贷,就很容易出现“过度借贷”甚至“以贷养贷”,在网贷平台上越借越多,雪球越滚越大。这也意味着会像林芳一样遭遇催收、警告甚至威胁,有时一天内收到十几个电话,每天过着提心吊胆的日子。

不少年轻人深陷网贷无法自拔,固然与其缺乏金融知识和法律常识有关,但一些网贷平台在业务推进过程中的不规范问题,则是“以贷养贷陷入恶性循环”背后的推手。如某些网贷公司通过大数据分析,精准定位那些急需用钱但难以通过正规渠道获得贷款的人群,如急需资金的大学生等,继而通过社交平台、论坛等渠道,以“快速放款”“无抵押”“低息或无息”等诱饵吸引他们上钩。如果风险意识不强,就容易落入不良网贷平台的套路。

破除年轻人“以贷养贷”的恶性循环,首要责任在网贷平台。当下,一些平台利用专业知识不对称,通过设置多样利率名称,如基础利率、放款利率、罚息利率等来掩盖可能的高利率,无疑侵犯了金融消费者的知情权。《商业银行互联网贷款管理暂行办法》明确,商业银行应在相关页面醒目位置充分披露合作机构信息、产品信息、权力责任分配,并揭示合作业务风险。《银行保险机构消费者权益保护管理办法》也规定,银行保险机构必须披露包括产品性质、利息、主要风险、违约责任等关键信息,贷款类产品明确标出年化利率。

对于监管部门来说,要依据这些法规全面加强监管,完善信贷市场准入、运营监管体系,明确行业准入门槛,健全行业风险防控机制,并在保障国家信息安全和用户隐私的前提下,积极为年轻人提供定制化、规范化、安全放心、真实透明、风险可控的金融产品和服务。同时,严厉打击引诱借贷、暴力催收等各种违法违规行为,保护金融消费者合法权益。

对于年轻人来说,也要对网贷提高警惕,学会理性消费、理性借贷,抵制各种诱惑。只有多方共同努力,才能有效防控金融消费风险,避免陷入“以贷养贷”的恶性循环。

文/付彪

图源/视觉中国

编辑/王涵