未来金价何去何从?全球央行的购金趋势将如何变化?

本周,金价出现大幅波动。国际黄金现货价格触及2148美元/盎司的历史新高后暴跌100美元,而后在2030美元附近企稳。截至北京时间12月6日14:10,黄金现货价格报2024美元。

是什么驱动了近期金价的大涨大跌?今年以来黄金牛市背后的驱动力是什么?未来金价何去何从?全球央行的购金趋势将如何变化?就此,5日,世界黄金协会研究负责人安凯 (Juan Carlos Artigas)接受了第一财经记者的独家专访。

安凯表示,一般而言,四大因素驱动金价——经济扩张水平、风险和不确定性、机会成本(利率)以及市场动能。

市场动能可以用来解释本周金价的暴涨暴跌。例如周一亚洲早盘流动性较差,容易推动黄金出现暴涨,尤其是在黄金空头平仓止损之际,这也放大了涨势。但安凯认为,短期因素过后,更关键的则是中长期趋势。

就风险和不确定性的因素而言,安凯认为,今年以来,地缘政治风险、欧美银行业危机等都推动金价不断走高。明年将是全球大选年,数据显示,一些主要国家将总共有50到70次选举,这些国家GDP占全球的50%以上。其中,美国、印度大选是最重要的,投资者可能会为不确定性进行一定的投资对冲。

从机会成本来看,历来加息的转折点都是金价腾飞之际。安凯认为,对于黄金这一非生息资产而言,降息意味着投资者持有黄金的机会成本将降低,反之亦然。上周开始,市场对美联储降息的预期攀升,金价随之冲击历史新高。在他看来,金价有望维持强势,全球央行今年以来购金需求强劲,但后续的动能取决于美联储的行动能否符合或超出市场预期。

北京时间本周五(8日)21:30,美国将发布非农就业数据,市场预计此次新增18万就业人口,前值15万,失业率维持在3.9%,时薪同比增速从4.1%放缓至4%;14日将迎来美联储12月的利率决议,上周开始市场为明年降息110BP定价,届时美联储主席鲍威尔的前瞻指引和点阵图将表明美联储的立场,若态度较市场预期更为强硬,金价则可能进一步回调。

此外, 谈及经济扩张水平这一因素时,安凯表示,如今越来越多投资者认为美国经济将实现软着陆,即在不引发衰退的背景下实现通胀温和下降,不过世界黄金协会仍然认为,美国经济温和衰退的概率在30%~35%,“‘软着陆’并不是板上钉钉的事情,如果经济衰退发生,可能促使一些投资者在他们的投资组合中进行对冲,以防万一。”

更值得一提的是,全球央行近年来成为更为关键的购金力量。全球央行2022年购金量达1136吨,创历史新高,且2023年该趋势仍在延续。三季度《全球黄金需求趋势报告》显示,当季度全球央行净购黄金337吨,为有史以来第三高的季度净购金量。尽管未能打破2022年三季度的纪录,但2023年前三季度的央行购金量已达800吨,创下了协会有该项数据统计以来的最新纪录,这也意味着2023年全年的央行购金量有望比肩甚至超出去年的高位。

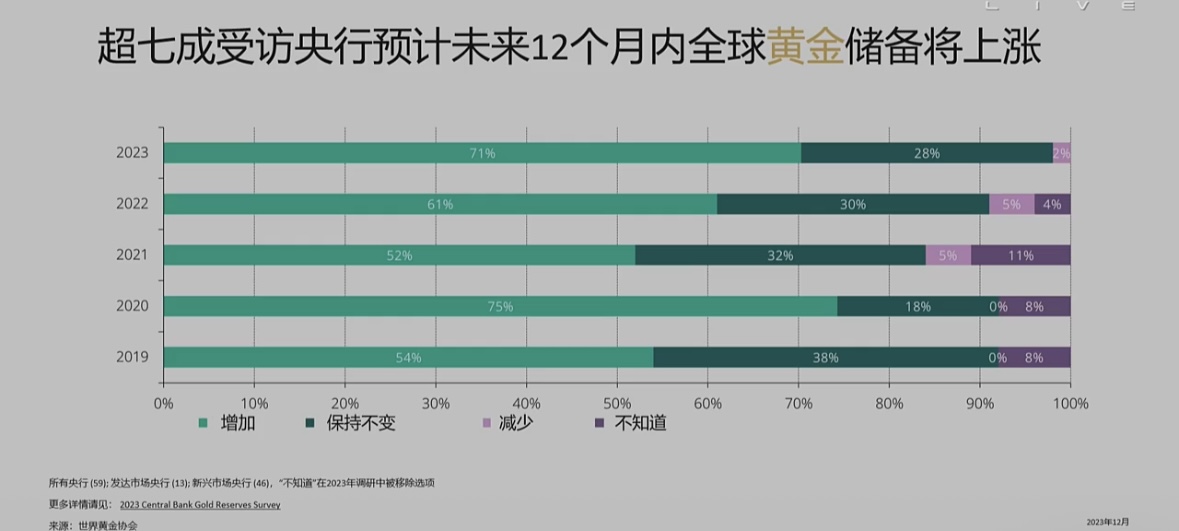

安凯还提及,超七成受访央行预计,未来12个月内全球黄金储备将增加。与发达市场相比,新兴市场更有可能增加黄金储备,因为前者的黄金储备已经位于相对较高水平。“亚洲国家如中国、印度、新加坡以及拉美的玻利维亚都是购买黄金的主要力量,事实上,全球各地都在大力购买黄金。利率水平、通胀担忧、地缘风险、ESG问题、全球经济格局转变等因素,都是各国央行在配置黄金时最先考虑的关键问题。”

在他看来,央行配置黄金主要考虑到安全性、流动性和回报。首先,黄金被央行视为安全资产和保值资产,因为相对于其他资产如国债,黄金在面对信贷风险时表现更为稳定;其次,黄金具有较强的流动性,央行可以迅速进入市场,而不会扭曲价格;最后,虽然回报不是央行购买黄金的主要动机,但黄金的年化复合收益率在过去几十年中为7%左右,为投资人提供了相对可观的回报,相较于美国和非美国股票投资收益来说,表现不俗。

编辑/范辉