9月初,银行在存款端、贷款端动作频频。国有行抢先打响“发令枪”后,城农商行开始纷纷跟进。

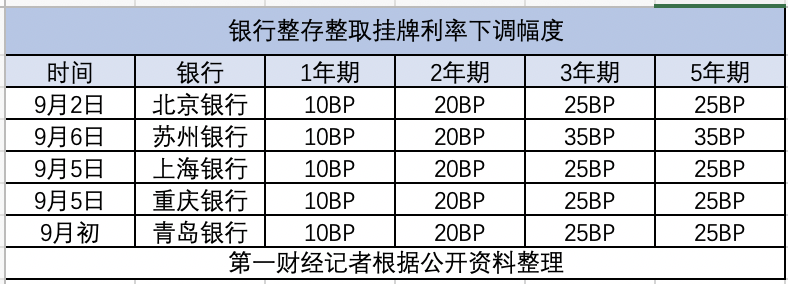

从存款端来看,继国有大行9月初下调定期存款利率后,北京银行、上海银行、重庆银行等地方性银行的存款利率也随之下降,降幅在10BP~35BP。从贷款端来看,存量房贷调降已经即将进入落地阶段,继国有行、股份行公布降低存量首套住房贷款利率的实施细则后,部分地方城商行也明确存量房贷利率调整细节,拟采用统一批量的方式在9月25日进行调整。

有机构人士认为,这也意味着本轮存贷调整正在从大行向中小银行蔓延。与此前相比,本轮银行调整力度较大。不过,存款利率下调可有效缓释房贷利率下调影响,对银行整体经营端影响有限,风险相对可控。

城商行跟进存款利率调降

“来晚一步,昨天利率已经下调了。”一名城商行储户吴答(化名)表示,由于得知消息较晚,错过了前两天较高的定存利率。对他而言,存款利率密集调降更像是一场“赛跑”,反应快、提前规划才能存的划算。

与吴答有类似经历的人不在少数,离上一轮存款降息仅3个月后,新一轮存款降息潮已至。

9月1日,6家国有大行和多家股份行更新存款参考利率表,1年期、2年期、3年期和5年期定期存款利率分别下调10BP、20BP、25BP和25BP。

此后,北京银行、苏州银行、上海银行、重庆银行、青岛银行等多家城农商行跟进,加入存款利率调降潮。

从调降幅度来看,本轮城商行调降基本与国有行、股份行保持“同频”,以中长期限存款为调降重点。其中,3年期、5年期整存整取利率下调幅度在25BP左右,1年期、2年期整存整取利率则降幅分别为10BP、20BP。

最先“跟降”的是北京银行。根据该行官网,9月2日起执行新利率表,1年、2年、3年、5年期整存整取挂牌利率分别为1.75%、2.1%、2.25%、2.3%。

也有城商行调降幅度高于股份行、国有行。苏州银行官网显示,9月6日将执行新利率表,1年、2年、3年、5年期整存整取挂牌利率分别为1.7%、2.1%、2.4%、2.4%,分别下调10BP、20BP、35BP、35BP。

拉长时间线来看,相较于今年6月、去年9月两轮存款利率调降潮,本轮各银行存款利率下调幅度更大。根据国金证券研究所梳理,在2022年9月调降潮中,国有大行及股份行活期存款普遍下调5BP,3年期存款下调15BP,其他期限下调10BP;在2023年6月调降潮中,国有大行活期存款普遍下调5BP,3年期、5年期存款下调幅度普遍为10BP以上。而本轮调降潮中,大多银行未对活期存款进行调整,三年期、五年期降幅则多为25BP。

存量房贷“联动”

存款利率调降之际,存量房贷也“联动”披露调整细则。

在六家国有大行相继“官宣”下调存量首套住房贷款利率的具体政策后,上海银行、北京银行、重庆银行等多家城商行也发布公告披露调整细则。

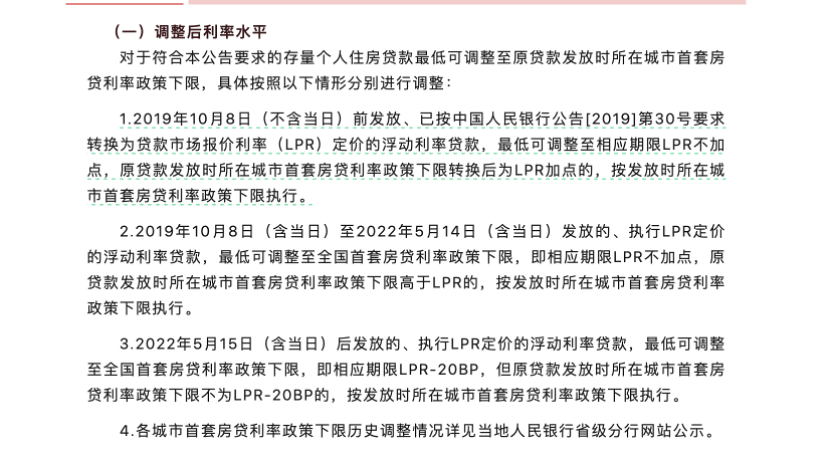

整体来看,上述几家城商行存量首套住房贷款利率调整细则与国有大行的脉络基本一致。从调整规则上看,上述银行均按照三个时间段来划分贷款的具体调整幅度。例如重庆银行在公告中对2019年10月8日(不含当日)前、2019年10月8日(含当日)至2022年5月14日(含当日)、2022年5月15日(含当日)三类情形下发放的贷款分别进行调整。

图片来源:重庆银行公告

从申请时间及调整方式来看,上述城商行均采用统一批量的方式在9月25日主动调整存量首套住房贷款利率。重庆银行公告显示,原贷款发放时执行所在城市首套房贷利率政策且当前为LPR定价的浮动利率存量房贷,该行将主动于2023年9月25日起,采取变更合同利率的方式进行统一调整,新的利率自调整当日生效。北京银行公告显示,2023年9月25日,对于符合条件的存量首套个人住房贷款,客户无需提交申请,该行将主动按调整规则统一批量调整贷款利率。

不过也有部分情形需要借款人按照银行要求主动申请。例如北京银行规定,2023年10月22日后申请利率调整的客户,包括新增“非首套转首套”、不良贷款归还积欠本息及当前执行固定利率或基准利率定价的存量房贷客户(需完成LPR定价转换后),可提出申请,该行将逐笔进行人工审核。重庆银行也规定在涉及“二套转首套”的存量房贷、逾期贷款归还积欠本息的存量房贷、客户需新发放贷款置换等情形下,需客户主动提出申请。

对银行净息差有何影响?

存款利率、存量房贷利率双降背后,实质存在一定“联动”。有业内人士分析,在目前银行个人房贷增长现疲态、提前还贷频发的情况下,银行调降存量房贷具备必要性。但考虑目前银行整体息差承压,需通过降低存款利率来保证息差空间合理,维持银行稳健生存。

尤其是对于此前净息差收窄压力较大的城商行而言,紧随国有大行“跟降”尤为必要。据国金证券测算,去年以来,LPR 的多次调降带动贷款加权利率回落至2023年中的4.19%。在此期间,银行净息差明显收窄,其中城农商行净息差收窄幅度较大。2023年6月,城商行和农商行净息差较2021年底分别收窄27.4BP和44.1BP。而大型银行、股份行净息差较2021年底收窄36.5BP、31.5BP。

本轮存贷调整对银行净息差有何影响?机构大多持积极态度。

中泰证券银行业首席分析师戴志锋测算显示,上市银行2018~2022年期间投放按揭贷款约23万亿元,占目前上市银行存量按揭的65.5%,假设该部分可享受存量房贷利率下调,预计节省居民利息支出1388亿元,预计对上市银行2024年息差影响约4.7BP。

戴志锋进一步指出,综合本轮存贷调整,存款利率下调可有效缓释房贷利率下调影响,对上市银行净息差影响小于2.4BP, 对农商行、城商行、股份行、国有行的息差影响分别为+0.9BP、+0.0BP、-2BP、-2.86BP,这也意味着对农商行、城商行板块或将产生正面影响,对大行、股份行或将产生负面影响。

此外,存量房贷调降下提前还款压力缓解,或也有助于缓解息差下行压力。开源证券银行首席分析师刘呈祥预计此次存量房贷利率下调有望降低提前还款比例最多8pct。若居民不提前还款,银行的存量按揭贷款收益率平均为 4.6%(存量房贷利率下调后);若居民提前还款后,银行可将这笔资金用于金融投资,假设平均收益率为3%。因此居民不提前还款,可使银行获得1.6%的利差。因此在保守、中性、激进三种情形下,提前还款比例的降低,有望使得上市银行净息差改善0.46BP、1.14BP、1.83BP。

编辑/范辉