6月9日,A股三大指数集体收涨,沪指、深证成指、创业板指分别上涨0.55%、0.66%、 0.9%,科创50指数更是大涨2.53%。具体到行业板块来看,涨多跌少,游戏板块与CPO概念股大涨,汽车整车、通信设备、风电设备、汽车零部件、半导体板块涨幅居前;工程咨询服务、装修装饰、旅游酒店、房地产开发、装修建材、多元金融板块跌幅居前。

从今日股票ETF二级市场表现来看,游戏、云计算、文化传媒等行业主题ETF涨幅霸屏。

不过,从6月8日股票ETF资金流向看,在周四涨跌互现的行情中,科创50ETF、上证50ETF、创业板ETF,以及银行ETF、上证指数ETF、红利100ETF等净流入资金居前;净流出方面,央企回报ETF、恒生科技ETF等成“失血”主阵营。

值得一提的是,近期,虽然科创50指数震荡调整,科创板相关ETF却持续获得资金净流入,多只份额迭创新高,自4月20日以来一个多月时间已累计吸金近340亿。

科创50ETF、上证50ETF、创业板ETF等

资金净流入居前

据Wind统计显示,截至6月8日,全市场733只股票ETF(统计股票ETF和跨境ETF)总管理规模达到1.42万亿元。

本周四A股依然涨跌互现,当日股票ETF总份额增长60.39亿份,以区间成交均价测算,净流入资金达到66.57亿元。6月以来,6个交易日累计净买入超173亿元。

从资金净买入排行榜看,周四当天,18只股票ETF资金净流入1亿元以上,其中8只为宽基,10只为行业主题。科创50ETF、上证50ETF、创业板ETF、银行ETF、上证指数ETF、煤炭ETF、红利100ETF等净流入资金位居前列。

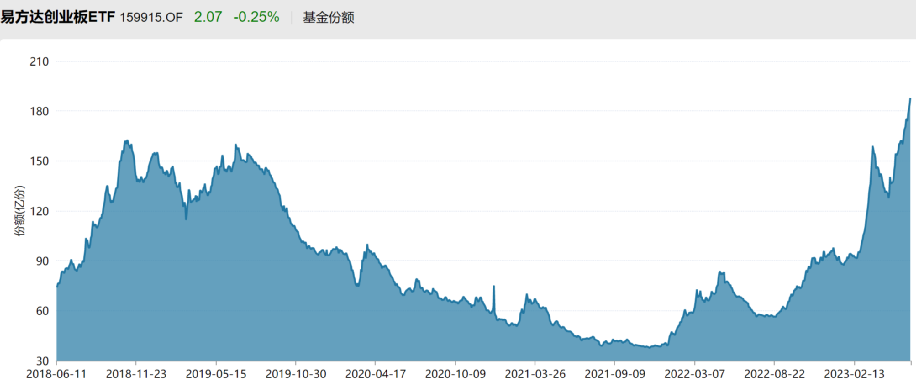

宽基指数方面,最“吸金”的5只股票ETF中有4只为宽基类。华夏科创50ETF当日份额增加11.30亿份,至615.54亿份,再创历史新高。以区间成交均价估算,当日资金净流入11.96亿元;华夏上证50ETF份额增加3.37亿份,至217亿份,资金净流入8.52亿元;易方达创业板ETF份额增加2.71亿份,至187.80亿份,份额同样创历史新高,当日资金净流入5.63亿元。

此外,富国上证指数ETF、华安创业板50ETF分别净流入3.19亿元和3.13亿元,易方达沪深300ETF、易方达科创50ETF及嘉实中证500ETF净流入资金均在1亿元以上。

行业主题方面,华宝银行ETF当日份额增加3.79亿份,至73.39亿份,资金净流入4.21亿元;国泰煤炭ETF、景顺长城红利100ETF、华泰柏瑞红利低波ETF、易方达证券保险ETF、国联安半导体ETF、华宝医疗ETF、华夏游戏ETT、华宝券商ETF、国泰军工ETF当日资金净流入也在1亿元以上。

其中,除了上述华夏科创50ETT,华泰柏瑞红利低波ETF、华宝医疗ETF、易方达科创50ETF份额也迭创新高,国联安半导体ETF、华夏游戏ETF则刚于近期创出新高。

值得一提的是,在科创50ETF期权合约品种上市加持下,科创板ETF持续资金净流入,自4月20日以来累计吸金近340亿。经过连续吸金后,截至6月8日,主投科创板的ETF最新规模已超1100亿元,其中科创50ETF总规模已达到1018.59亿元。

广发基金认为,由于对经济过度的预期,A股持续震荡、调整,有些板块甚至有脱离基本面、被错杀的倾向。不过,即使市场预期成为现实,当前的资产价格也已经充分反映了悲观情形。从股债性价比来看,沪深300指数的股债利差接近2018年11月、2019年2月、2020年3月时的水平,表明当前股票资产相比债券资产已具备较大吸引力,创业板指数股债利差更是处于近5年100%分位数。

总体而言,当前A股的配置性价比已经逐步提升,对A股隐含的中长期投资回报率可以不用太悲观,后续一旦经济预期企稳修复,A股可能会提供不错的投资回报率。

央企回报ETF、

恒生科技ETF资金净流出居前

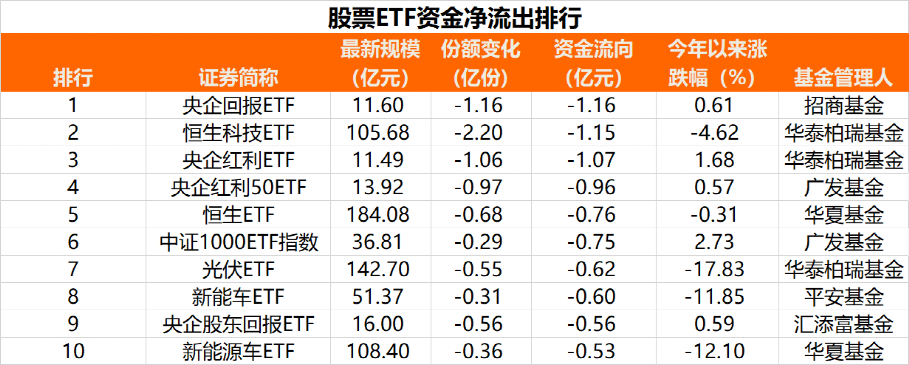

从资金净流出榜单看,3只股票ETF当日资金净流出超过1亿元,其中1只为宽基指数,另外2只为行业主题。而在净流出前5大股票ETF中,央企回报主题占据3席,恒生科技ETF、恒生ETF各占1席位。

具体来看,刚于6月6日上市的招商央企回报ETF当日份额减少1.16亿份,至11.53亿份,资金净流出1.16亿元;华泰柏瑞恒生科技ETF份额减少2.2亿份,资金净流出1.15亿元。

此外,5月30日上市的华泰柏瑞央企红利ETF、6月6日上市的广发央企红利50ETF当日份额分别缩水1.06亿份、0.97亿份,至11.30亿份、13.85亿份,资金分别净流出1.07亿元、0.96亿元,同于6月6日上市的汇添富央企股东回报ETF同样出现份额缩水,最新份额为15.91亿份。

不过,从年内份额变化来看,国企主题ETF的份额增幅依然十分抢眼。其中,南方中国国企ETF今年以来份额增加23.87倍,至9.57亿份;国泰央企共赢ETF年内份额增加12.94倍,至11.02亿份;平安国企共赢ETF年内份额增加4.1倍,至1.59亿份。从年内表现来看,这些国企ETF净值涨幅均在20%以上。

在景顺长城基金看来,央企、国企的估值水平长期处于偏低状态,被显著低估,对比中证国企指数和中证民企指数近10年的PE值,可以发现,相较于民企,央国企在当前市场中的估值依然较低。可以说,站在新的时代背景下,随着国企改革深化并向高质量发展迈进,以及“中特估”持续建设,央国企有望迎来盈利和估值的双增长,进而带来长线投资机遇。

招商基金资深策略分析师邓和权表示,“中特估”未来发展趋势在于提高分红和回购,改善股东回报和再投资收益。

(1)从股票估值和公司价值的角度看,国有企业重估的路径之一为提高股息率与增加公司股票回购,该种方式也是国资委鼓励的方向;(2)“中特估+类债高股息资产”自4月以来持续上涨,超额股息率已得到极大程度的修复,红利指数股息率已降至过去三年以来的正常水平。纯股息价值已下降,“中特估+高股息”策略转向“中特估+产业”。

(3)从公司价值创造的角度来看,一方面提升投资收益率(ROIC),打造第二增长曲线,比如中国的数字化建设与“一带一路”和西部大开发;另一方面降低加权平均资本成本(WACC),重点围绕国资委提出的打造产业链“链主”和专业化整合,关注高端装备、交运和能源,机会还是在“发展与安全”。

编辑/范辉