上周,A股市场高位波动,上证指数小幅下跌0.04%,结束此前四周连阳。成交方面,上周日均成交额有所回暖,从春节前一周的7400亿元附近回升至9800亿元左右,其中有三个交易日的成交金额突破万亿元。此外,上周全面实行股票发行注册制消息落地后,A股市场流动性整体保持平稳。

展望后市,券商研究机构认为,虽然A股快速上涨的势头近期有所减弱,但春季躁动的大趋势并未改变。在内外资接力的背景下,A股估值修复行情仍将持续,机构调仓和加仓将进一步强化成长风格表现。

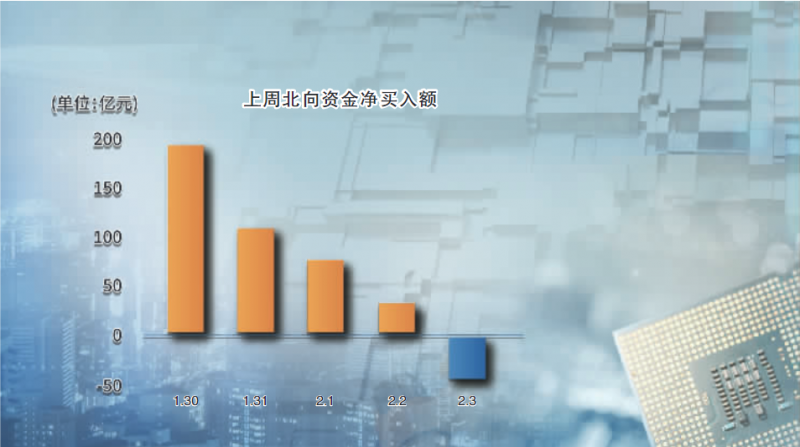

北向资金快速流入的惯性减弱

上周市场一大值得注意的信号是,北向资金在连续17个交易日净买入后首度出现净流出,于2月3日净卖出42.46亿元。在开年以来市场的整体修复中,外资无疑起到了中流砥柱的作用,1月单月净流入超1400亿元,规模创下历史新高。

中信证券表示,近期外资快速流入的行业结构与其重仓股结构线性吻合度高,是对之前降低仓位的回补。因此,在快速流入的惯性减弱后,2月起北向资金流速回归常态预计将是正常现象。整体来看,外资今年增配A股趋势不变,依然是重要的增量资金来源之一。

兴业证券认为,近期北向资金的波动,其核心在于主导力量正从北向资金交易盘转向配置盘。根据兴业证券的统计,2022年11月11日至2022年12月31日期间,交易盘占据外资主导地位,区间净流入超650亿元,是同期配置盘流入规模的两倍;2023年初至1月20日,配置型和交易型外资流入节奏和规模相当,二者分别流入568.43亿元、531.16亿元;春节假期后,配置型外资流入节奏进一步提速,而交易盘流入放缓甚至转为净流出,截至2月3日,北向资金配置盘流入405.16亿元,而交易盘流出超60亿元。

兴业证券表示,外资从交易盘主导到配置盘主导的变化,将驱动市场从β到α的切换。相比于交易型外资更重视宏观择时的属性(对冲基金为主),配置盘则更加聚焦α,更注重行业或个股的成长性和景气度水平。

春季行情遇“小颠簸”

从整体趋势来看,上周A股冲高回落,春节以来快速上涨的势头有所收敛。

对此,中银证券分析认为,春季行情的上涨趋势并未改变,估值修复仍是现阶段驱动A股上涨的主要动力。从资金面看,美国通胀大概率出现回落,美债利率和美元下行趋势难以发生改变,全球资本向非美和新兴市场流入趋势不会改变。从情绪面看,前期热门行业赛道短期拥挤度偏高,或将导致行业轮动和震荡,但行业趋势和政策产业催化不断,其上涨趋势大概率会延续。

光大证券表示,市场中期上涨的动力来源于经济与盈利的上行,虽然春节后首周A股市场上行节奏放缓,但当前景气回升预期仍是市场短期的重要支撑。随着疫情感染人数高峰的结束,我国经济复苏的确定性较高,除了大消费产业之外,地产链也将逐步复苏。经济与盈利的同比修复将是下一阶段支撑市场的核心动力。

中信证券认为,虽然权重指数过去一周表现平淡,但成长指数表现亮眼,中小盘成长成为行情的主力。这或许意味着内外资接力已开始,流动性修复驱动行情正向中小盘扩散。

成长风格有望接力价值

中信证券强调,内资接力外资的行情仍将继续,国内资金调仓和加仓整体有利于成长风格。配置方面,建议投资者持续关注成长洼地,提高新兴产业中半导体和信创的配置优先级。具体品种上,建议持续关注有一定业绩成长弹性、相对冷门并且已经开始受益于流动性修复的中小市值成长股,这些个股相对更多地分布在机械、环保、化工等领域,预计将受益于全面修复行情扩散。

中金公司认为,经济修复主线如受疫情影响的消费板块短期仍值得关注;部分有望受益产业政策支持的细分成长领域也值得关注;中期建议投资者根据景气程度以及产业政策支持方向来把握产业升级与消费升级主线。

国泰君安证券同样看好成长风格在未来一段时间的表现。该机构判断,A股市场将从全局行情转向结构行情,从大盘股行情转向中小市值股行情。在交易大消费恢复之后,市场活跃资金将转向关注企业端的复工复产(开工链)以及后续政策的重点,“开工旺季”与“制造升级”是值得布局的重点方向。

编辑/樊宏伟