8月以来A股市场延续窄幅震荡,仍有上百只主动权益基金不惧波动,净值创历史新高。这些基金多为聚焦于小盘股的基金,且基金净值规模较小。究其原因,主要是近一段时间以来市场风格分化明显,大盘股整体表现疲软,小盘股则走势强劲,带动相关基金净值走高。

创出新高的净值表现吸引资金涌入,不少基金在受到市场热捧时选择急流勇退,闭门谢客或暂停大额申购。相关基金经理表示,目前估值分化程度没有达到极端水平,市场风格切换更关注盈利拐点,预计下半年小盘股行情有望延续,大小盘风格切换需等待名义经济增速重启上行。

125只主动权益基金净值创新高

进入8月以来,A股市场博弈加剧,板块维度分化依然明显,市场整体的成交换手,各板块、赛道、大小市值维度都在下滑。在此背景下,却有上百只主动权益基金净值创出历史新高。

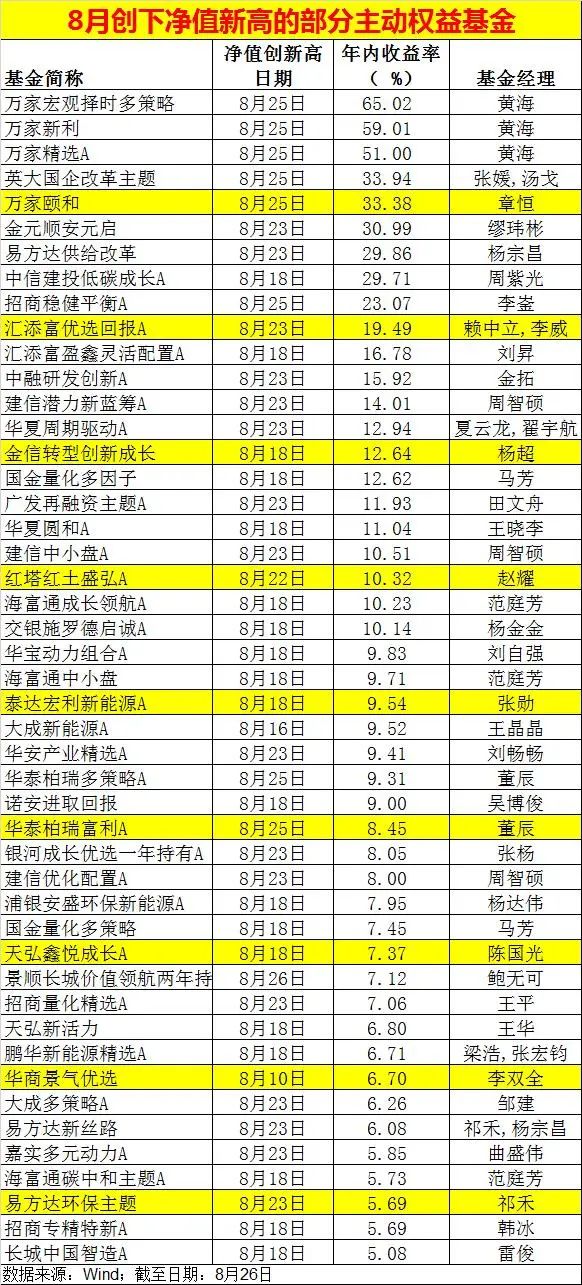

Wind统计显示,截至8月26日,剔除年内成立的基金和二季报股票仓位不足50%的基金,本月以来合计125只主动权益基金(各份额合并统计)复权单位净值创出成立以来新高。

从年内业绩表现看,这些净值创新高的基金中,22只基金近期收益率达10%以上。有少部分基金创出新高后,经过上周股市调整,最新年内业绩变成了略有亏损。

具体到单只产品,万家宏观择时多策略以65.02%的收益率暂居这些基金年内业绩榜单首位。这只基金凭借对煤炭股的重仓,净值自8月以来一路走高,并于8月25日创出历史新高。同为黄海管理的万家新利、万家精选A单位净值同样于8月25日创出新高,同样受益于煤炭股的拉升上涨。

而英大国企改革主题、招商稳健平衡以及易方达供给改革等于日前净值创新高的主动权益基金,前十大重仓股中均有多只煤炭股身影。

除重仓煤炭股的基金净值于本月创新高外,半导体相关基金于8月中上旬高歌猛进。例如,银华集成电路A、长江智能制造A净值双双于8月11日创历史新高。而在半导体板块大涨的8月18日,长江智能制造A、融通产业趋势甄选、海富通成长领航A以及长盛新兴成长等多达62只主动权益基金净值创历史新高。

市场认为,半导体行业仍处于低景气阶段,周期性拐点尚未出现,不过可以关注结构性分化中的投资机会,半导体设备材料细分赛道或能有逆势上涨的行情出现。

小盘风格基金业绩亮眼

整体来看,8月以来净值创新高的基金,多数为聚焦小盘股的基金。这些基金规模一般不大,而且重点投资于中小市值个股。

Wind统计显示,125只净值于本月创新高的主动权益基金中,截至二季度末规模均低于100亿。除6只基金合计资产净值超50亿外,其余119只基金规模均在50亿元以下。而其中10亿以下规模的基金多达85只,占比7成左右。

华南一位公募人士指出,“从运作来说,规模越小,可发挥的空间可能越大,小规模的产品在市场中通常具有操作灵活的特点。而在8月以来股票市场行业持续轮动且结构性机会不断涌现,这类基金更容易抓住市场机会,‘船小好调头’。”

他进一步表示,比较直观的是绝大部分大规模基金的投资风格为相对固化的淡化择时、自下而上择股,庞大的体量也不允许产品在短时间进行大比例仓位调整;而小规模产品,在进行大幅加减仓时就没有风格和资金体量的桎梏。”

另一方面,小规模基金的投资策略容量有限,一般聚焦于小市值个股,这也比较符合近期市场风格。8月以来,主流指数涨跌参差不齐。从市场风格来看,中小盘成长风格尤为抢眼。部分基金近期净值创新高,就是来自对于细分子行业中小市值股的灵活布局。”

另一位公募人士也指出,“近期市场对于中小市值的讨论越来越多;与此同时,在基金市场中,中小规模的产品业绩也是异军突起,创出新高。”

其中比较典型的案例是投资于小盘股的金元顺安元启。数据显示,该基金等权重买了将近100只小盘股,持股平均市值只有34.36亿元、中位数市值是27.01亿元,比国证2000的盘子还要小。

除金元顺安元启外,海富通中小盘、建信中小盘A、中庚小盘价值、招商量化精选、博时智选量化多因子A、融通量化多策略灵活配置A、国金量化多策略等聚焦于小盘股的基金业绩近期均有亮眼表现。

绩优基金频频“闭门谢客”

受益于今年以来较好的表现,近期一大批绩优基金迎来投资者追捧,因此纷纷“闭门谢客”,其中不乏近期业绩创新高的基金产品。

8月26日,华安基金就宣布,华安安享灵活配置混合自8月26日起暂停申购、 转换转入及定期定额投资业务,期间赎回及转换转出业务正常办理。

而这只基金是由被市场称为“画线派”高手的刘畅畅管理。Wind资讯数据显示,截至8月26日,该基金最近3月收益率达到24.01%。业内人士分析,这只基金短期业绩领跑,因此吸引了市场的目光,引来资金追捧,导致基金紧急闭门谢客。

同样是刘畅畅的管理的华安产业精选也宣布,为了保证基金的平稳运作,保护基金持有人利益,决定自8月25日起暂停大额申购、大额转换转入及大额定期定额投资业务,其中单日每个基金账户的累计申购、转换转入及定期定额投资的金额应不超过100万元。该基金也是近期表现突出,最近3个月涨幅高达20.54%。

不仅如此,一大批今年业绩领先的顶流基金经理也在行动。8月25日,信达澳亚基金旗下明星基金经理冯明远最新宣布,所管理的信澳先进智造即日起暂停大额申购,上限为500万。同时,广发基金知名基金经理林英睿旗下广发价值领先、广发聚富、广发多策略限购额度仅为10万元。

比较受到市场关注的是丘栋荣管理的中庚小盘价值。在8月19日宣布,出于保护基金份额持有人利益需要,中庚小盘价值股票型基金自8月22日起调整在销售渠道的大额申购(含转换转入和定期定额投资)的限额,上限仅为1万元。而在8月12日,当时限制大额申购的上限为100万元。显然,在8月份是连续两次发布限购令,将申购金额上限一步一步收紧。

今年业绩突出的金元顺安元启基金也宣布暂停申购,为保证本基金的稳定运作,保护基金份额持有人利益,自8月22日起暂停本基金的申购、转换转入、 定期定额投资的业务。其实今年1月以来,由于长期业绩靠前,该基金曾连续4次下调大额申购,单日单账户申购额度上限从5万元一路下降至50元,直至最近决定暂停申购。

数据显示,今年以来净值创出新高的且限购或暂停申购的还有不少,其中不乏韩创、韩创、刘畅畅、国晓雯、郑澄然、杨金金等一批备受投资者关注的基金经理管理的基金。

业内人士认为,4月27日之后市场逐渐震荡反弹,沪指重回3200点上方,市场情绪明显好转,一些基金短期赚钱效应逐渐回温,带来资金踊跃申购,因此众多基金启动限购,以保持投资节奏和规模平稳。

对此,排排网旗下融智投资FOF基金经理胡泊表示,近期限购基金有明显增加的现象,可能是跟当前的市场环境有关,今年4月来的这一轮反弹过程中,小市值的个股明显表现更加优异,小市值股票相关的基金整个的表现也会更加优异,但小市值个股往往是因为市值较小,所以资金很容易导致个股的波动加大。

“另外,小市个股也确实有比较大的涨幅,有很大的回调的风险,所以这两方面得因素导致聚焦在小市股票上的公募基金,更不太愿意在这个位置放开投资者的申购行为,所以限购的现象就会比较严重。”胡泊表示。

此外,另一位研究人士表示,管理人主动采取限购措施一般有以下几个原因:一是保护持有人利益,有的零售产品业绩较好,但是投资策略的容量相对有限,例如微盘量化策略、高息债券策略等,一旦放开申购、资金短时间大量涌入,前期优异的业绩表现或难以持续,为了保护当前持有人的利益,管理人会采取主动限购;二是部分主要面向机构的产品阶段表现不错,吸引了零售资金申购,但零售资金的流动性相对较大,如果放开限购,容易干扰基金经理的流动性管理。

中小盘风格近期调整 投资者跟风需要谨慎

数据也显示,二季度以来,市场呈现出中小盘股相对大盘股更活跃,但是近期中小盘风格开始分化,投资者要谨慎,不要盲目跟风短期业绩领跑的基金。

据一位基金经理表示,二季度中小盘股表现更为突出,本质上是市场资金的问题,目前公募、外资以及其他主流机构没有太多新增资金,因此偏大盘的标的在前期反弹较多、估值合理之后,阶段表现相对不突出。

“实际上,今年整体来看,大中小型股票的性价比是收敛的,市场主流指数之间表现差异也不大。”上述人士表示,市值大小不是关键,更应该关注背后行业景气度的差异。

而一位FOF基金经理表示,此前小盘股表现较好主要两个原因,第一,小盘股相对于大盘股的盈利更具优势。由于以上证50为代表的大盘股的基本面与宏观经济更相关,因此下半年以来宏观经济的下行也使得市场对于大盘股的盈利预期较为悲观;而相比之下以中证1000为代表的中小盘股的成分股主要集中在新能源、电子、化工、医药以及计算机等领域,景气度更独立于传统经济。从盈利增速的相对优势来看,过去一段时间中小盘股更占优。

第二,小盘股对于流动性更为敏感,受分母端驱动的影响更大,资金脱实入虚的环境下更利好小盘股。下半年以来,受疫情反复、地产投资大幅下滑等影响,实体融资需求较为疲软,与此同时M2同比仍在上升,因此流动性和信贷之间的缺口,即超额流动性越来越多,整体流动性环境偏松,利率维持低位,有利于小盘股风格。

但是,上述基金经理表示,往后看,中小盘股可能不会再像过去一段时间那样一帆风顺,目前已经出现这一现象。阶段性的问题值得关注:首先,中证1000相对于上证50的累计收益率已经达到2018年以来最高。而上证50已经用资产价格很好指示了社融数据的困境,投资者对结构景气的担忧也是此起彼伏,从而带来了中小盘股的大幅下挫。其次,自7月以来高景气板块越来越跑不赢概念板块。

而另一位基金经理也提醒,在市场流动性较为宽松的背景下,资金青睐中小盘个股有其合理性。一方面,利率降低有利于降低中小企业的融资成本,从而间接提高企业盈利能力;另一方面,中小上市公司市值较低,单位资金买入能够带来的股价弹性更大,因而更容易吸引资金的参与。如果中小市值公司的股价涨幅普遍过高,并吸引越来越多的投资者入市,这个时候的“炒小”有可能是击鼓传花的游戏,有可能是市场短期见顶的信号。

排排网旗下融智投资FOF基金经理胡泊也建议,普通投资者在配置的时候,还是尽量均衡配置可能会更加良好,另外,要关注在大幅获利之后,底层标的出现大幅波动的风险。(中国基金报记者 方丽 张燕北)

编辑/田野