在境内消费升级与海外消费回流等多重因素的刺激下,近两年,免税行业成为国内大消费当中,爆发力最强的赛道之一。

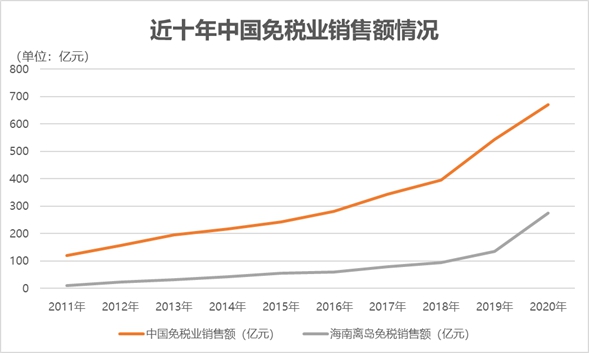

根据第三方数据显示,2011年至2020年十年间,中国免税品销售规模从120亿元增长至670亿元,复合增长率高达21.06%,远高于全球7.5%的平均水平。

免税市场的空间逐步打开,在此情况下,越来越多企业加码布局。

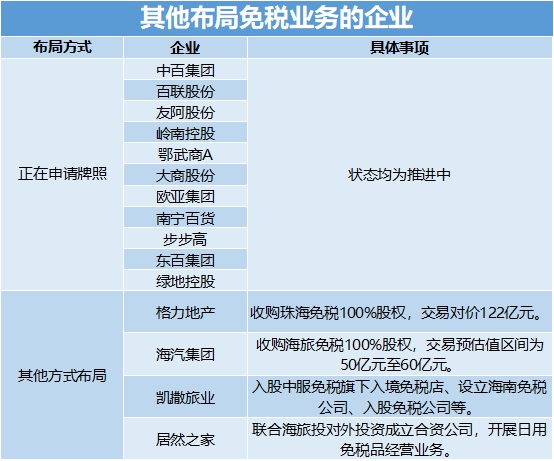

有的企业,如中百集团、友阿股份走上了申请免税牌照的漫长旅途;也有企业,如海汽集团、凯撒旅业等等,企图通过收并购的方式,涉足这一领域。

近日,海汽集团宣布,拟向海南省旅游投资发展有限公司发行股份及支付现金购买其持有的海旅免税100%股权。

受此消息影响,海汽集团连收12个涨停板,股价也从原来的10元上下跃升至40元。

除此之外,更早之前,包括格力、王府井、居然之家、大商股份等多家企业,均表现出涉足免税业务的意向。

"免税"的噱头同样给这些企业赚足了关注,其中,格力、王府井等企业,如同海汽集团一般,股价得到大幅拉升;也有类似凯撒旅业,通过免税赢得业绩支撑。

但热浪之后,这些免税"后来者"为这个领域增添了哪些色彩,一切似乎还未定论。

热火

中国免税行业的开端,最早要追溯到1979年,彼时,经国务院批准,我国第一批口岸免税店成立,不过,这一时期,我国免税行业仍旧处于初步的探索阶段,布局免税业务的企业亦屈指可数。

直至1984年,"中国免税品公司"作为国家免税品专营公司正式成立,这标志着我国免税行业走上正轨,正式进入专业化发展的新时期。

随后的十多年时间,中国的免税品销售总额不断提升,行业亦逐步走向市场化,但相比于其他国家,仍旧存在一定差距。

转折出现在2011年,该年4月20日,离岛免税政策在海南试行,中国免税行业进入国际化发展阶段。随后几年,我国免税品销售规模呈现指数型上涨的态势,且海南贡献了大量的业务份额。

那是中国免税行业高速增长的时期,紧随其后,2020年,突如其来的新冠疫情,直接将中国免税业务推至鼎盛阶段。

根据第三方数据显示,2011年至2020年十年间,中国免税品销售规模从120亿元增长至670亿元,复合增长率高达21.06%,远高于全球7.5%的平均水平。

数据来源:华鑫证券、海口海关官网、观点指数整理

分析人士表示,新冠疫情的突然袭击,使人们的出境游受到限制,海外消费不断向境内回流,国内免税购物的吸引力显著增强。

不可否认,境内消费升级与海外消费回流,为国内免税业务添了一把火。受此影响,越来越多企业瞄准了免税的市场,企图加码布局。

据了解,目前,我国拥有免税经营资质的企业共计10家,分别是中国中免、日上免税(已被中免收购)、海免(已被中免收购)、海发控、海旅投、珠免、深免、中出服、中侨、王府井。

除此之外,当下,还有包括中百集团、岭南控股、格力地产、海汽集团、凯撒旅业等多家企业试图发力免税业务。

"一个是沉寂多年的免税牌照审批再度开放,另一个,离岛免税购物的额度一再提升,让越来越多企业集结海南",分析人士认为。

事实上,对海南免税业务而言,一方面,自贸港建设将持续优化海南的营商环境,与此同时,海南政府亦陆续出台多重政策助力免税业务的发展。

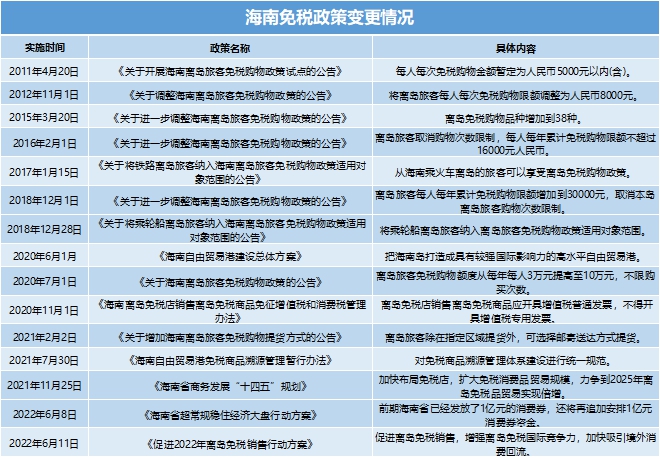

据统计,自试点政策启动至今的11年时间,海南离岛免税政策历经了五次的升级和调整,年度免税额度由最初的5000元上升至10万元,免税政策的覆盖面亦从最初的航空离岛旅客,发展至"空、海、铁"三种方式离岛旅客全覆盖。

2022年以来,海南政府还接连通过发放消费券的方式,刺激免税业务的进一步拉升。

数据来源:公开报道、观点指数整理

另一方面,每一次的政策刺激,的确给海南免税经济增长带来长足发展的动力。

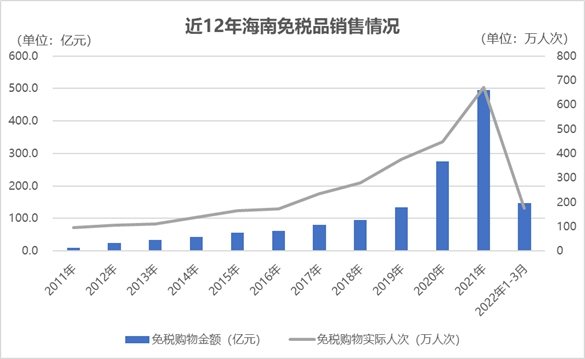

从数据上看,离岛免税政策每一次调整都给免税购物销售额带来新一轮的涨幅。数据显示,从2011年到2021年,海南离岛免税年销售额从9.8亿元稳步增长至494.7亿元。

若算上岛内免税消费,海南省商务厅公布的数据显示,2021年全年,海南省全省10家离岛免税店实现销售额601.73亿元,同比增长84%,其中免税销售额504.9亿元,同比增长83%;免税购物人数967.66万人次,同比增长73%;免税购买件数5,349.25万件,同比增长71%。

数据来源:海口海关官网、观点指数整理

政策倾斜、消费空间扩大……在多重因素助力下,免税热浪再度掀起,而加码布局的企业,应已关注到了免税行业巨大的市场空间与发展潜力。

加码

诱人的免税"蛋糕",自然引发了大批企业的激烈争夺。

对那些过往早有布局的企业而言,这个阶段是收并购做大盘子的好时机,比如中国中免。

据了解,中国中免的前身为中国国旅,作为国内免税业务的龙头企业,中免在2017年、2018年接连将日上免税行、海南免税两家企业纳入麾下。

一方面,收并购之后,中国国旅成功剥离了旅游业务,全面转型至免税业务,并更名为中国中免;另一方面,将日免、海免两家企业的免税牌照收归旗下后,中免的规模日益扩大。

2021年12月,中国中免再度披露收购方案,该公司拟收购控股股东中国旅游集团全资子公司中国旅游集团投资和资产管理有限公司持有的中国港中旅资产经营有限公司100%股权,交易价格约为1.26亿元。

彼时,有分析人士就曾提到,此次关联收购不仅是为解决与控股股东之间的同业竞争问题,也是对中国中免现有免税资源的进一步补充。

仅从免税牌照来看,目前国内共计发放10张牌照,其中,中国中免独占4张。从海南已经开业的10家免税店来看,中国中免亦占半数。

从更具体的业绩数据来看,得益于收并购,中国中免的营收从2016年的223.90亿元,跃升至2021年的676.76亿元,五年复合增长率超过24.76%。

数据来源:企业官网、观点指数整理

免税概念火热,也让一些同行倍感羡慕,于是近两年,一些过往暂未涉足免税业务的企业,也试图通过各种方式进入这一领域。

据了解,2020年6月9日,王府井获得国内第8张免税牌照,并伴随海南免税新政中"免税经营主体限制放宽"消息,免税概念股在资本市场受到热捧。

随后,包括中百集团、百联股份、友阿股份、岭南控股、鄂武商A、大商股份、欧亚集团、南宁百货、步步高、东百集团、绿地控股等企业先后公告正在申请免税牌照。

今年5月,中百集团董秘在公开平台回复投资者提问时亦明确表示,免税牌照申请工作尚在推进中,如有新的进展公司将按照信息披露的相关规定及时予以披露,能否获批具有不确定性。

观点新媒体查阅,不止是中百集团,两年时间过去,上述企业的申请工作似乎均处于初期阶段。

数据来源:企业公告、公开报道、观点指数整理

当然,也有不少企业试图通过收并购等方式曲线布局免税业务,如格力地产、海汽集团、凯撒旅业、居然之家、大商股份等。

格力地产最早打响布局免税的"第一枪",2020年5月,格力地产宣布拟向珠海市国资委、城建集团发行股份并支付现金,购买其持有的珠海免税集团100%股权。按照格力随后披露的收购草案,整个交易对价高达122亿元。

珠海免税集团是国内唯一一家全资拥有免税、有税、保税(跨境)三大业务的免税商,净资产超过40亿元、拥有16家下属企业,若格力地产与珠海免税最终重组完成,将获得免税牌照。

不过,免税业务的重组,却因格力地产董事长鲁君四被证监会立案调查而按下暂停键。

除此之外,海汽集团计划收购海旅免税100%股权,由此加码免税业务;而凯撒业务、居然之家则通过入股免税店、设立合资公司等多重方式,涉足这一领域。

泡沫之下

房企、百货零售商等纷纷加码免税业务,有转型的意图,更有提振业绩的意图。

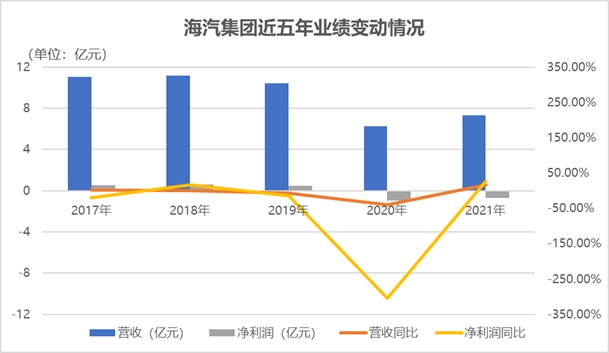

以海汽集团为例,过去两年,该集团在疫情影响下持续出现亏损的状态,2020年,海汽集团录得归母净利润亏损9804.86万元,2021年,该公司亏损收窄26.79%至7178.6万元。

按照交易所的规定,如果海汽集团连续亏损三年,将冠上"ST"的前缀,甚至面临退市风险。

而此次收购海旅免税,不仅能够将海旅投旗下优质资产注入上市平台,更能解局海汽集团的退市难题,可谓一举两得。

彼时,招商证券亦发布研报提到,海旅投免税公司并购上市,有助于规范公司经营,上市后公司会兼顾盈利诉求,有助于离岛免税做大做强的同时,实现有序竞争。

数据来源:企业财报、观点指数整理

当然,除了业绩,拉升股价或许也是不少企业申请免税牌照的原因之一。

2020年那个夏天,《海南自由贸易港建设总体方案》问世,免税热度飙升,凡是与免税概念沾边的公司,股价必然如同乘坐火箭般猛然拉升。

"一沾免税就涨停"似乎成为当时人们心照不宣的事实。

以格力地产为例,该公司最早在2020年5月11日宣布收购珠免100%股权,消息传出后,格力地产连续8个交易日涨停,至6月3日收于11.36元,7月10日该公司股价录得当期最高值18.10元。

无独有偶,同年5月初,市场就频频传出王府井申报免税牌照的消息,自此,该公司的股价便不断处于飙升状态,以至于有市场人士怀疑,王府井出现内幕交易的情况。

若从公告发出的6月9日开始计算,王府井的股价在一个月后达到最高值78.76元/股,涨幅接近200%,如果以5月初的基准开始计算,该公司的股价涨幅甚至达到523.10%。

数据来源:交易所、观点指数整理

的确,免税概念股热火的核心原因是政策利好与消费回流等造成的未来市场向好预期,但这种火热似乎没有维持太长的时间。

以稍晚公布免税事项的中百集团、友阿股份、步步高等企业为例,虽有弱微的涨幅,但却没能拿下一个涨停板。

与此同时,热度过后,无论是已经获得免税牌照的王府井,还是持续推进免税牌照申请工作的百联股份、大商股份等,股价并未长期走强。

分析人士提到,免税牌照的确是巨大利好,但企业后续的经营和业绩表现才是真正支撑股价的重要因素。

也就是说,在多重利好之下,大量企业涌入免税行业,但这个巨大商机背后,似乎也存在不少的泡沫。

其一,从宣布涉足免税至今的两年多时间以来,企业真正在免税业态方面的建树不多。

以获得免税牌照的王府井为例,虽然该公司接连传出布局消息,但实际落地的项目仍没有。

据了解,2020年10月,王府井与众信旅游签署战略合作协议,双方计划在市内免税店领域及海南自由贸易港联合开展"旅游+购物"业务;2021年1月份,该公司与海南橡胶集团成立海南海垦王府井日用免税品经营有限责任公司。

在拿到免税牌照的两年时间里,王府井诸如上述签约合作并不在少数,但并没有真正落地任何线下实体店,而且,在该公司财报当中,免税业务并未提供太多业绩,甚至并未单独叙述。

其二,跨境电商、直播电商的竞争给免税销售带来压力。

物美价优是免税品最大的优势,华鑫证券此前的研报提到,免税品由有渠道资源的免税店统一采购,不仅有价格优势,品质还有保证,特别是高档的奢侈品,通常会有20%左右的价格优惠,有的能便宜50%以上。

这就意味着免税品在价格方面是极具优势的。

然而,近两年,跨境电商以及直播电商迎来迅猛的发展,这类电商产品的品类多、货源足、政策支持力度较大,另外,电商产品经过KOL的议价权可进一步压缩商家利润提升销量,使得部分产品能做到低于免税的价格。

免税品与直播电商否认价格战,鹿死谁手或许无人知晓,但可以明确的是,当下跨境电商、直播电商较免税品购买条件宽松,购物便捷,在这一方面无疑能够对免税业务带来冲击和压力。

数据显示,近两年,中国中免整体毛利率有所下降,其中,2020年整体销售毛利率同比下降8.76个百分点至40.64%,这也是中国中免过去十年来首次出现销售毛利率降幅。

随后,2021年,该公司主营业务毛利率同比减少7.14个百分点至33.08%,整体销售毛利率由40.64%降至33.68%;虽然2022年一季度略升至34.00%,仍不及2019年和2020年。

分析人士提到,中国中免毛利率下降主要是受疫情影响,但在直播电商的价格冲击之下,各大免税业务运营商接连开展阶段性的促销活动,毛利率不可避免受到挤压。

编辑/刘洋-广厦