6月10日,沪深三大股指低开高走,放量上涨,沪指逼近3300点关口。

近期A股强势反弹,不少私募在收复失地的同时,仓位也在回升,借机参与底部反弹行情,并对后期市场更为乐观。

复胜资产认为市场正在经历一个重新“回暖”的过程。在这个过程中,分化和波动也将不断加强。企业盈利的修复不会像股价那么迅速,同时基于现有数据进行的盈利外延性推演也还需要更多的数据进行验证。

百亿私募收益反弹

私募排排网的数据显示,百亿私募旗下6月有净值更新的2816只产品近一个月的平均收益率为4.70%,其中股票策略产品1810只,近一个月的平均收益为5.96%。

从细分策略来看,有业绩展示的582只量化多头产品近一个月的平均收益高达12.20%,而百亿私募旗下有业绩展示的1207只主观多头产品近一个月仅取得2.97%的平均收益。

这说明,整体上,百亿私募旗下量化多头产品对本轮反弹的捕捉更为迅速、行情反馈更加及时,而主观多头产品在反弹中表现分化,有业绩特别突出的产品,也有不如人意的产品。

朝阳永续6月10日最新发布的国内证券私募月度业绩监测报告也显示,在经过近期的持续反弹后,今年前五个月国内百亿级股票私募的平均亏损幅度收窄至10.63%。今年前四个月,这一平均收益率数据为-14.32%。

虽然股票策略私募已不同程度地收复业绩失地,少数产品今年以来的收益率成功转正,大部分股票策略产品年内的回撤幅度仍待填平。

截至5月末,淡水泉、正圆投资、源乐晟、冲积资产、敦和资产等5家百亿私募今年前五个月的亏损幅度仍超过20%。此外,盘京投资、永安国富、汐泰投资、林园投资、趣时资产等百亿私募今年前五个月的亏损幅度,在15%至20%之间。思勰投资、展弘投资、金锝资产、上海新方程私募等百亿级证券私募今年以来业绩排名靠前,还实现了逆势盈利。

私募仓位回升

随着行情的回暖,股票私募也开始大幅加仓。

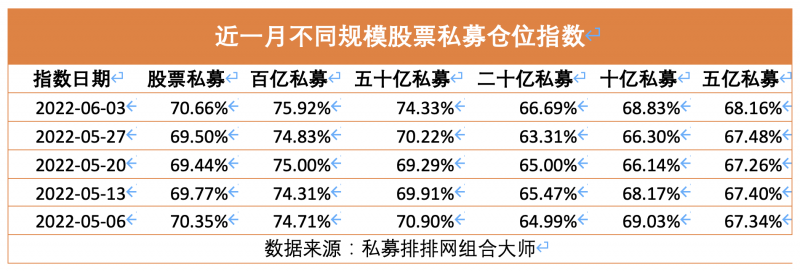

私募排排网6月10日公布的一份股票私募机构股票仓位周度监测数据显示,截至6月3日的一周,国内股票策略私募机构的平均股票仓位为70.66%,环比前一周加仓了1.16个百分点。在时隔三周以后,重回七成以上水平。

其中五十亿规模股票私募加仓最猛,私募排排网数据显示,截至6月3日,五十亿规模股票私募仓位指数为74.33%,仓位指数环比上涨了4.11%,其余规模股票私募仓位涨幅均在2%左右。

虽然百亿私募加仓力度最小,但百亿私募仓位最高。私募排排网数据显示,6月3日,百亿股票私募仓位指数为75.92%,环比上涨了1.09%。其中58.80%的百亿股票私募仓位超过8成,仓位超过5成的百亿股票私募占比为21.17%,另有20.03%的百亿股票私募仓位低于5成。

值得注意的是,从今年年内该机构监测的每周股票私募仓位数据来看,目前国内股票私募的平均仓位,仍处于年内低位。股票私募平均仓位达到年内最高的时点,出现在2022年1月28日当周,为76.78%。

具体仓位分布上,截至6月3日,股票仓位超过八成的股票私募占比为49.16%,接近一半;仓位介于五成至八成之间的股票私募占比为24.86%;仓位在五成以下的股票私募占比为25.98%。

盈利是未来关注核心

A股上半年已快要收官,市场也积累了一定幅度的反弹,后续又将如何演绎?

星石投资首席权益研究官喻宗亮表示,4月底以来,市场持续反弹,核心驱动在于疫情缓解、美联储紧缩压制阶段性见顶。其中,成长大幅领跑。成长股风格的强势回归主要得益于两点因素:一是基本面来看,成长股景气度相对占优。二是估值层面来看,5月FOMC会议之后美债收益率见顶回落,一定程度上从估值端为成长股松绑,叠加在前期的市场调整中成长股本身调整幅度已经较深,超跌反弹的空间更大。

“但需要说明的是,当前成长股估值端的约束只是缓解,是否提供向上的驱动需要进一步观察,需要关注全球特别是美国的通胀回落速度,如果通胀回落较慢,不排除对市场产生二次冲击。”在喻宗亮看来,后续市场的演绎主要关注国内疫情和海外通胀(影响美联储货币政策)的进展。总体上来讲,市场将在多空交织中颤颤巍巍前行,最核心的只要国内经济延续恢复态势,市场可能会更为乐观一些。

排排网旗下融智投资基金经理夏风光认为,综合来看,价值与成长是近期市场所聚焦的两个方向。在政策的多重合力下,二季度,经济上可能会出现V型反转,五六月份的数据将较4月份明显回升,回头看这和上证指数4月份下探2863点以后稳步上行的走势是完全同步的。在政策底和经济体的加持下,市场的中期底部构造条件已经成熟,行情将继续向深化方向的演进。

复胜资产认为市场正在经历一个重新“回暖”的过程。在这个过程中,分化和波动也将不断加强。企业盈利的修复不会像股价那么迅速,同时基于现有数据进行的盈利外延性推演也还需要更多的数据进行验证。“盈利是我们关注的核心,我们短期仍然将关注点放在了前期持有的要素类行业持仓上,同时会密切关注其他行业盈利修复的过程。”

沣京资本指出,短期经济景气度有望强力恢复,这一阶段市场的风险偏好明显提升,资金更愿意追逐远期空间大、今年跌幅大的成长板块。随着股价得到快速修复,下阶段市场会开始关心经济景气恢复的持续性,上市公司中期业绩能否验证,此外油价等大宗商品的上涨,给全球通胀带来的压力,可能也会干扰市场的反弹进程。

在行业配置方向上,夏风光认为将逐步从超跌反弹转向增长预期,三季度是企业盈利向上的一个阶段,聚焦在企业盈利上将是下一个阶段的关键。本周资金流入的情况,已经可以看出,以大盘蓝筹股为代表的稳增长方向,以半导体、新能源为代表的高成长方向,将会是市场的热点所在。同时下半年经济复苏、疫情受控的逻辑下,整个大消费包括汽车、航空、旅游、酒店、零售,也都会有阶段性的机会。

沣京资本建议,在疫情的减轻和经济的修复阶段,仓位上可以适当积极,选股上结合政策环境,重新评估公司的景气度和成长性,选择更有成长空间的方向。

来源/澎湃新闻

编辑/樊宏伟