顺丰更新赴港招股书,迎上市新进展。

6月28日,顺丰控股股份有限公司二次递交赴港招股书,高盛、华泰国际、摩根大通为联席保荐人。

据悉,顺丰控股曾于2023年8月1日发布公告称,计划在18个月内完成赴港上市(经公司股东大会审议通过之日起18个月或同意延长的其他期限)。此后,顺丰控股于2023年8月21日首次向港交所提交上市申请书,此后逾期失效。今年6月2日顺丰控股(002352.SZ)发布公告称,顺丰控股港交所上市已获证监会备案。

顺丰控股已于2017年在深圳证券交易所上市,若此次赴港上市成功,顺丰将成为快递行业首家“A+H”股上市公司。顺丰控股为综合物流服务提供商,于1993年由王卫创立,起源于广东省并在珠三角地区提供快递服务,服务网络自1996年起进一步扩展并覆盖中国其余地区,并自2010年起覆盖海外市场。

据招股书援引弗若斯特沙利文报告,按2023年收入计,顺丰控股是中国及亚洲最大的综合物流服务提供商,也是全球第四大综合物流服务提供商。截至2023年12月31日,顺丰控股拥有覆盖202个国家和地区的庞大全球配送网络,运营103架飞机和超过20万辆车辆,分别是亚洲最大的空运机队和陆运车队。

具体来看,在中国,顺丰经营多个子行业,包括快递、零担快运、冷运物流、同城即时配送及端到端供应链解决方案。根据弗若斯特沙利文报告,按2023年收入计,在各子行业中的市场份额分别为11.7%、1.7%、2.2%、13.8%及3.2%,占据领先地位。其中时效快递是其旗舰产品,2023年在中国的市场份额为63.9%。

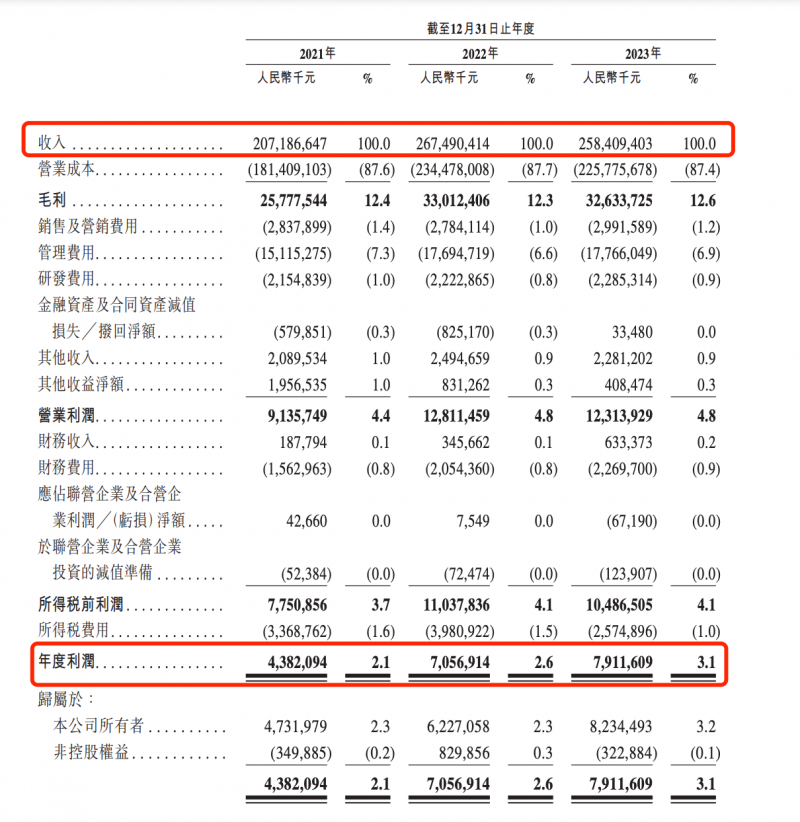

二次递交的招股书主要更新了2023年相关数据表现。财务数据方面,2021至2023年,顺丰实现营收总额为7330.86亿元,分别为2071.87亿元、2674.9亿元以及2584.09亿元。其中2022年同比增幅为29.1%,2023年营收同比下降3.39%。

过去三年顺丰利润共计193.51亿元,分别为43.82亿元、70.57亿元、79.12亿元。其中,2022年同比增幅为61%,2023年同比增幅为12.1%。2023年净利润变动主要由于顺丰的速运及大件业务分部及同城即时配送业务分部的整体盈利能力进一步改善。归属于本公司所有者的利润近三年分别为47.32亿元、62.27亿元、82.34亿元。

过去三年财务数据

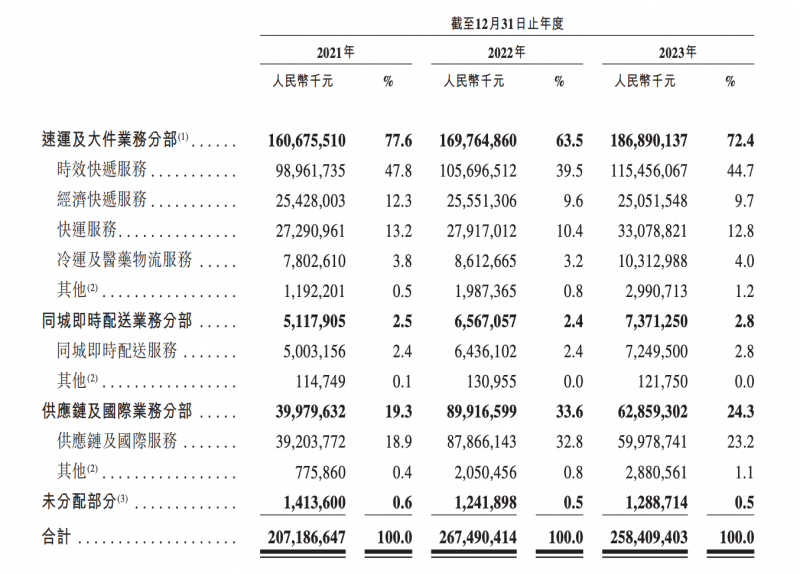

分业务来看,顺丰速运及大件业务分部一直为营收大头,其余为供应链及国际业务分部和同城即时配送业务分部。2023年速运及大件业务营收占比从63.5%增至72.4%;供应链及国际业务分部营收占比从33.6%增至24.3%。2023年供应链及国际业务分部营收同比下滑,主要由于国际空海运需求及运价从2022上半年的历史高位大幅回落至2019年市场常态化下的水平,从而影响2023年公司国际货运及代理业务的收入增速,但伴随需求与运价逐季企稳,收入降幅持续收窄。

过去三年营收按业务分部划分

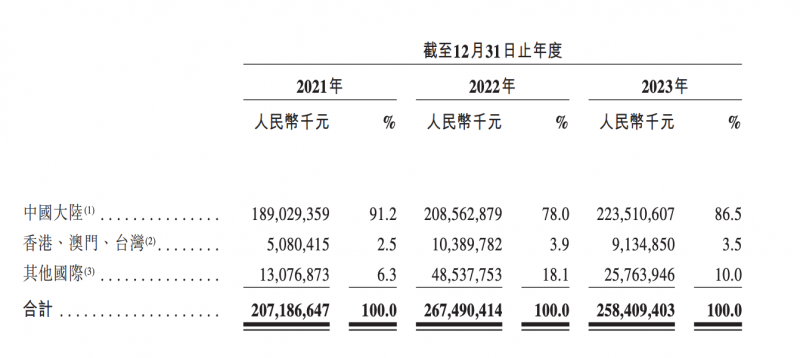

分地区来看,2022年顺丰其他国际地区业务营收大增,占比从6.3%增至18.1%,又于2023年降至10%。

过去三年营收按地区划分

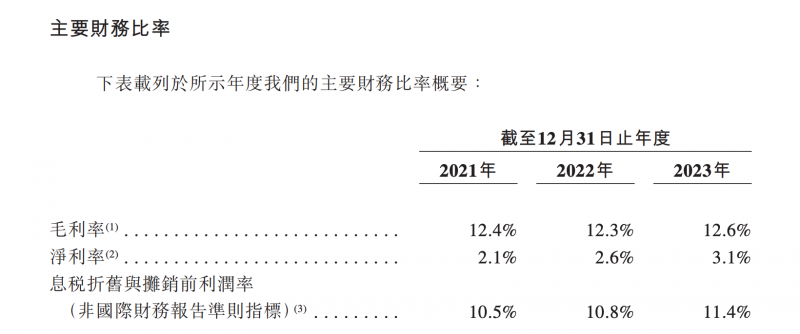

过去三年毛利率分别为12.4%、12.3%以及12.6%。2023年毛利率增长主要是由于顺丰集团的多网融通,使其能够进一步提升各业务分部之间的协同效应并实现更好的规模经济效益;以及顺丰集团持续追求精益管理。

过去三年毛利率数据

国际跨境能力一直是顺丰在不断加强的板块。

据招股书显示,此次IPO募集资金将用于加强国际及跨境物流能力,其中包括加强及提升顺丰在亚洲(尤其是东南亚)的物流服务及网络覆盖,计划在北美、欧洲和东南亚等重点增长地区维护和升级海外仓库和物流产业园。还将用于提升及优化顺丰在中国的物流网络及服务;将用于研发先进技术及数字化解决方案,升级供应链和物流服务及实施ESG相关举措;还将用作营运资金及一般企业用途。

招股书还提及,将有选择性地进行战略举措,包括并购、战略联盟、合资企业或其他少数投资,该等战略投资将进一步提升顺丰的国际及跨境物流能力。截至最后实际可行日期,尚未确定任何投资标的或订立任何最终投资协议。

编辑/樊宏伟