距离新能源全面爆发的2021年刚刚过去不久,就在众多车企磨刀霍霍准备全面进军中国新能源市场之时,新的阻碍再度来到了市场与汽车厂家面前。

从2022年开始,包括特斯拉、小鹏、极氪、零跑、埃安、一汽-大众、五菱等在内的多家车企旗下的纯电产品,均相较2021年补贴后价格有几千元到上万元不同程度的上涨。

农历新年刚过,上汽荣威、比亚迪等车企,也纷纷宣布旗下纯电车型将于3月开始,在原有售价基础上有所上涨。

具体来看,小鹏P7全系上涨4300-5900元不等;五菱NanoEV在原来的4.98万元-5.98万元全系上涨3000元;一汽-大众旗下ID.系列两款车型全系上涨5400元;极氪001车型全系上涨8000元;比亚迪旗下秦、宋、汉、元系列细嫩逆光源车型也将有3000-7000元不等的涨幅。

在各个品牌发布的涨价通知中,原材料价格上涨、全球芯片短缺、国家新能源补贴政策退坡、保费上涨等因素,均成为导致车型涨价的“罪魁祸首”,而这些必然与突发因素的结合,也为刚刚进入增长期的新能源市场,蒙上了一层阴影。

新能源车价格浮动将成常态

自从特斯拉这一新能源市场的先导者在市场中展现出活力时,“薛定谔的车价”便始终是围绕新能源产品挥之不去的问题。

据不完全统计,自特斯拉2013年入华以来,其在华销售的4款车型合计调价次数已经超过60次。对于彼时还处在代理分销模式独大的中国市场而言,频繁的调价对中国消费者带来了诸多困扰。但通过近年车企在电动化转型阶段,愈发倾向于特斯拉的直营模式压缩运营成本,所以越来越多的新能源企业,也加入到了频繁调价的行列当中。

对于众多新势力造车企业来说,巨大的研发、制造、营销成本,都无形中降低了企业的抗风险能力,因此,压缩成本快速销售汽车回笼资金,也成为了众多新势力车企在市场策略中的必然选择,而这对于目前通过打造全新品牌来实现新能源市场突破的传统车企们也同样适用。所以在市场中被极致压缩的车价,也自然会同时受到原材料、政策等多种外部因素的影响而产生变化。

自去年开始,全球范围内的电池原材料价格上涨与芯片持续短缺,扼制了车企进行电动化转型的咽喉。以芯片短缺为例,去年大众、丰田等车企都出现了订单积压,甚至还有工厂一度陷入停产。相较于普通燃油车型,对各类芯片更为依赖的新能源车型则更受影响,日产官方宣布首款纯电转型产品Ariya的延期上市,便是受到芯片供给问题的直接影响。尽管当下五菱、比亚迪、零跑等车企宣布或已经拥有自研芯片的能力,但从整体市场出发,短时间内巨大的芯片供给空缺,仍将持续影响到时间成本所造成的新能源产品价格上调。

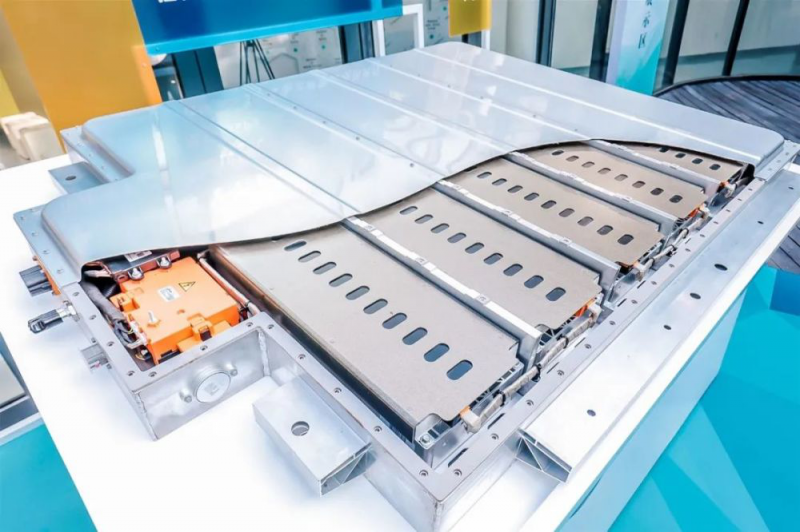

另一方面,电池原材料价格的上涨也成为新能源汽车价格浮动的重要原因。根据工信部发布的《2021年镍钴锂行业运行情况》显示,2021年,中国新能源产业快速发展,镍钴锂行业整体呈供需两旺格局,产品价格大幅上涨。相关机构统计,2020年1月初到2022年1月,电池级钴、硫酸镍、碳酸锂的价格分别上涨了119%、55%和569%。以三元材料电池为例,锂、钴、镍等金属元素的正极材料成本则占据了电池材料成本的近50%。在汽车行业普遍对于2022年新能源市场高速增长的推测下,今年以来,电池上游原材料的上涨势头仍未减弱。而伴随着电池需求量的攀升,上游材料的价格浮动也势必将在未来反馈至整车价格当中。

而现阶段影响车价的最直接因素,则在于国家新能源补贴在今年的进一步退坡。根据《关于2022年新能源汽车推广应用财政补贴政策的通知》最新政策要求,2022年起,新能源购车补贴将在2021年的基础上退坡30%,至2023年将不再补贴。众多车企在最新的价格浮动上也参照了今年补贴退坡的金额,诸如一汽-大众和小鹏,其涨价额度几乎与补贴退坡额度相等。

尽管目前公布价格调整的新能源车企还不多,但从整体市场环境来看,后续越来越多的新能源车企通过上调自家车型价格来应对上述难题注定只是时间问题。

回归原有价值,新能源车的全新考验

如果从新能源汽车在国内市场的发展历程来看,2021年前,依托于补贴的新能源产品,或旨在打造市场的差异化,或依靠部分地方补贴形成的政策优势,在市场中与燃油车产品并未形成直接的竞争关系。

但从2020年起连年的补贴退坡以及新能源产品在细分市场中的不断拓充,已经为汽车市场的全面电动化转型铺开道路。面对全球各国日趋严格的排放法案,近年来世界范围内的车企均在电动化方向上做出了大力投入,以大众、通用等为主的强势传统车企也纷纷不遗余力地开始将电动化与市场需求做出更紧密的结合。

而在中国市场,通过多年的基础设施建设与特斯拉、“蔚小理”、埃安、欧拉、比亚迪等先行者在新能源市场的推广,消费者对于产品的接纳度提升尤为明显。

2021年,经历连续两年补贴退坡后,中国市场对于电动车的需求已经日趋明显。尽管在10-20万元的传统燃油主流价格区间还鲜有新能源竞品切入,但随着2022年众多车企在该细分市场的产品规划落地,新能源车也将正式加入到与燃油车的直接竞争当中。

在此背景下,业内人士普遍认为新能源产品的价格上浮,将不会影响到市场对于新能源汽车的需求提升。中国汽车工业协会副秘书长师建华表示:如今消费者最主要是根据需求选车,补贴已经不再是重点;补贴即使发生退坡,企业也不应该上涨消费终端的售价,除非产品发生了变化,为消费者提供了更高价值。

当然,分析人士的看法更源于其对于宏观市场的推测,但新能源汽车价格上浮,难免会使其面临终端市场的考验。伴随着去年新能源市场的爆发,越来越多的消费者开始将新能源产品作为燃油车的替代品而非互补品对待。这也意味着,曾经新能源汽车在国补、地补下带来的优势,如今将随着补贴的褪去,回归到其在市场中的原有价值。

以电动车的使用成本为例,早年车企对于电动车的推广中,常常会以燃油车与电动车的能耗差值以及保养成本进行对比,特斯拉甚至在其官网中将“新能源补贴金额、购置税减免金额、预估使用中节省的燃油费”一并相加,给出一项颇低的“购车价格”以吸引消费者的关注。

但根据消费者购入电动车后实际的使用反馈,电动车产品除了相较燃油车有着更低的能耗差值与保养费用外,使用成本并没有明显的下降,甚至在二手车残值率、充电的时间成本、更换电芯的成本上更甚于燃油车产品。

根据中国汽车流通协会最新发布的《2022年1月中国汽车保值率研究报告》显示,插电式混动的二手车保值率(三年)约为61.5%;纯电动车则仅有49.5%。相较主流燃油车接近65%的均值相比,仍存在较大差距。

而在充电的时间成本上,一线城市的充电桩等基础设施的高覆盖率则相对占优,但在全国范围内的推广上,众多城市与地区仍存在充电不便的状况,而且,例如小鹏等主打高价值产品的车企,目前均有购车赠送充电额度的购车优惠,未来当新能源产品进一步压缩成本,在主流价格区间进行“价格竞争”时,充电成本也将进一步提升。

此外,电动车的电芯更换成本也同样困扰着电动车用户,众多电动车主反应,目前自身开的各种品牌电动车,电池容量折损严重,除出厂的续航里程虚标外,行驶10万公里以上的电动车大部分都出现20%以上的电池容量衰退。尽管当下有不少车企推出了终身的电池保养活动,但从趋势上来看,月销量过万的理想汽车已经开启了“取消终身三电和电池质保”的先河,蔚来也为ET5、ET7等产品推出了每月近千元的电池租赁服务。显然,排除整车自身的价值折损,电芯更换在未来注定将成为伴随电动车用户终身的巨大开销之一。

不止于产品本身,由于新能源车的大规模升量,在新兴技术的不确定性与可见的厂家服务退坡面前,2021年12月,新能源专属附加保险的推出,也从侧面提升了新能源产品的使用成本。

与厂家逐步取消三电质保等政策相对应,包括纯电动车型、插电式混动车型以及燃料电池车型等都可以适用新的险种,实现新能源车“三电”可保、“自燃”可赔,但相对于过去的基础保费,消费者购买新险种时总保费将上涨16%-37%不等。以26.57万元的特斯拉Model 3为例,整车车损的提升以及新能源专属险的推出,将使其保费将上涨近千元;而车损保额近40万元的Model Y高性能版的保费上涨甚至超过6000元,涨幅高达80%。

综合来看,从市场对于新能源产品的未知,到新能源市场的全面起势,消费端已经愈发接纳了作为新兴能源与技术的新能源产品,如业内专家推断,这一趋势也将推动新能源市场的进一步扩大。但同时,随着消费者对于新能源产品更为深度的认知与使用,“丢掉拐杖”后回归其原有市场价值的新能源车,正逐渐进入到全新的市场竞争格局当中。

“弃拐”之后,车企需要自我扶正

在全球实现“碳中和”目标的背景下,新能源技术的发展早已成为汽车行业不可逆的选择与结果。长远来看,芯片的短缺与电池上游材料的价格浮动,最终也将在市场趋于稳定后进入动态平衡阶段。对于新能源车企而言,全新竞争格局下的关注点,仍在于补贴完全退坡后,通过提高自身的市场竞争力来维持销量的增长。

相较新能源市场的萌芽期,车企能够用资本填补补贴退坡的差价,如今新能源汽车销量快速提升后,车企自身若继续选择承担差价,必然将大幅增加资本负担。长安汽车执行副总裁谭本宏以及时任上汽乘用车副总经理的俞经民都曾在2019年补贴退坡力度加大时表示了类似的看法,即“企业不具备消化补贴退坡金额的能力”。

从近期宣布价格变动的车企中也不难看出,除了急需开拓市场的上汽大众依旧愿意填补5400元的补贴退坡金额外,涨价几乎成为了所有新能源车企的普遍选择,并且高销量车型的调价幅度尤为明显。

广汽埃安副总经理肖勇曾表示:“随着补贴退坡,大家才开始关注产品本身。新能源补贴退坡从长远来看利大于弊。”众多车企高管也认为,产品售价上涨会对新能源车企产生一定冲击,尤其在“裸泳”后,浑水摸鱼的产品将难以继续支撑最终退出市场。

从市场发展的节奏来看,从百余家新势力车企到如今的十数家,连年的补贴下调已经令新能源市场经历了首轮淘汰赛。抛去“拄拐心理”后,首批生存下来的新能源车企正步入良性发展的节奏。但面向未来市场,补贴的进一步退坡与短期的成本上调,仍将继续考验车企的革新能力与消费者的接纳度。

针对新一轮的涨价潮,乘联会秘书长崔东树提出了多项应对方法。其中最为重要的便是提升产品技术指标以提升市场竞争力,对于电池与整车集成技术的提升,不仅有利于车企在过渡期获得更多补贴支持,同时也将在技术层面打造出有别于市场的差异化以及竞争力。

值得关注的是,目前不少中国品牌在新能源技术方面都有着自身的战略规划与实质性突破。比如比亚迪自研的DM-i混动技术,则一举突破了混动车型的成本壁垒,并成功打开了中国插电式混动市场的大门,在比亚迪的带动下,吉利、长城、长安、奇瑞等车企已经纷纷开启了混动产品的研发与推出。

同时,打通自身产业链,改善供应链关系,也将成为车企压缩成本提升竞争力的关键。2021年开始的芯片供给危机,是供应链市场为车企上的最好一课,而随着新能源汽车销量的快速上涨,电芯供应压力也已经被众多车企提上日程,在此之前,如果车企能够提前布局改善电池供应商结构或是通过自身产业铺设优化产业链资源供需关系,势必将为未来新能源市场全新格局下的竞争带来优势。

观察一下:

身处行业转型的背景下,新能源市场正有望重新迎来自国内SUV车型爆发后的又一个黄金发展时期,但2018年后开启的车市淘汰赛已经为如今的新能源车企提供了充分的参考依据。

同质化的堆量产品,或许能够为车企带来短期的销量利益,不过长远来看,无论是在接替燃油车的过渡阶段还是未来市场全面转入新能源产品自身竞争的阶段,产品向上与技术创新始终都将是车企无法避开的话题。

早在2010年,在新能源汽车领域“弯道超车”便被看做是中国汽车产业做强的唯一路径,但在十多年的探索过程中,中国新能源汽车的发展曾在补贴政策的“扶持”下,一度走过不少弯路。

经历了市场淘汰的磨砺与政策的不断修正,如今的中国新能源车市场,正不断推动着中国汽车产业愈发强壮。对于处在新竞争格局中的新能源车企们来说,涨价不仅意味着新的市场冲击与挑战,同时也将在优胜劣汰的市场机制下,为强者提供持续前行的机遇。而决定谁能笑到最后的唯一因素,唯有“自强”。

来源/观察者网

编辑/樊宏伟