从巅峰时期的近900万人,到2023年不到300万人,近年来,寿险行业代理人规模不断缩水,目前尚未看到止跌迹象。

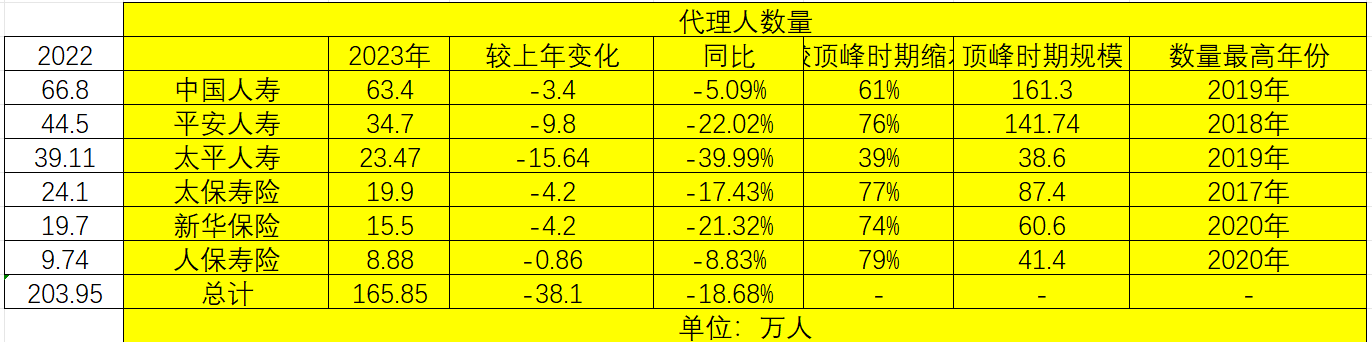

近日,上市险企2023年报悉数出炉,头部险企代理人数量情况基本浮现:中国人寿、平安人寿、太平人寿、太保寿险、新华保险、人保寿险六大寿险公司去年代理人数量分别下降3.4万人、9.8万人、15.64万人、4.2万人、4.2万人和0.86万人。

《每日经济新闻》记者统计发现,上述六大寿险代理人规模合计166万人,同比下降19%,较上年减少38万人。其中,中国人寿2023年代理人数量同比下降5%,在上市同业中降幅最小。中国人寿在年报中称,截至2023年底,队伍规模在业内率先企稳,个险销售人力为63.4万人。

“原有代理人‘虚高’的水分,目前已经逐步挤出。大型险企代理人下滑趋势有望逐步改善。”北京工商大学中国保险研究院副秘书长宋占军对《每日经济新闻》记者表示。值得关注的是,在人力持续下滑之际,各家年报披露的人均产能、人均佣金等指标大幅上升,不过这一指标也呈明显分化之势。

2023年太平人寿代理人数量下降最多 人保寿险较顶峰减少近八成

自2019年行业代理人数量达到912万人的顶峰后,近年来,这一群体规模呈现大幅下滑。比如2020年年底,全国保险公司在保险中介监管信息系统执业登记的代理制销售人员共有843万人,2021年年底为591万人。

根据业内交流数据,到2023年,人身险个人营销员数量跌破300万人,较4年前的峰值减少了近七成。

上市险企的数据变化更具有代表性。据《每日经济新闻》记者统计,2023年六家上市险企代理人规模合计166万人,同比下降近两成,较上年继续减少38万人。

其中降幅最小的是中国人寿,2023年公司个险销售人力为63.4万人,同比下降5%,减少了3.4万人。其中,营销队伍规模为41万人,收展队伍规模为22.4万人。中国人寿在报告中称,队伍规模在业内率先企稳。

此外,平安寿险个人寿险销售代理人34.7万人,同比下降22%,较上年减少9.8万人;太保寿险期末保险营销员19.9万人,同比下降17%,较上年减少4.2万人;新华保险个险代理人规模人力15.5万人,同比下降21%,较上年减少4.2万人;人保寿险个人业务事业群营销员8.88万人,同比下降8.8%,较上年减少0.86万人。

去年代理人降幅最大的是太平人寿。年报显示,太平人寿2023年个人代理数量为23.47万人,较2022年的39.11万人下降约40%,减少了15.64万人,在六家上市寿险公司中降幅最大。不过,与代理人数量峰值时期相比,太平人寿目前代理人数量缩水程度在上市同业中最低。

与2018年~2019年峰值时期相比,平安人寿代理人减少了76%,中国人寿减少了60%,太平人寿减少近40%。峰值出现在2017年的太保寿险,目前代理人数量减少77%,在2020年人数见顶的新华保险、人保寿险,代理人数量较峰值时期分别减少74%、79%。

新华保险合格率数据同比下降 低于上市同业可比数据

近年来,代理人数量呈趋势性下滑。从2023年数据看,各家年报披露的人均产能、人均佣金等指标大幅上升,此外,一些头部寿险公司的活动率或举绩率数据也同比上升,显示代理人质量与“人海战术”时期相比已有所不同。

从产能数据看,中国人寿月人均首年期交保费同比提升28.6%。太保寿险核心人力月人均首年规模保费43503元,同比增长26.6%。平安寿险代理人渠道新业务价值321.69亿元,同比增长40.3%;人均新业务价值90285元,同比增长89.5%。新华保险个险代理人月均人均综合产能6293.7元,同比增长94.4%。

与此同时,部分寿险公司披露的人均佣金数据也同步上升。平安寿险代理人人均收入9813元/月,同比增长39.2%,其中寿险收入7402元/月,同比增长37.3%。太保寿险核心人力月人均首年佣金收入6051元,同比增长46.3%。

作为判断销售队伍质量的重要指标,活动率或举绩率数据也值得关注。活动率通常指的是一定时期内活跃的保险代理人数量占总代理人数量的比例,举绩率/合格率是指达到一定业绩标准的代理人所占比例。

年报显示,太保寿险保险营销员月均举绩率为67.9%,较2022年上升4.5个百分点。

平安人寿披露的代理人活动率数据显示,2023年该数据为53.3%,较2022年上升2.5个百分点。

而新华保险披露的合格率数据显示,个险代理人月均合格率同比下降3.3个百分点至15.8%,明显低于其他上市同业。

2023年,人保寿险个人事务事业群有效人力20672人,营销员数量为88817人,以此计算的人保寿险营销员举绩率为23.3%,同比上升0.5个百分点。2022年,公司“大个险”月均有效人力22171人,营销员数量为97371人,计算举绩率为22.8%。

此外,中国人寿未在年报中披露相关数据。

推动代理人分级管理 各家将投入更多资源打造绩优代理人

2022年10月,保险业协会面向行业印发《保险销售从业人员销售能力资质分级体系建设规划》,启动各项标准规范的建设工作。

近日,中国保险行业协会已就《保险销售从业人员销售能力资质等级标准(人身保险方向)(征求意见稿)》向业内征求意见,同时下发的还有《人身保险产品销售授权管理自律规则(征求意见稿)》等文件。

今年3月正式实施的《保险销售行为管理办法》进一步明确,保险公司、保险中介机构应在行业自律组织制定的销售能力分级框架下,结合自身实际情况建立本机构保险销售能力资质分级管理体系,对所属保险销售人员进行分级,并与保险公司保险产品分级管理制度相衔接,区分销售能力资质实行差别授权。

在业内看来,对代理人实施分级管理,相当于提高了保险销售人员门槛,让专业的人做专业的事。从短期看,保险从业人员的数量仍将持续下滑,与此同时,代理人的专业水平和服务质量水平得到提升,进而增强了保险业的规范性和美誉度,长期来看有利于行业健康发展。“各家公司将投入更多培训等资源,在现有队伍基础上打造绩优代理人。”宋占军表示。

“中国寿险市场现在还在调整期,整个行业队伍仍在下降。旧的脉冲式增员不起作用,新的方式还在探索中。”新华保险副总裁王练文在2023年业绩发布会上表示,2024年新华人寿推出新制度,以绩优个人为主线,强调个人能力提升,具体落实上要强化招募标准。

“我们内部一直都在做代理人的分层经营,高质量增员、发展政策是与代理人分级一脉相承的。”近日,平安副总经理付欣在受访时对《每日经济新闻》记者表示,代理人分级有助于提高整个行业代理人的素质及专业水平,有利于公司代理人队伍的整体发展。

中国人寿副总裁白凯表示,代理人分类分级制度要求不同层级的代理人销售限定的产品,有利于代理人的精细化管理,有利于代理人明确自身职业规划和发展目标,提升专业素养和服务水平。“公司正在制定相应的实施细则。此外,也会聚焦优增优育,加强销售支持配套政策等,助推队伍高质量发展。”他表示。

编辑/范辉