金融监管总局3月18日消息显示,修订后的《消费金融公司管理办法》(下称《办法》)已于近日发布,《办法》将于4月18日起施行。

配套文件将明确过渡期安排

2023年12月18日至2024年1月19日,金融监管总局曾就《消费金融公司管理办法(征求意见稿)》向社会公开征求意见。

相较征求意见稿,对于消金公司基础业务与专项业务的划分,以及监管指标的要求,《办法》作了进一步完善。

具体来看,在征求意见稿中,“与消费金融相关的咨询服务”为经营状况良好、符合条件的消金公司可申请经营的专项业务,而正式《办法》则将其列为消金公司可以经营的基础业务。

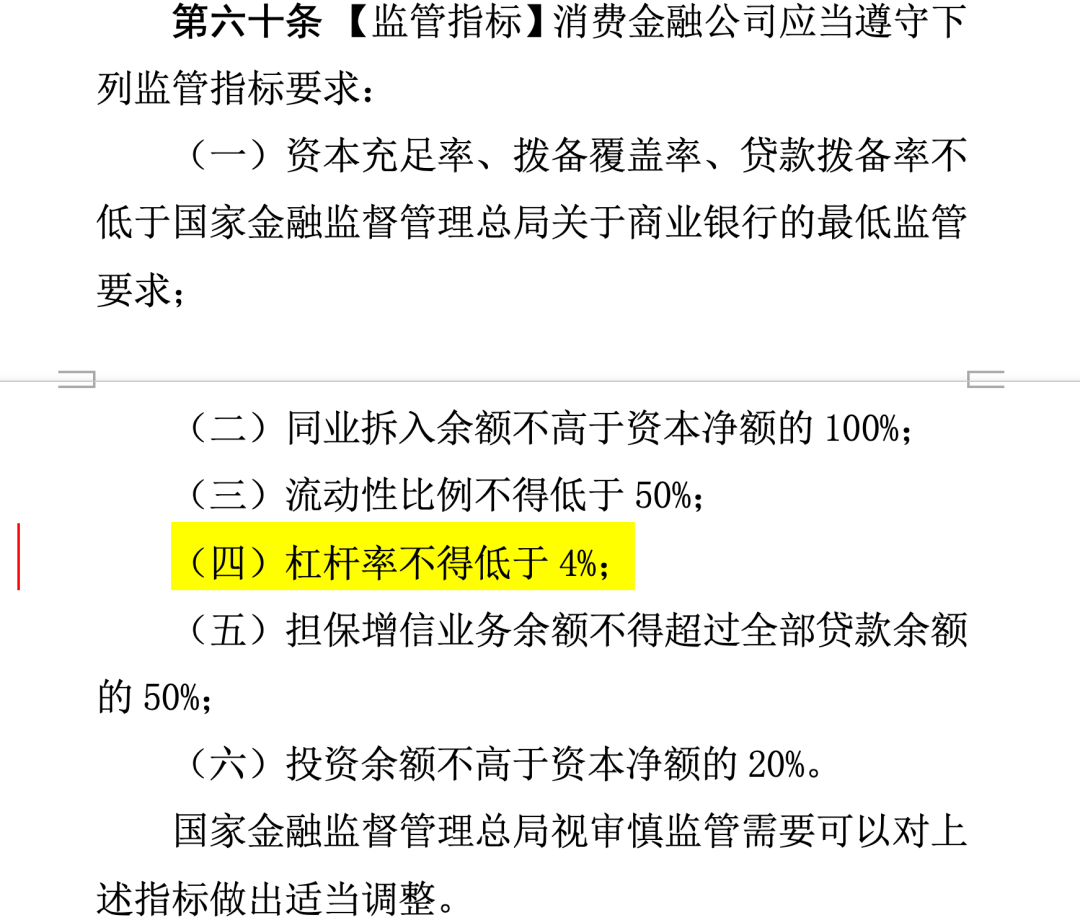

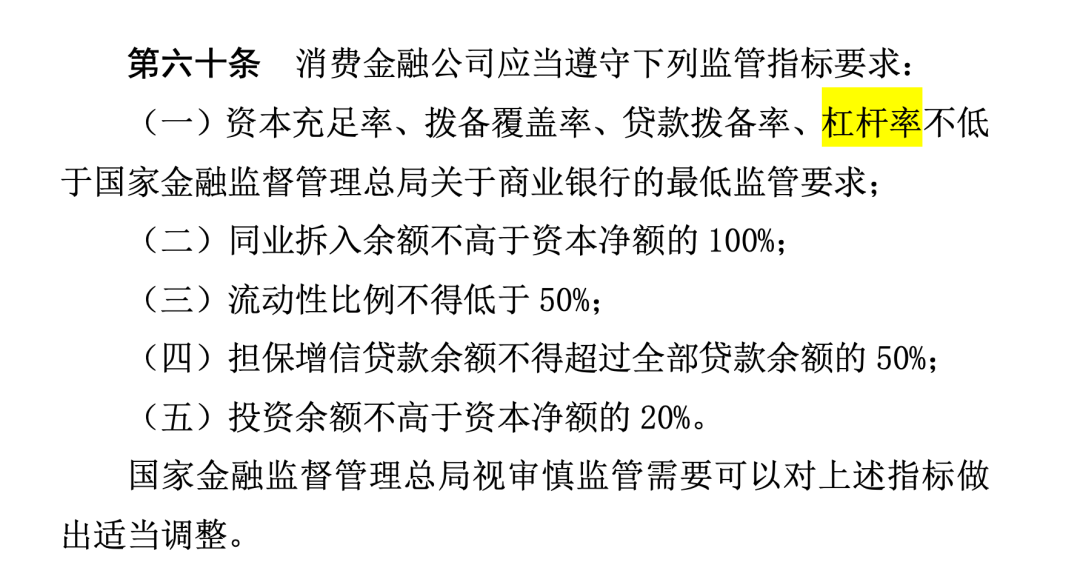

同时,征求意见稿对消金公司的杠杆率作了单独要求——不低于4%,正式《办法》则将其与资本充足率、拨备覆盖率、贷款拨备率一同规定,即“不低于国家金融监督管理总局关于商业银行的最低监管要求”。

(征求意见稿内容)

(正式内容)

金融监管总局有关司局负责人表示,《办法》面向社会公开征求意见,各方反馈的大部分合理化意见建议均被采纳,未采纳意见主要集中在扩大业务范围、提高贷款授信额度、增加分支机构设立条款、降低监管指标要求和条文理解有误等方面。

该负责人指出,对于征求意见涉及有关条款的解释说明和过渡期安排等,如行政许可工作衔接、实收资本达标时间、担保增信贷款占比压降期限、“咨询”“代理”业务范围等,拟在《办法》配套通知文件中作出详细规定和说明。

提高准入门槛

整体看,与此前的《消费金融公司试点管理办法》相比,《办法》主要修订内容包括:提高准入标准、强化业务分类监管、加强公司治理监管、强化风险管理、加强消费者权益保护。

在准入门槛方面,《办法》有较大改动。具体包括提高主要出资人的资产、营业收入等指标标准,提高主要出资人最低持股比例要求,提高具有消费金融业务管理和风控经验出资人的持股比例,提高消金公司最低注册资本金要求等内容。

其中,金融机构作为消金公司主要出资人,资产指标由此前的“最近1年年末总资产不低于600亿元人民币或等值的可自由兑换货币(合并会计报表口径)”,提高到“最近1个会计年度末总资产不低于5000亿元人民币或等值的可自由兑换货币”。

而消金公司的最低注册资本也由此前的“3亿元人民币或等值的可自由兑换货币”提高到了“10亿元人民币或者等值的可自由兑换货币”。

金融监管总局有关负责人曾指出,提高主要出资人的资产、营业收入等指标标准,以及最低持股比例要求,主要是为了“促进股东积极发挥支持作用,切实承担股东责任”;而提高消金公司最低注册资本金要求,则有利于增强其风险抵御能力。

同时,在《办法》中,消金公司主要出资人持股比例要求也由不低于30%提高至不低于50%,金融监管总局有关司局负责人指出,提高这一比例主要有两个考虑:一是从近年监管实践来看,提升主要出资人持股比例有利于压实股东责任,增强股东参与公司经营意愿,更好发挥股东资源优势,促进股东积极发挥支持作用。二是有利于提高决策效率,避免由于股权相对分散而出现公司治理失效失衡的问题。

取消非主业、非必要类业务

《办法》对消金公司业务范围也作了进一步调整。一方面,区分基础业务和专项业务。将“发放个人消费贷款”“发行非资本类债券”等纳入基础业务,将“资产证券化业务”“固定收益类证券投资业务”等纳入专项业务。并且,仅经营状况良好、符合条件的消金公司,才可以向金融监管总局申请经营专项业务。

另一方面,取消非主业、非必要类业务。“鉴于代销保险可能导致消金公司相关投诉纠纷增多,而且行业也基本没有开展此类业务,因此取消‘代理销售与消费贷款相关的保险产品’业务。”金融监管总局有关司局负责人称。

同时,《办法》对消金公司的风险管理也有进一步强化。

前述负责人认为,鉴于部分消金公司高度依赖融资担保公司、保险公司风险兜底,不利于提升自主风控能力,而且间接抬高贷款综合利费水平,《办法》增加了担保增信贷款业务监管指标,要求担保增信贷款余额不得超过全部贷款余额的50%。同时,增加流动性比例监管指标。结合消金公司经营特征和风险特点,在审慎测算基础上,《办法》规定“流动性比例”不得低于50%。

突出强化消费者权益保护

在金融消费者保护方面,《办法》增加了“消费者权益保护”“合作机构管理”两个专章,更加突出强化消费者权益保护。

一方面,压实消金公司的消保主体责任。要求将消费者权益保护纳入公司治理,建立健全消保工作机制,设立消费者权益保护委员会,健全完善消保信息披露机制、个人信息保护制度,加强消费者适当性管理。

另一方面,加强对合作机构的约束管理。要求消金公司加强合作机构名单制管理、集中度管理,对合作机构进行持续管理和评估,明确合作机构的禁止性规定,避免因合作机构特别是催收机构不规范催收侵害消费者合法权益的情形;要求消金公司落实催收管理主体责任,制定催收机构绩效考核与奖惩机制,依法合规开展委托催收行为,切实保护金融消费者的合法权益。

编辑/范辉