“复利3.5%,最后一波红利产品,千万别错过!”“卖完不再有,不要错过末班车。”日前,在各社交平台上频频出现诸如此类的宣传语。

自2022年底以来,复利3.5%增额终身寿险产品的“停售潮”,被部分代销、直销机构炒得沸沸扬扬。

中国证券报记者日前到多家银行及保险公司调研了解到,该类产品或将于6月30日全面停售,后将被复利3%的同类型产品取代。

多位业内人士表示,增额终身寿险产品有一定的资产保值增值功能,但该产品相对比较复杂,约定条件较多,投资者需保持理性,务必全面、清楚地了解产品,不要在产品的“停售”营销下盲目入手。

近期或将停售

“这几天有好几只3.5%复利终身寿险产品已经没有额度了,目前我们代销的产品还有三只,现在这类产品是说停就停,过几天就买不到了。”北京地区某股份行理财经理王志萍告诉记者。

某国有大行相关工作人员张爽也表示,“目前在售的3.5%复利终身寿险还有两只产品,其他的已经卖完或下架了,额度剩余不多,有配置需求的要抓紧。”

另一家股份行保险销售人员周茂茂向记者透露,“这是最后一周卖利率3.5%的终身寿险产品,利率3%的产品已经走完审批流程了,估计最快7月初就能上架。”

增额终身寿险是寿险的一种,但其“增额”的特点,让其具有财产管理的功能。

目前市场上常见的增额终身寿险产品通常采取期交模式,交费期限有3年、5年、10年、20年不等。从第2个保单年度起,保险金额按基本保险金额的3.5%每年复利增加。

也就是说在保费恒定的情况下,保额会随着时间不断增长,其现金价值也会不断增长。因此,不少投资者人选择投保增额终身寿险,来实现财富保值、增值的目的。

增额终身寿险真的“香”吗?

“3.5%的复利是写入合同的,不管未来市场利率如何变化,这个利率都不会变,基本上保费交满的次年就开始产生收益,适合长期投资,可应对目前利率下行趋势。”王志萍告诉记者。

由于增额终身寿险产品现金价值的增长有较强稳定性,因此在当下存款产品屡屡降息的背景下,该类产品常被销售人员以储蓄产品的代替品来营销。

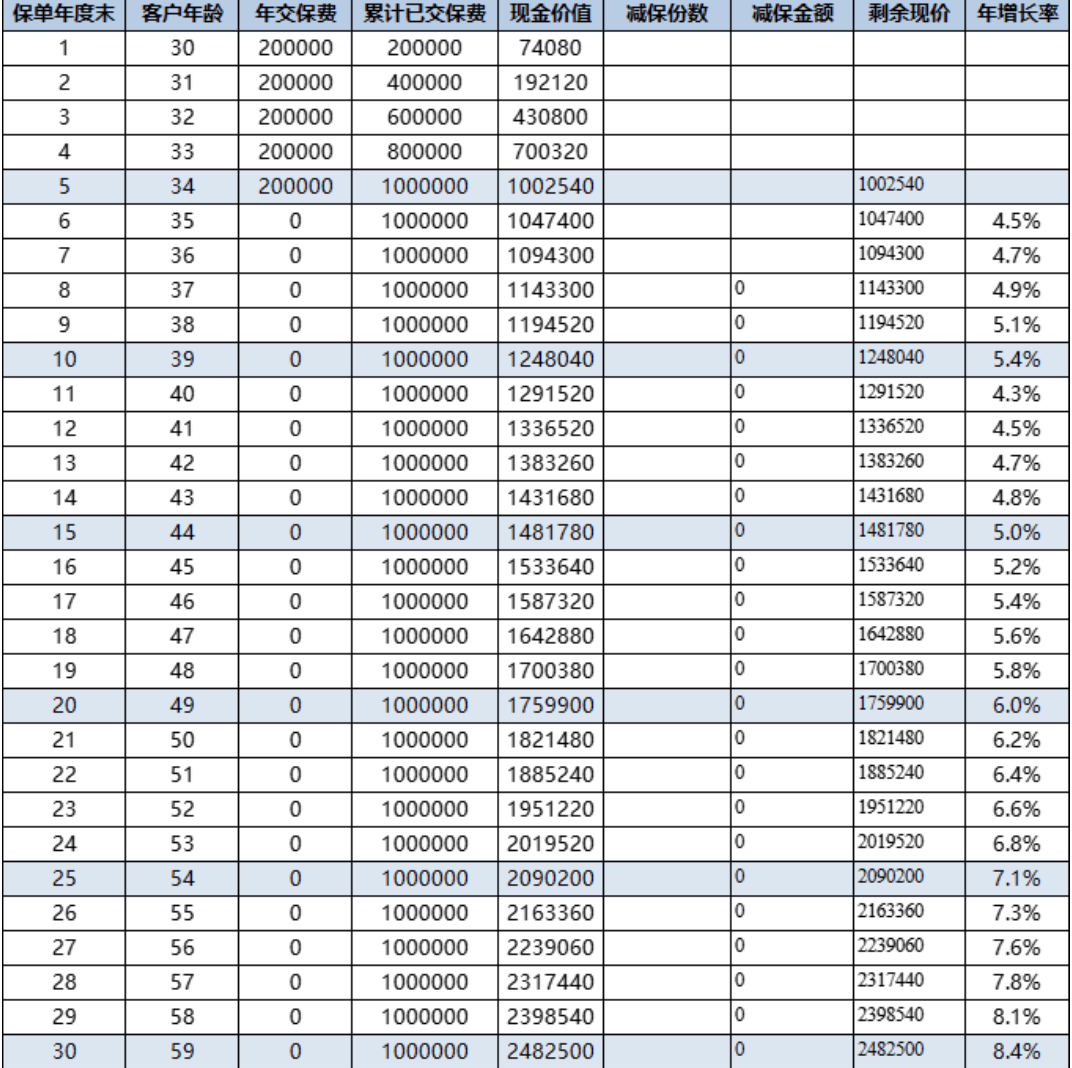

但实际上,从增额终身寿险产品的测算示例可看出,该产品与储蓄存款产品有较大差别。若投保人在保费交满前退保,那么保单的现金价值将受到较大折损。例如,第一年交纳保费20万元,若在该年度选择退保,则仅能退回7万余元。但若长期持有,在“复利”的加持下,该产品年化利率较为可观。

来源:被访人王志萍提供

此外,有产品经理告诉记者,部分增额终身寿险产品提前支取会受到限制。“有的产品在未达到约定年限时,每年只能支取出总保费20%的现金,建议尽量用长期不使用的资金进行配置,或拆开为多个保单,可以增加资金使用的灵活性。”周茂茂说。

理性配置资产

6月以来,随着多家银行轮番降低存款利率,部分稳健型投资者为寻觅较高利率保本保息产品下足了功夫。不少储户堪称“存款特种兵”,不惜奔波上百公里,跨城办理高利率存款。

3.5%复利计息的增额终身寿险产品成为不少投资者眼里的香饽饽。但多位业内人士表示,寿险产品相对比较复杂,合同约定条件较多,投资者在购买此类产品时,要保持理性,务必全面、清楚地了解产品,不要在产品的“停售”营销下盲目入手。

此外,投资者不必在降息趋势下过度焦虑,招联首席研究员董希淼认为,当前投资者需要调整心态和预期,平衡好风险和收益的关系。要根据自身风险偏好、投资能力、投资经验、可投资资产等多方面因素考量,设定投资目标,进行综合性资产配置。

对于银行而言,业内人士表示,保险公司及银行等销售渠道的工作人员,在营销产品时应回归“保险姓保”的本质属性,不应夸大此类产品的增值保值功能,以免误导消费者。

编辑/范辉