曾经的“中国Zara”,已经走到退市关头。

近日,*ST拉夏发布关于公司A股股票终止上市的公告,称根据有关规定,上交所决定终止公司A股股票上市。在此之前,拉夏贝尔已经连续四年亏损,触及A股退市标准。

拉夏贝尔有过自己的辉煌年代,公司先后在港股和上交所两地融资上市,旗下有10个快时尚品牌,门店数量一度铺开超9000家,定位是“中国Zara”。

但拉夏贝尔的衰颓也同样有迹可循。盲目扩张门店、多品牌相互拆台、错过电商风口、品牌故事老化等,让拉夏贝尔逐渐被消费者抛弃。

从加速走向失速,拉夏贝尔毛利率持续下滑,而后连续四年亏损,拉夏贝尔的A股资本故事,止步于这个春天。

刑加兴和“中国Zara”的扩张之路

拉夏贝尔(La Chapelle)这个略带法式浪漫的品牌名,来自创始人刑加兴。坊间传闻称,构思品牌期间,刑加兴住在法国一个名叫La Chapelle的小镇上,法式浪漫成为创立品牌的最初灵感。

关于刑加兴本人不多的报道,塑造了一个低调、专业、大胆的创始人形象。他出生于福建的一个农村家庭,5岁开始种地,10岁开始种果树。刑加兴入行服装行业的“资金”来自母亲给的买树苗钱,他把钱拿去上服装培训课,后来在台资服装公司做过业务主管、开过分公司、跳槽到上海后,刑加兴辞职开始服装创业。

1998年,凭借自身在服装行业的人脉经验、筹集的几十万资金、几名设计和销售,还有台湾老板的库存面料入股,从上海徐汇区开始,刑加兴开始拉夏贝尔的扩张。

刑加兴

2003年是刑加兴和拉夏贝尔的转折点。彼时非典重创全国零售行业,服装行业也不例外,大批品牌撤销生产订单。刑加兴做出了一个大胆的决定:逆势加大马力生产,非典结束之际,拉夏贝尔门店三折促销,然后迅速打出对标Zara的口号。

2005年前后,国外快时尚品牌竞相进入中国市场,就彼时消费者心智而言,Mango、优衣库、Cache Cache、Zara等海外品牌几乎就是时尚的代名词,年轻女性消费者对“中国Zara”拉夏贝尔同样青眼有加。

随后,中国线下零售进入黄金时代,拉夏贝尔也迎来了自己的高速成长阶段。2007年和2010年,拉夏贝尔分别获得了新宝联和金露服装的4000万元A轮融资以及联想的注资。

据投资界当年报道,拉夏贝尔当时全国的门店不足千家。邢加兴在接受采访时表示,联想投资带来的不仅有资金,更有对企业管理的支持。

获得资本关注的拉夏贝尔很快启动上市步伐。2014年拉夏贝尔讲着“中国版Zara”的资本故事,成功登陆港股。2017年9月,又以上海拉夏贝尔服饰股份有限公司为主体在上交所上市,实现两地上市。

这一时期,拉夏贝尔还完成了品牌快速扩充。财报数据显示,2010年开始,拉夏贝尔密集推出了Candie’s、7m、La Babite、POTE等8个品牌。加上La Chapelle和Puella两品牌,拉夏贝尔旗下共有10个品牌。

两轮上市融资过后,拉夏贝尔募资20亿元用于门店扩张,2018年的财报数据显示,拉夏贝尔的门店数量达到9269家,而2012年这一数据还是3340家,意味着上市后的拉夏贝尔以每年1000家的开店速度扩张。

连续四年亏损后走上退市路

但近万家门店规模、10个品牌并未给拉夏贝尔带来利润增长,反而埋下了长期隐患。

财报数据显示,2016年至2018年,拉夏贝尔营收同比增长14.95%、5.24%和13.08%,但从2018年开始就陷入亏损,2018年营收首破百亿之时出现首次亏损1.6亿元,2019年至2021年,又分别亏损21.66亿、18.40亿和8.21亿元,营收则从百亿规模跌至2021年的4.3亿元。

粗放的经营模式是拉夏贝尔扩张路上的祸根之一。由于大肆扩店,拉夏贝尔将大量资金投入门店租金、人力、装修,导致公司毛利率承压,从2017年的62.54%快速降至2021年的49%,导致拉夏贝尔增收不增利。

此外,由于欠缺定位精细化,多品牌模式并未形成规模效应。拉夏贝尔多个品牌风格相似,没能提供差异化消费体验,门店面积大却坪效低。而于此同时,线上电商快速崛起,拉夏贝尔寻求大规模效应和多品牌模式,对线上布局过于滞后,错失良机。

上海良栖品牌管理有限公司总经理程伟雄表示,拉夏贝尔单店坪效低的现象早在扩张初期就显现出来,在低迷的市场环境下,还继续将资金投入直营通路建设的做法确实值得反思。拉夏贝尔虽然门市众多,但是旗下多个品牌混杂在一起,给消费者体验差异化不大。

程伟雄还指出,由于后期品牌多元化与直营并未解决库存问题,反而随着大举扩张使得库存随之增加。

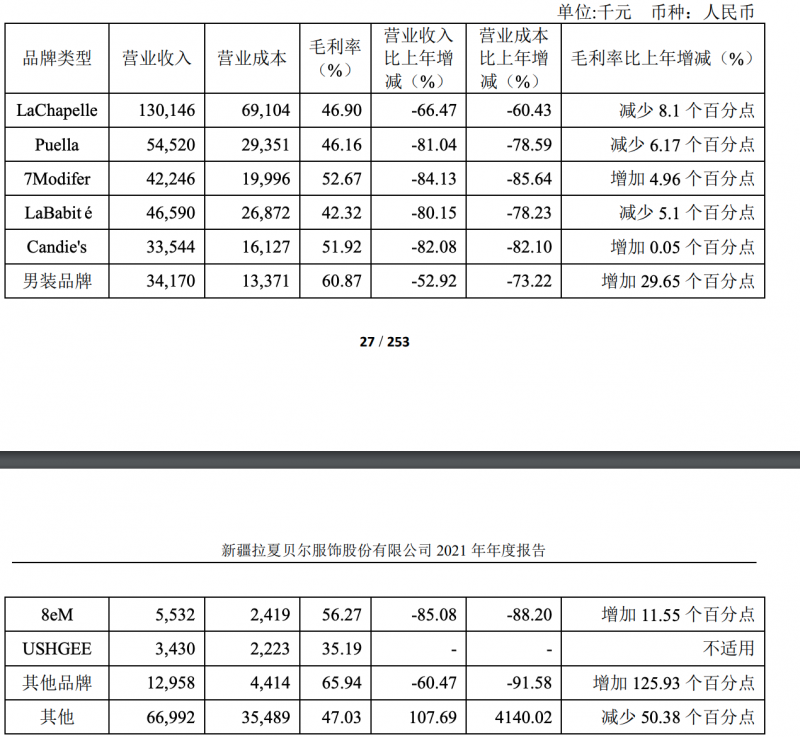

2021年财报数据显示,拉夏贝尔旗下La Chapelle、Puella、Candie’s、7m、La Babite等品牌收入均锐减,营收同比上年下降60.43%至88.20%不等,各品牌总体毛利率更是同比下降超50%。

图源:*ST拉夏2021年财报

刑加兴本人对拉夏贝尔的问题也深有感知。他在2019年向媒体进击波财经表示,从外部来说,大量商场的涌现,导致商场的流量分流,开直营店的模式变成了一种巨大的负担。而从内部来说,由于十年来几乎没有受过挫折,团队不断趋于惯性思维,高度冗员,改革的想法几乎无法推动。

大举闭店被刑加兴视为自救之法。“只有快速得把成本过高,效益不佳的门店全部关掉,只有砍掉冗余的人员,直面问题,才可以自救。如果为了短期的报表好看,硬挺着就会错过最佳救助的时机”,刑加兴称。

对比2018年及2021年财报数据,拉夏贝尔旗下各品牌门店数从9269家锐减至300家,一年闭店数千家,远超当年开店速度。

拉夏贝尔门店数仅剩300家

但持续闭店并未拯救亏损的拉夏贝尔,由于线上渠道收入低迷,2021年来自线上渠道的收入1614万,仅占总收入的3.75%。线下大举关店严重影响拉夏贝尔的盈利能力,致使公司营收下降,无力扭转亏损模式。2021年的营收4.3亿,净亏损达8.21亿元,连续四年亏损,触及A股退市标准。

退市之际还有破产危机,拉夏贝尔走向何处?

由于连年业绩不佳,拉夏贝尔欠款纠纷不断,在扭亏压力下不断面临多项诉讼。

拉夏贝尔4月2日发布的诉讼及资产冻结情况进展公告显示,截至公告发布日,公司累计涉及未决和已决诉讼案件执行金额近25亿元。

因涉及较多诉讼案件,共计151个银行账户被冻结,冻结金额约1.04亿元,公司下属17家子公司股权被冻结,被冻结股权的权益数额合计约为 10.76亿元, 4处账面价值合计约16.10亿元不动产被轮候查封。

2021年财报显示,截至去年年底,公司负债合计30.59亿元,资产总计36.25亿元,资产负债率达84.39%。另据公告,拉夏贝尔三家供应商被拖欠款总计超3100万元,请求法院宣告拉夏贝尔破产,并以破产财产对其进行清偿。

在破产清算的窘境中,拉夏贝尔还在寻找自己的出路。拉夏贝尔称,公司将根据每一笔债务及债权人的实际情况,力争制定出让债权人满意的清偿方案。此外,公司将积极筹划破产重整及引进外部投资人,争取通过一揽子的债务解决方案,实现企业价值最大化和债权人的高清偿率。

除解决债务问题外,重塑品牌和轻资产化转型成为拉夏贝尔的变革思路。门店触底情况下,拉夏贝尔的战略转为“开新店、开好店”,精细化运营提升线下经营网点的店效、坪效及盈利水平,并拓展线上业务。此外按照“一牌一策、主次划分”的业务发展策略,整合经营资源推动品牌年轻化。

不过总体来看,拉夏贝尔的变革之路并不好走。由于资金紧缺,而如今品牌出圈离不开小红书、短视频和头部主播联合造势,拉夏贝尔电商不得不让出电商独立经销权,采取“品牌授权+运营服务”的线上业务日常运作模式,不再使用自有资金采购线上货品,也不再独立经营电商平台销售业务。

此外,服装行业竞争激烈进一步加剧了拉夏贝尔品牌焕新的难度。而Zara等快时尚品牌在国内亦不复往日风采,新国潮、无性别、摩登通勤等垂直品牌竞相崛起,行业集中度进一步降低,激烈的竞争也让其破局更显艰难。

据前瞻研究院整理国家统计局数据,2020年中国服装行业CR3为3.26%、CR5为4.29%、CR10为5.59%。综合看来,我国服装行业市场集中度较低,竞争较为激烈。

回望拉夏贝尔发展历程,其兴衰也是倚重线下渠道服装品牌整体缩影。曾经的达芙妮、以纯、森马等,都曾是门店开遍大街小巷的国民品牌,与拉夏贝尔类似,森马的门店数曾开到8000余家,达芙妮顶峰期也曾坐拥全国近7000家门店,如今均在寻求转型轻资产和发力线上渠道。

如今,直播电商成为拉夏贝尔出清库存、回笼资金的低成本销售渠道。观察者网粗略统计,同一时段,抖音有近30个直播间以抖时尚、专卖店、折扣店形式同时直播,春季新品均价不超100元,一折清库存成为直播间标语。

从寻求规模化扩张至近万家门店,到零落至300家门店亏损退市,拉夏贝尔经历了盲目开店扩张、大举闭店止损、寻求轻资产和品牌重塑的内在变化,更走过了中国服装行业竞争加剧、快时尚品牌争相进入又陆续退出、国潮迭代新消费崛起的过程,而拉夏贝尔的动作,多少显得有些滞后。

破产清算、亏损退市困境的拉夏贝尔,想在变革之中找到出路,仍然艰难。

来源/观察者网

编辑/樊宏伟