新冠疫情爆发初期,部分持卡人还款能力下降,银行信用卡业务的资产质量受到市场关注。

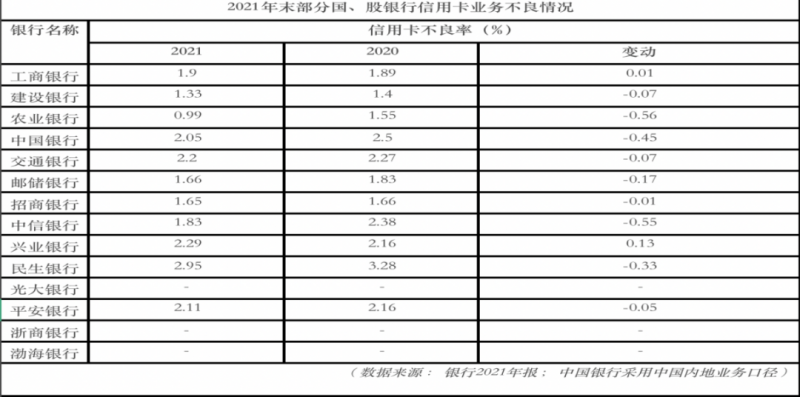

券商中国记者梳理当前已发布年报的上市银行信息发现,截至2021年末,国有行、股份制银行信用卡不良普遍回落。不少银行高管在业绩发布会上表示,当前信用卡业务的资产质量已处于企稳、向好趋势。

但从绝对值来看,多家银行信用卡不良贷款余额有所走高,加之奥密克戎疫情蔓延,多地民生受到一定影响。兴业银行、招商银行等去年均提高了对信用卡业务逾期贷款的认定标准。可见,银行对包括信用卡在内的零售贷款承压情况仍需保持警惕。

过去一年,信用卡业务不仅面临风险管控的专业挑战,同时还要应对存量市场的竞争。从当前财报情况来看,各银行之间的业务收入情况也出现分化,有的银行信用卡业务成为手续费收入增速的拖累项,也有银行在该类别仍保持超20%的同比增长。

为拉动信用卡业务增长,银行一方面通过加速科技与业务融合,提高获客触达面和服务效率,另一方面是对客群和细分业务领域进行“精耕细作”,与此同时,各类主题信用卡和营销手段也层出不穷。

不良态势好转

券商中国记者整理11家已披露相关数据的国、股银行年报发现,2020年抬头的信用卡不良率在去年普遍回落,除工商银行、兴业银行外,有9家国、股银行信用卡不良率实现了1个基点(BP)至56个基点不等的下行。

在11家已披露可比数据的国、股银行中,兴业银行去年末信用卡不良率“逆势”上扬最为显著,较2020年末增加13个基点至2.29%,不良率仅次于民生银行(2.95%);同时,该行信用卡不良贷款余额也较2020年末增加11.31亿元至99.85亿元。

对此,兴业银行风险管理部总经理邹积敏在业绩发布会上解释,该行信用卡不良“双升”是主动为之,“一是为了支持新冠疫情防控、保护消费者权益,对受疫情影响客户适当放缓处置,鼓励客户在疫情缓解后主动还款;二是考虑到2021年信用卡逾期认定标准趋于严格,需要给客户一定的适应期”。

年报显示,2021年第四季度,兴业银行根据监管要求严格信用卡贷款逾期认定标准,将逾期认定时点较原规则提前,导致关注贷款和逾期贷款增加。

邹积敏进一步表示,去年兴业银行信用卡不良贷款生成率、新发生不良金额均同比回落。其中,2021年,该行信用卡不良贷款生成率4.17%,同比下降1.82个百分点;新发生不良额176亿元,同比减少51亿元,降幅22.43%。“因此,我行信用卡总体风险可控,资产质量向好趋势没有改变。”他称。

值得注意的是,尽管去年末国、股银行信用卡不良率普遍向好,但多家银行不良贷款余额仍呈现增长趋势。例如,招商银行信用卡不良贷款余额较上年末增加14.22亿元,增幅11.45%。

招商银行副行长朱江涛表示,该行去年将信用卡不良的认定标准由逾期90天提前到逾期60天;同时按照监管的要求,信用卡逾期时点的认定由下一账单日前置为本次账单的还款截止日,平均提前约8天。“如果将这两个因素还原,信用卡关注和逾期的额、率比年初均是下降的,实质风险呈现下降趋势。”他称。

展望2022年,邹积敏表示,经济下行压力和局部疫情冲击等诸多因素犹存,但疫情缓解后消费仍然有较大增长空间,信用卡资产质量控制同时面临新机遇与新挑战。

朱江涛也提到,从信用卡早期资产质量指标来看,比如入催率、M1-M3宽限日回收率以及M1-M3斜乘滚动率,这些早期风险指标都已经恢复到疫情前的水平,总体判断信用卡风险目前处于持续企稳、向好的态势。

信用卡业务收入分化

从发卡量来看,工商银行、建设银行、中国银行仍稳居前三位,去年末累计发卡量分别为1.63亿张、1.47亿张、1.35亿张;但从新增发卡量来看,邮储银行发卡增速在一众国有行中可谓“一骑绝尘”,该行2021年信用卡新增发卡802.22万张,年末结存卡量4155.87万张,较2020年末增长12.93%;而早已晋入“亿级发卡行”行列的工、建、中3家国有行去年发卡增速均保持在不足3%的低位。

邮储银行在年报中表示,去年该行进行了信用卡中心专营机构体制机制改革,于2021年5月在北京正式注册成立。去年,邮储银行银行卡业务手续费收入119.51亿元,同比增长3.78%,其中,该行信用卡业务收入同比大增21.22%。

同样增长的还有中信银行,在2021年,该行银行卡手续费比上年增加17.60亿元,增长11.96%,年报中,该行也提及这主要是信用卡手续费增加所致。

但在业绩发布会上,中信银行副行长王康也表示,实际上,受按揭贷款政策影响,去年零售贷款有所放缓,“信用卡贷款增量也并不是很多,所以对公贷款的增量比零售贷款稍多一些”。

值得注意的是,在信用卡业务调整下,部分银行信用卡手续费收入增长放缓。交通银行在该项上就与2020年的情况持平。

交通银行副行长郭莽在业绩发布会上也表示,2022年,该行也将着力改善客户体验,提升信用卡的活性,提高全渠道的获客能力,“比如推出一些时代感强、影响力大的信用卡产品。”他表示,将通过数据驱动+线上经营,持续加大品牌营销活动,而从今年前两个月的情况看,该行信用卡消费额和卡贷款余额的增速快于去年同期水平,相关工作已初见成效。

招商银行银行卡手续费收入也有所下降,该行年报称,这主要是受到信用卡线下交易量减少的影响。2021年,招行银行卡手续费收入193.77亿元,同比下降0.89%。

数字化转型提速

疫情催化银行业务数字化转型,信用卡也不例外。多家银行高管表示,要加速数字化能力赋能业务条线,拓宽信用卡客户的触达面,提高获客、服务和经营效率。

“科技已成为银行业务转型发展的重要支撑。”光大银行副行长齐晔在业绩发布会上表示,2022年,该行要提升科技对信用卡业务和分支行的服务支持,重点推进三个系统平台的升级:一是智能风控平台,实时审批将再提速,风险客户预警处置将更精准;二是智能销售平台,集合流量池精细运营、大数据精准画像、数字化获客模型等工具,打造获客增长点;三是智能客户经营平台,以数字化交易运营+客户运营为核心,实现客群洞察、策略执行、策略监控评估的智能迭代,提升经营效率。

“在内部管理方面,光大银行要建设‘运营+科技’复合型人才,调整队伍结构等,共同支持信用卡业务的转型发展。”她表示。

平安银行也在2021年强化信用卡等产品的数字经营能力,将该行探索的“五位一体”商业模式逐步应用到信用卡业务板块。年报显示,2021年全年平安银行信用卡总交易金额3.8万亿,位居股份行前列。零售“五位一体”模式是五年来平安银行科技能力的集大成者,核心是通过对各种知识库的深度学习,训练一支AI客户经理队伍,并与远程银行、线下网点有机结合,组建了ATO服务模式(AI银行、远程银行、线下银行),以数字化驱动经营。

近年来,随着金融机构们对于消费场景的重视,金融消费场景的拓建也称为信用卡数字化转型提速的一环。相较于传统的佣金手续费收入,基于金融消费场景拓宽的贷款成为了部分银行在信用卡业务方面增长的主力军。

在场景获客与支付的融合方面,包括中国银行、农业银行等几家大行在内均在年报中提及,信用卡业务融入消费金融“场景”主战场,其中就包括汽车、家装等大额的消费场景。

齐晔在业绩发布会上也提到,该行在严守风险底线的前提下,加快消费类分期的创新发展,推进汽车、家电、装修等场景分期,自建依托于微信小程序的商品分期平台,挖掘消费类客户的潜在价值。据介绍,去年该行在完善线上互联网平台和线下消费场景的用卡环境后,新引入客户中优质客户占比65%,较年初显著提升;线上交易量同比增长超40%。

主题创新类卡层出不穷

随着信用卡进入存量竞争市场,各行对不同客群、不同细分业务领域的经营更为细致,营销手段也是花样频出。其中,结合不同的时事背景,推出的主题信用卡、联名信用卡几乎成为每家银行的标配。

例如,2021年,绿色低碳也受到了多方关注,与之有关的新主题信用卡也纷纷被开发,中国银行就发行绿色低碳主题数字信用卡。此外,该行还借全民关注的北京冬奥会契机,发挥该行冬奥合作伙伴优势,发行并推广北京2022冬奥主题借记卡和信用卡,向跨境客户提供境外银行卡境内受理服务,为北京、河北张家口两大赛区提供冬奥会受理环境建设服务。

券商中国记者在走访中国银行线下信用卡推广展台时发现,该行冬奥主题信用卡的卡面印有广受欢迎的“网红级”IP冰墩墩,如果用户办理该卡还有机会获得冰墩墩礼品,因此,记者看到的该行信用卡展台都颇为热闹。

去年以来,建设银行也加快构建数字虚拟信用卡产品体系,创新推出瑰me卡、变形金刚Leader信用卡、运通耀红卡等新产品,探索互联网头部企业合作引流模式,推进信用卡客户向年轻普惠客户延伸。

事实上,年轻客户是不少银行希望触达的群体。光大银行副行长齐晔在业绩发布会上就表示,该行2022年的信用卡发展要关注年轻客户、实动客户两个重点,提升客户价值贡献。

“一方面聚焦年轻消费型优质客户的引入,完善年轻客户的产品、场景、品牌、触达等建设,提升年轻客户占比。另一方面聚焦实动客户规模的提升,推出‘约惠星期五’常态化主题营销活动,建设商户体系,覆盖电商、餐饮、车生活等用卡场景,并综合应用活动、权益、积分等客户经营手段,开展精准营销,提升客户用卡粘性。”她表示。(李颖超 杜晓彤)

编辑/田野