多个行业涨价潮中,新式茶饮却逆势降价了。

2月24日,定位“高端茶饮品牌”的喜茶宣布完成全面产品调价,调价后,喜茶主流门店的产品价格已全面低于30元,且售价在15-25元产品占据全部产品的60%以上。

早在今年1月,喜茶就开始了首次价格下调,奈雪的茶也随之跟上推出优惠促销活动,两家头部品牌的动作打响了价格战的第一枪。如今,新茶饮赛道拥挤,高端茶饮又降价侵入中低端市场,竞争愈加激烈,行业洗牌期或已开始。

全面降价,瞄准中低端市场

对比菜单发现,此次价格调整覆盖喜茶在售的芝士茶、果茶、奶茶、纯茶、咖啡等全品类绝大多数产品,调价幅度1-10元不等,单品调价幅度最高达10元。其中,纯绿妍茶后和美式咖啡直接降到个位数9元。

喜茶在公开声明中表示,除了个别城市限定产品、周边,以及LAB店、手造店少量产品外,今年内不再推出29元以上的饮品类新品,并且承诺现有产品在今年内不涨价。

喜茶菜单中的“要平价”板块

据艾瑞咨询数据,此前喜茶的客均单价为25元,与奈雪的茶(平均客单价27元)和乐乐茶(平均客单价22元)同属于行业第一梯队。

今年开年不久,喜茶、奈雪的茶就打响了价格战的第一枪,部分品类降价后直指中腰部的市场。

喜茶纯茶类降价3至5元、5款水果降价2至3元、芝士小料降1元。降价幅度最大的“芝芝金凤茶王”此前售价22元,后下降到18元。

奈雪的茶也随后跟进,奈雪的茶宣布自1月17日起,将推出限时一个月的“轻松购系列”优惠,价格最低的茶饮和咖啡售价都仅为9元,整体降价幅度达到5至7元。

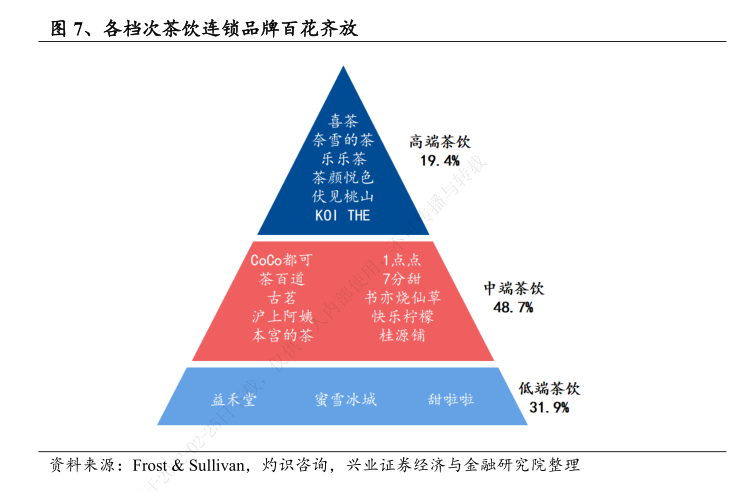

新式茶饮按平均价格可以分为高中低三档,喜茶、奈雪的茶主导的高端茶饮平均售价不低于20元,主打一二线市场;中端茶饮平均售价在10-20元,一点点、CoCo等是代表,但还没有独占市场的品牌;低端茶饮主打三四线下沉市场,平均售价低于10元,加盟模式为主,蜜雪冰城独占鳌头。

新式茶饮品牌按平均价格分类

兴业证券的研报指出,高端茶饮在收入端依赖高客流量和高客单价,成本端依靠对上游和物业的谈判能力。这也正是喜茶此番降价的底气,品牌和规模优势让喜茶在消费端和供应链上都有一定的调价能力。

据喜茶方面披露,喜茶除了规模化采购,已经深入上游,通过自建、共建基地等多种方式,深度参与上游茶园、果园的种植和生产环节,还在供应链领域的数字化、冷链物流网络等方面进行了投入。

目前,喜茶在海内外约70个城市有近900家门店,大多覆盖一线和二线城市。根据国信证券的测算,喜茶毛利率约为65%-70%之间,为行业中较高。

而降价背后的目的还是抢占市场,新茶饮赛道拥挤,竞争已经是常态。

在原材料价格上涨的大环境下,两家头部品牌依靠品牌和供应链优势率先开启价格战营销,价格低至个位数的产品直接杀到了低端品牌的腹地,显露出抢占中低端市场的意图。随着头部品牌降价,中小品牌不得不迎战。

在中国食品产业分析师朱丹蓬看来,喜茶提供高品质中等价位的产品能起到“降维打击”的作用。“这是整个新中式奶茶进入成熟期的一种打法,既有利于整个行业的有序发展,也满足了新生代消费者对于高质产品的性价比需求,更匹配了喜茶目前的发展战略。”

价格战起,新茶饮何时盈利?

中国连锁经营协会的数据显示,2020年中国新茶饮门店总数达37.8万家,按照中国目前共有687个“城市”来算,平均每座城市至少有550家茶饮门店,行业内卷严重。

竞争直观体现在新品上,去年以来,新茶饮品牌在产品、设计、营销上加大发力,IP联名已经是日常操作,油柑、黄皮、鸭屎香茶等各种小众原料都被开发成差异化的茶饮产品,各家品牌都卯足了劲要打造“下一个爆品”。

而与市场火热大相径庭的是,新茶饮的境遇并不美好,新式茶饮一边融资拿钱一边迅猛扩张,最后却“赚了个寂寞”。

由于原材料、供应链渠道等投入大,盈利难度大,倒闭的品牌比比皆是。第一财经调查数据显示,2021年全国数量活过1年的奶茶店仅占18.8%,近8成的新品牌茶饮店倒闭。

奈雪的茶近期披露的2021年业绩预告显示,预计净亏损约1.35亿元-1.65亿元,这是奈雪的茶连续第四年亏损。同时,自去年上市以来,奈雪的茶股价一跌再跌,已经较发行价跌去约六成。

喜茶还在本月初传出大裁员的传闻,喜茶回应称,“公司不存在所谓大裁员的情况,年前少量的人员调整为基于年终考核的正常人员调整和优化”。

盈利预警、人员优化都暴露出了新茶饮的窘迫,一个信号是:新式茶饮的日子不好过了。事实上,这种情况早已出现,茶颜悦色在去年经历了大量关店、员工维权等风波,这个曾仅靠长沙地区门店就在全国茶饮品牌中排名前列的品牌也不再顺风顺水。

喜茶门店

从最近的表现来看,新式茶饮行业明显减速了。中国连锁经营协会发布的《2021新茶饮研究报告》显示,未来2至3年,新茶饮增速阶段性放缓,调整为10%至15%。

更让品牌和投资人头疼的是,承压进行的快速扩张和推新也难改新式茶饮“不赚钱”的命运。

从唯一上市的奈雪的茶来看,2018年至2021年,奈雪的茶营收分别为10.87亿元、25.02亿元、30.57亿元、42.8亿元-43.2亿元。营收一路走高却始终无法扭亏,同期净亏损分别为0.66亿元、0.39亿元、2.02亿元、1.35亿元-1.65亿元。

久谦咨询中台数据显示,从2021年7月起,喜茶在全国范围内的坪效与店均收入开始下滑。10月份,喜茶门店均收入与销售坪效环比7月份下滑了19%、18%;与去年同期相比下滑35%、32%。

盈利能力下降或是喜茶降价的原因之一,一二线市场饱和后,喜茶只能向中低端市场进发,寻找更大的增长空间。然而,价格营销战将继续激化竞争,行业观点认为,2022年,新式茶饮行业的盈利期,或许会再次被拖后。

分化加剧,行业进入洗牌期

新式茶饮行业在2016年开始快速增长,2020年市场规模达1136亿元,预计2025年将达到3400亿元,5年年均复合增长率达到24.5%,将成为茶行业规模最大的细分行业。

近年来,新式茶饮颇受资本青睐,细数背后的投资方中,不仅有红衫、高瓴、IDG等头部投资机构,也有阿里、腾讯、美团、字节跳动等互联网大厂争相投资。

公开资料显示,喜茶目前已融资5轮,最近一笔融资是2021年7月获得的5亿美元D轮融资,投资方阵容豪华,包括腾讯、红杉中国、高瓴、美团龙珠等。这轮融资不仅刷新了赛道的最高融资金额,还将喜茶的估值冲到了600亿美元。

中低端茶饮中,蜜雪冰城、古茗、沪上阿姨均在去年获得过亿元A轮融资,投资方中同样有美团龙珠、高瓴、红杉的身影。其中,蜜雪冰城第一轮融资就拿下20亿元,由美团龙珠、高瓴资本联合领投,估值超过200亿元。

这些投资方还在不断地押注新品牌,过去的一年里,茶饮是新消费投融资中的大热门。据红餐品牌研究院统计数据,截至2021年11月25日,2021年新式茶饮行业共发生融资32起,披露总金额超过140亿元,融资事件数量和所披露融资金额都已高过2020年全年,达到近10年来的顶峰。

2021年融资过亿的茶饮项目,图源新消费Daily

品牌上,圈层化更加明显,高端、中腰部、低端品牌百花齐放,手握高额融资的头部品牌已经开始“拉帮结派”,扩展自身的业务版图。

目前,喜茶已经投资了水果茶品牌苏阁鲜茶、咖啡品牌seesaw、主营燕麦奶的YePlant、桃味茶饮品牌和気桃桃、主打分子果汁的野萃山、预调酒 WAT等诸多项目;茶颜悦色投资了湖南本地的茶饮品牌“果呀呀”;蜜雪冰城投资了广东奶茶品牌“汇茶”。

从“被投资”到“投资方”,新茶饮行业分化趋势明显:头部品牌将中小品牌招致麾下,综合实力渐强,中小品牌的机会逐渐变小。

朱丹蓬分析称:“新式茶饮发展到现在,已进入了一个成熟期,头部企业根据自身的战略和行业发展趋势,迈出了优化整合的步伐。行业分化下,从被投资到主动投资,这一身份的‘转换’,未来强者更强、弱者更弱的这个趋势以及表现或会体现的更加淋漓尽致。”

朱丹蓬指出,并非所有企业都能够采用降价举措,头部企业更有底气带头降价,因为降价会进一步压缩利润,对整体营收产生影响。这将会加速行业分化,推动整个新式茶饮行业进入洗牌期。他在接受观察者网采访时预判,中国新中式茶饮品牌将在2025年固化,近两年无法生存下来的品牌将没有太大的机会。

来源/观察者网

编辑/樊宏伟