2021年9月14日,世茂集团控股有限公司(00813.HK,以下简称“世茂”)发布公告,已成功发行7.48亿美元于2027年到期的绿色优先票据,票面利率为5.20%。

据悉,世茂已就票据于新加坡交易所上市及报价获得新加坡交易所原则上批准,并无且将不会于香港寻求票据上市。

资本市场对绿债的热情不减,世茂首次发行的绿色优先票据,认购反应热烈,获得境内外逾200家投资机构的支持,总订单规模逾50亿美元,超额认购逾5倍。

除了世茂之外,地产商金辉控股、弘阳地产也于9月14日发出公告,分别发行于2024年到期的3亿美元优先票据以及2023年到期的2亿美元优先绿色票据。

近两年,监管层出台了一系列针对房地产的宏观调控政策,房企在融资、拿地、售房等方面均受到限制。为了适应市场变化,房企也走上可持续发展道路,发展绿色建筑与绿色金融,不仅是为寻求更稳健的融资方式,也有利于打造企业负责任的品牌形象。

8月份,禹州集团、雅居乐集团纷纷发布公告拟发行绿债。据界面新闻统计,2021年起截至9月14日,共有20家房企发行绿色美元优先票据,合计规模达61.76亿美元,平均票面利率为7%。

界面新闻从公开渠道统计

其中,新力、建业、龙光等房企在公告中提及,发行绿债将用于现有债务的再融资,多为中长期境外债项。

为何房企偏向于发绿色美元债,且多受国外市场青睐?一位国内评级机构人员向界面新闻解释称,“国内融资环境有限,境外发债本来就是房企主要融资形式。另外,国外市场发展时间较长,对绿债的接受度比较高。”

需制定绿色金融框架、获得机构认证

绿债发展势头虽猛,但并没有成为房企主要的融资形式,其规模较小且发行难度大。相较于普通债券,绿色债券的发行有更高的要求,更加重视治理、可追踪性和透明度。企业需要先制定绿色金融框架,披露资金用途,确定合格的绿色资产项目。

比如成功发行绿债的世茂集团早于2021年1月便订立了绿色金融框架。界面新闻了解到,该框架说明绿色投资基金的净收益将全部用于已设定的符合资格的绿化项目,包括绿色建筑、提升能源使用效率、防治污染、可持续水循环系统及废水处理、可再生能源。

实际上,行业内能做出的绿色项目大同小异,大多数房企的绿色金融框架、可持续金融框架、绿色债券框架或多或少涵盖上述绿色项目。

为了更突出企业可持续发展的理念,该绿色融资框架还阐述了世茂集团的业务符合哪些联合国可持续发展目标(SDGs)。例如,绿色建筑符合工业、创新和基础设施目标(SDG 9),可持续城市与社区目标(SDG 11),提高能源效率符合经济实用的清洁能源(SDG7),污染防治符良好健康与福祉( SDG3)及负责任消费和生产(SDG12)。

联合国可持续发展目标(SDGs)

另外,该框架透露出,世茂已成立了可持续发展小组(简称SWG),该工作小组由集团董事局主席许荣茂亲自领导,制定公司的可持续发展战略,促进相关工作,以及根据披露要求编写可持续发展报告。

不过,绿色债券不是企业制定相关框架即可发行。绿色金融框架在表现企业的绿色实践后,还需具有鉴证资质的独立审察机构对此框架出具第二方意见。

世茂公告称,国际独立第三方评级机构Sustainalytics对其金融框架出具了第二方意见书认证。据了解,Sustainalytics是全球领先的ESG评级与研究独立供应商,连续三年被气候债券倡议组织评为最大绿色债券核查机构,常出现于多家房企ESG评级及发绿色债券的意见书认定中。

除Sustainalytics外,目前,气候债券标准委员会授权的核查机构包括四大会计所安永、毕马威、普华永道、德勤,国际认证机构如必维、SGS等。国内机构近几年获得气候债券标准委员会授权的速度也在加快,包括商道融绿、中财融绿、中国质量认证中心、东方金诚信用管理(北京)有限公司、绿融投资、联合赤道六家。

实际上,除了气候债券标准委员会授权的机构外,各地区也有代表性的认证机构。比如金辉控股获香港品质保证局认证,后者即为香港政府指定的绿色金融认证机构。

这些机构的绿色金融、社会或可持续发展框架符合性意见不构成信用评级,其框架符合性意见仅反映融资框架情况,不考虑具体的融资交易。在融资框架或相关原则发生变化之前,意见持续有效。

具体来看,目前能获得认证第二方意见的企业绿色金融框架、绿色债券框架或可持续发展框架等类似框架,需与国际资本市场协会(ICMA)发布的《可持续发展债券指南》(2018版)、《绿色债券原则》(2018版),《社会责任债券原则》(2020版)或贷款市场协会(LMA)《绿色贷款原则》(2021版)的核心组成部分相一致。

房企绿债评级良好,需追踪资金流向

获取认证意见后,被认证企业可获批准进行专项融资,以进行相关绿色项目的实施。在相关绿色债券发行后,标普、穆迪、惠誉等机构会对其进行债券信用评级。

对于9月14日三家房企发行的绿色美元债,均获得稳定、良好的“B”评价。惠誉予世茂集团该笔美元票据“BBB-”评级,穆迪分别授予金辉与弘扬的该笔美元票据“B2”高级无抵押评级与“B3”高级无抵押评级。

通过层层认证,绿色债券发行与流通,企业并不能静待到期后购回优先票据,按照规定,企业还需定期报告资金走向。

7月份,旭辉控股发布首份《绿色金融报告2020》, 根据其此前指定的《绿色金融框架》,重点披露公司于2020年7月发行的首批5亿美元5.25年期绿色债券(ISIN:XS2205316941)的资金用途及其产生的环境影响以及当年度的资金管理和分配情况。

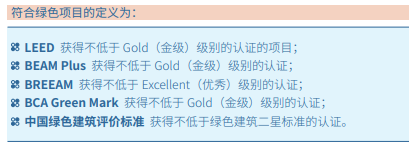

据了解,截至2020年12月31日,旭辉首次发行的总金额5亿美元的绿色债券已分配至合资格绿色项目,定义如下图所示,其中,LEED是由美国绿色建筑委员会(USGBC)开发的自愿性第三方建筑认证标准。

图片来源:旭辉控股

具体来看,旭辉将资金全部用于上海LCM置汇旭辉广场项目和济南旭辉奥体 · 铂悦府项目的再融资,在环境效益上,主要提升了建筑节能率与可再生能源利用率。

据报告书,安永审核了旭辉的绿色金融管理政策与程序,并对上述两个项目进行了绿色资格确认,也核查了其环境绩效演算的准确性,最终确认了报告的标准程度。

虽然旭辉与其它房企发行绿色债券一样,在此前的绿债发行公告中存在“现有债务再融资”较为模糊的说法,但其能够发布相关独立报告,将绿色债券资金流向透明化,可以提高绿色项目公信力以及国内外投资者的认可度。

界面新闻了解到,上半年发行绿债的20家房企中,港交所首家发行绿色债券的内地房企当代置业赫然在列。据悉,当代置业于2016年制定了绿色金融框架,获得CICERO清华大学能源环境经济研究所的第二意见书,当年10月份,当代置业成功发行首笔绿色债券。

作为主打绿色科技的地产商,2018年,当代置业更新了绿色金融框架,近两年,绿色票据已成为其主要海外融资工具。有多笔绿色债券发行,虽然偶尔在市场发布简要公告,但公司尚未发布独立的绿色金融报告,在其业绩报告及ESG报告中,难以见到将绿色债券资金和环境效益结合的部分。

所以在密集发行绿债,或者正在制定绿色框架准备发行绿债时,房企还需要考虑之后将如何真正让资金流向绿色项目。其中,房企定期公布绿色债券资金用途,量化资金所产生的环境效益,是对其绿色金融及可持续发展战略“有效性”十分关键的证明。

编辑/宋欣