“系统显示,刚刚看的这套已被预订出去,虽然是昨天刚退的房,但现在房源一挂出去就没有了,有很多人不来实地看就已经交了定金。”为了营造紧迫感,北京朝阳区一条玛青年社区公寓管家如是说。

事实上,该门店与其在线上显示的“白领公寓“图片大相径庭,公寓位于朝阳区定福庄园艺场内,为城中村二层楼,周围快递、冷链的库房厂房居多,距离地铁站较远。

据了解,该项目房租加上200元的服务费,算上商水商电,每个月需缴纳约2800元,而自如APP显示,同期附近小区内的合租卧室,价位约在1800-2400之间。

界面新闻走访发现,多个连锁品牌公寓的门店,或位于各类厂区、艺术园区内,交通不便。或空间逼仄、无外窗采光、室内潮湿有异味。另一集中公寓管家表示,在北京五环内,3000以内的预算只能租到这种类型的小公寓。

尽管条件不佳,但集中式公寓因其空间独立、管理集中的优势仍然具有吸引力。尤其是北京这种一线城市,在火热的毕业季租房潮中,咨询热门品牌公寓的年轻人络绎不绝,有些门店甚至“一房难求”。

需求刺激着市场,据克而瑞数据统计,6月份,在分散式公寓市场受此前部分品牌“暴雷”影响,房源供给回落,整体租金下跌时,集中式公寓市场环比缓慢上升。

数据显示,6月北京集中式公寓在开业项目数达371个,较4月份仅增加2个,但房源总数突破七万间,比4月上涨约2000间。朝阳区门店数和总房源都居于首位,房源量占比全市的38.7%。全市平均出租率为86%,较去年同期微涨,较3-4月份略跌。

6月全市平均租金环比上月小幅微涨。从平均租金来看,约为156元/㎡*月,较去年同期跌11.5元/㎡*月。全市城四区(东城、西城、崇文、宣武)以其优越的地理位置,持续居于首位,为254.2元/㎡*月,远高于海淀区的168.42元/㎡*月 ,与朝阳区的167.19元/㎡*月。

集中公寓市场已经不同于发展初始阶段的疯狂扩张,经历了疫情、品牌“暴雷”等影响,目前市场表现为回暖后趋于理性增量。

市场扩张缓慢,两级分化严重

整体来看,2020年来,北京集中式公寓市场扩张与洗牌有所放缓。

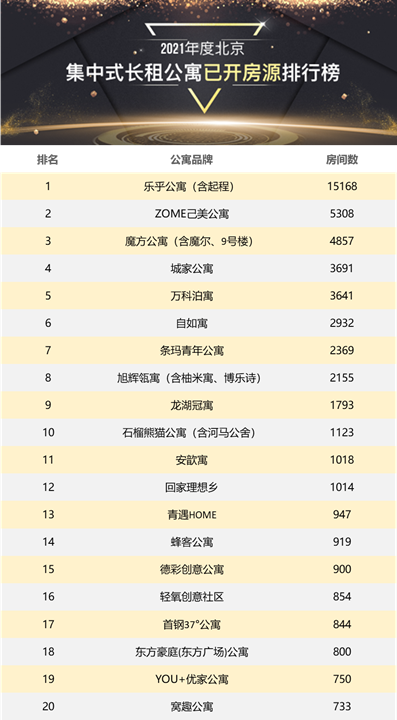

据克而瑞发布的2021一季度北京集中式公寓品牌年度TOP20显示,与2020年底相比,头部几乎没有变化,乐乎公寓依然是房源数量最多。

2021一季度北京集中式公寓品牌年度TOP20 数据来源 :克而瑞租售

据了解,创业公司出身的乐乎公寓2014年从北京开始试水轻资产业务,主要是通过引入投资方将物业包租下来,乐乎为其提供运营管理服务,从而获取管理费收入、租金分成收入等。过去几年,拓店速度迅猛,与其他品牌之间的规模差距进一步加大,一跃成为北京集中式公寓头部运营商。

头部的扩张仍在缓慢推进。7月份,乐乎在西二旗的公寓项目已落地,据悉,还有两个高端公寓线在筹备中,分别位于西二环真武庙及三元桥。据乐乎集团品牌负责人向界面新闻透露,后者的租金价位为8000-15000元/月,套房可能会达到25000元/月。

不同于北京本地起家的乐乎,总部位于广州的ZOME己美门店在北京门店数量最多,但房间数量远远少于乐乎。虽然近年更多关注深圳、广州市场,但在北京的布局仍在继续扩大,据界面新闻了解到,7月份,己美在大兴区瀛海站附近又落地了一个项目。

值得注意的是,酒店系背景的的城家公寓从2020年第四季度开始发力,开业房源量激增,超越万科泊寓升至榜单第4位。这个华住旗下的公寓品牌,主要提供“公寓+酒店”的资产组合方式,长短租结合运营模式。

纵观整个北京市场的变化,强者恒强的规模化优势效应显著,但扩张相对停滞。

2020年门店规模稳定、没有显著增长的品牌包括房企系代表的龙湖冠寓、旭辉领寓,全市运营规模维持在2千间上下。

而作为集体土地租赁社区先行试水者的万科泊寓,虽然门店扩张有所放缓,但新增开业规模也有提升,泊寓高立庄店和泊寓成寿寺店在四季度共计新增加推600余间。

但其它品牌规模出现了显著收缩。酒店系代表的窝趣公寓、房企背景的石榴熊猫公寓,均有明显的规模收缩,市场呈现进一步的分化。

目前,北京市集中式公寓企业多为品牌系运营商,占比51.9%,酒店系运营商占比第二,资金雄厚的房企仅排第三,占比18.9%。

多项政策利好下,北京集中公寓市场还有发展前景。此前集中供地背景下,北京明确租赁住宅占商品住宅用地比重提高到39.5%。近日,国家发改委印发保障性租赁住房最新管理办法,北京也发文鼓励非居住建筑改建宿舍型租赁住房。

一系列利好细则落地,未来市场规模将继续扩容。

运营模式寻求改变

刚刚过去的2020年,随着蛋壳公寓的“破碎”、“长租公寓第一股”青客的持续亏损,长租公寓被贴上了暴雷跑路、资金链断裂等负面标签。不过据界面新闻记者了解,这些暴雷的长租公寓多是属于分散式,集中式则相对较为平稳。

品牌型长租公寓发展至今,主要有三种模式:重资产、中资产及轻资产。

重资产模式即通过大量资金持有物业资产的产权,通过持有运营。轻资产模式则无需用大量资金去持有物业,通过委托管理进行输出,收取管理费、加盟费。

中资产模式是包租一定年限的物业,投入装修改造,然后溢价出租,主要赚取的是租金差或者部分服务费。有部分企业违背商业逻辑,通过“高收低出”、“长收短付”或使用“租金贷”来套取短期现金流。因此,在快速扩大市场规模时,一旦发生资金链断裂,就会出现“暴雷”,使房东与租客的利益直接受损。

集中式公寓是将整栋物业进行改造出租,有统一化的管理、较低的平均成本、较高的房租收入,以及更广阔的增值服务收费空间,因此三种运营模式均有涉及。一是带有房企、酒店、中介背景的公寓品牌偏向于重资产,如万科泊寓、龙湖冠寓、旭辉领寓、朗诗寓以及华住旗下的城家公寓等。另一种是以包租或者轻资产托管模式为主,如乐乎公寓、魔方公寓等。

集中式长租公寓也出现过少起暴雷事件。去年,独立品牌公寓湾流国际共享社区和石榴集团旗下的熊猫公寓相继因为资金断裂的问题,最终无法继续正常运营。

以轻资产为主要运营模式的乐乎等公寓受影响较小。其内部人士表示:“去年前年,这个市场不是太好,我们还是在做扩张。不过去年对乐乎也没有太大影响,我们这种轻资产就是别人赚大钱的时候,我们赚不了什么大钱,别人赔钱的时候,我们还是赚一点小钱,比较稳定。”

扩张呈乏力下,“重轻并举”成了运营商们的重要发展战略。

以轻资产模式为主的乐乎,通过北京大兴机场的项目加码重资产。2018年10月,乐乎一举中标世界最大航空港——北京大兴国际机场G-02-02地块,规模近6万平,将建成人才公寓,预计2022年底开业。

而魔方自创始之初,借助包租模式快速实现了规模化发展,2019年完成D轮融资后,开启了轻资产战略,针对地产开发商、建筑商、物业持有者等探索出了加盟、托管、合资等多种灵活的合作模式。

重资产房企背景的公寓开始与政府合作轻资产社区。今年3月份,旭辉集团旗下长租公寓品牌旭辉领寓将更名为“旭辉瓴寓”。着手布局轻资产方面,携手张江集团为高科技人员量身定制的智慧租赁社区——张江纳仕国际社区。

目前集中式公寓规模全国第一的万科泊寓也在积极探索集体用地、自持用地租赁住房建设、城中村联营改造运营、政府租赁住房代建代管的业务发展模式。

为了提高抵御市场风险的能力,全链条、全产品也成了必然趋势。

在分散式公寓租赁头部自如大力布局集中式“自如寓”项目时,乐乎开始试水分散式公寓租赁业务“乐乎大家”,聚焦北京周边大型回迁社区,为了降低成本,还是做轻资产的托管运营,在小区门口开设门店,向业主方寻求房屋管理委托。

蓝领公寓产品线目前正处在风口。据克而瑞数据,2014年,国内布局蓝领公寓的企业仅有2家,而2020年,已有20家品牌企业进入该领域。魔方9号楼公寓、乐乎起程等都是北京知名的蓝领公寓项目,多为4人间或6人间。

行业的并购、合作也在加速。2020年底,自如宣布并购贝客青年精品公寓,据悉,在并购完成后,自如将在北京、上海、广州、深圳、南京等城市运营53个集中式公寓项目。

除此之外,还有乐乎并购湾流、城家收购远洋、旭辉瓴寓与建信合作打造济南租赁综合体,魔方与华谊合作成立合资公司、自如携手网易推动数字化运营等等企业合作动态。

目前看来,集中公寓品牌发展的一大方向是扩张趋冷静,走精细化运营的路线,深耕产品线,提升管理系统硬件软件设备。

另一大方向是并购与合作,增加行业巨头。随着一系列“国家队”入场,如中国融通房地产集团旗下的长租公寓业务品牌—融寓,将会使市场表现更为多元,行业发展日渐规范。

编辑/张郁唯