自去年以来,汽车行业麻烦不断,先是疫情“黑天鹅”突袭,众多企业险些招架不住,继而汽车芯片荒上演,不少企业又面临着断粮的危机,更糟糕的是,汽车芯片荒未过,锂电原材料涨价潮又起,这让业内企业叫苦不迭。

锂电原材料价格疯涨

传统锂电池原材料主要有正极材料、负极材料、隔膜、电解液以及其它辅材。其中,正极材料主要由碳酸锂和前驱体材料构成,在锂电池成本中占比最大。

据了解,碳酸锂材料价格自2020年11月开始大幅上涨,进入2021年,基于锂电行业迎来景气度的大幅回升,碳酸锂材料价格上涨速度加快。截至5月24日,电池级碳酸锂价格已从去年“低谷”的3.8万元/吨涨至9万元/吨,涨幅超一倍。

价格上涨的不只是碳酸锂材料,包括六氟磷酸锂在内的其它多种锂电原材料也在上演涨价潮。

资料显示,由于性能优异、成本较低,六氟磷酸锂是目前主流的锂离子电池材料,六氟磷酸锂在电解液中的成本占比约为40%。而据今年4月中旬的报价显示,国产的六氟磷酸锂报价约为18万元/吨-22万元/吨。这意味着,自2020年9月以来,六氟磷酸锂价格已从7万元/吨一路上涨至20万元/吨左右,涨幅接近200%。

锂电原材料价格之所以持续上涨,无外乎两方面原因,一是下游新能源汽车动力电池需求旺盛,二是锂资源供应紧张。

而从目前来看,新能源汽车市场仍在持续高速增长。中信证券首席科技产业分析师许英博最新预测显示,预计2025年全球新能源汽车销量将达到1560万辆。如若这一预测成为现实,由此带来的锂电材料需求量的增长也将不可估量。

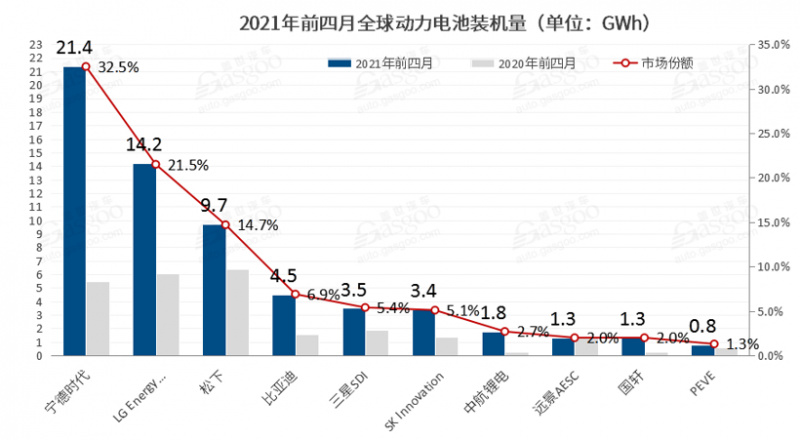

2021年前四月动力电池装机量较2020年同期增长明显

相较之下,锂的供应则偏紧张。据悉,当前澳大利亚、智利、阿根廷等国为全球主要锂矿出口国,而新冠疫情使得这些国家锂原料的出口速度持续减缓,且有进一步收紧的趋势,主要供应货源无法得到保障,使得原材料更加稀缺,价格自然水涨船高。

另据相关预测显示,预计到2030年,全球电动汽车和锂储能系统需求将超过2700GWh,较现在大约翻上十倍,制造汽车电池就占据了其中的四分之三,而目前的全球锂产能只能达到2030年需求量的70%,仍有巨大的供应缺口需要填补。

由此来看,锂电材料供应紧张问题和锂材料价格持续增长的情况在短时间内不但无法得到缓解,后续还有可能会持续加剧。一国内动力电池企业内部人士向盖世汽车表示,新能源汽车持续增长,锂离子电池核心材料供求关系紧张,从短时间来看,主流锂电材料的价格还将上涨,原材料价格上扬可能会持续一段时间,短时间内不太可能降下来。

锂矿争夺战急剧升温

供需失衡,价格疯涨,锂资源争夺战急速升温,其中动作最大的,要数锂业公司。

今年一季度,亿纬锂能、赣锋锂业等锂业龙头业绩翻倍。数据显示,赣锋锂业一季度净利润约为4.76亿元,同比增长6046.30%。赣锋锂业净利之所以能实现如此大幅的增长,主要受益于碳酸锂和氢氧化锂价格的跨越式上涨。

由此可见,在锂电材料供应紧张的当下,产业链利润正在向上游转移。有观点认为,在动力电池即将进入TWh时代的背景下,最受益的将是锂业公司。锂业公司自然不会放过这样的机会。据盖世汽车了解,头部锂业企业正通过包销、收购等形式加快掌控上游锂矿资源。

在刚刚过去的5月,赣锋锂业发布公告称,以不高于1.9亿英镑(约合17.06亿人民币)的价格对Bacanora公司所有已发行股份(上海赣锋已持有股份除外)进行要约收购,主要资产为位于墨西哥的Sonora锂黏土项目,本次交易完成后,上海赣锋将持有Bacanora 100%股权。

据悉,这是赣锋锂业成立以来首次全资控股海外锂矿资产。至此,赣锋锂业完成了全球范围内的资源布局,在澳大利亚、阿根廷、墨西哥、爱尔兰和中国青海、江西等地持有多处优质矿源。

锂业龙头持续加码上游,下游的动力电池厂商以及车企也没闲着。

无论是出于防止被原料“卡脖子”,还是预防锂涨价对新能源汽车市场造成打击,车企都不能再像以前一样只顾整车产品生产制造,还要将原材料的布局纳入规划之中,且由于锂资源属于非可再生资源,谁越早下手越能在这场争夺战中获得主动权。

特斯拉就将自家的供应链延伸到了上游原材料部分,目标直指锂矿。据悉,现在特斯拉就在和智利最大的锂矿生产商进行谈判,未来可能在当地建立一座工厂,进行电池所需的锂原料生产。另早在去年9月,据知情人士透露,特斯拉在放弃收购内华达州一家公司的计划后,取得了在内华达州的锂矿开采权。

不只是特斯拉,或许是因为早已预料到原材料成本上升,长城汽车亦很早就加大了对矿产资源的布局。

早在2017年,长城汽车就发布公告称,公司间接全资子公司亿新发展有限公司拟以自筹资金1.46亿元人民币收购Pilbara Minerals不超过3.5%的股权,并获得Pilgangoora锂矿项目部分产品的包销权。其中包销权指的是长城将按照双方约定的定价包销Pilgangoora锂矿项目生产的锂辉石精矿7.5万吨/年,如果长城汽车提供项目二期建设资金50%的支持,锂辉石精矿的包销权益可增加至15万吨/年,预计在2020年上半年开始供货。

同样把“手”伸向锂矿的还有动力电池厂商。2018年起,宁德时代分别认购了北美锂业和澳大利亚锂矿企业的股权,还与磷酸铁锂正极材料龙头企业德方纳米建立了合资公司。2020年,宁德时代参与了湖南裕能、江西升华等磷酸铁锂材料企业的增资。

另据了解,国轩高科目前已先后布局了正极、负极、铜箔、隔膜、电解液等上游原材料及电池循环回收,形成较为完整的四大材料及电池循环生态体系,并逐步建立“材料端-电池端-产品端”的全产业链的垂直布局。

可以预见的是,未来越来越多的企业将意识到上游原料保障的重要性和迫切性,包括锂在内的矿产及关键上游原材料资源正在成为多方抢夺的香饽饽。

不只是“买矿”这么简单

正如前面所说,锂资源属于非可再生资源,这意味着,无论是车企,还是动力电池厂商,仅仅“买矿”还是不够的。好在车企和动力电池厂商也并没有把全部希望都押在“买矿”这一个举措上,而是在做多方准备。

以宁德时代为例,宁德时代董事长曾毓群在近日公司股东大会上透露,将于今年7月份左右发布钠离子电池。此举便被业内认为是宁德时代应对锂资源稀缺以及由此带来锂电原材料价格高昂的重要措施。

据悉,今年1月,作为曾毓群博士生导师的陈立泉院士在第七届中国电动汽车百人会论坛上表示:“全世界的电能都用锂离子电池储存根本不够,所以我们一定要考虑新的电池,钠离子电池是首选。全世界锂的含量是相当少的,只有0.0065%,钠的含量2.75%,应该说钠的含量相当多。”

不仅如此,相关资料显示,中国70%的锂资源都需进口,而钠元素则储量丰富,察尔汗盐湖是我国最大的盐湖,据统计盐湖内各种盐类资源的总储量超过600亿吨,湖中的氯化钠储量426.2亿吨,氯化锂储量825万吨。因此从能源安全的角度思考,推出支持钠电池也能避免到时候被他国卡脖子的情况出现。

需要指出的是,钠离子电池仍处于产业化初期。目前磷酸铁锂电池能量密度可以达到200Wh/kg,而钠离子电池在100-150Wh/kg,其能量密度较锂电池仍有较大的差距,与车用电池续航里程等要求匹配度较低,暂无替代锂电池主流路线的可能性。

而即便如此,宁德时代确实通过“开源”的方式为缓解锂资源紧张问题带来更多的可能性。不过在“开源”之外,仍需“节流”。具体来看,“节流”主要有两大思路,一是推动锂电池的循环利用,二是从技术上提升锂的利用率。

通常来说,锂离子动力电池的服役寿命约为5~7年。据新华社报道,至2025年,锂离子电池的退役量将达到64万吨,其中动力电池的退役量将占一半以上。而根据行业标准,动力电池容量衰减至80%左右就能达到退役时限,虽然不再适用汽车,但在其他方面还有很大的利用空间,对于提升锂电池的利用率有重要意义。即便是最终无法使用的废旧动力电池,也依然能够在再生处理环节挖掘其剩余价值,实现资源的有效循环利用。

据盖世汽车了解,目前宁德时代、比亚迪、国轩高科等下游企业以及格林美、邦普循环等诸多三元前驱体企业均在动力电池回收领域有所布局。

提到锂利用率的提升,有必要谈一谈固态电池。资料显示,传统的锂电池内置的电解质是以液态的形式存在,目前业界常用的三元锂电池和磷酸铁锂电池,在电池的耐用性和能量密度上存在各自的缺点,前者会导致电池报废数量的快速增长,后者则会消耗更多的锂电芯。固态电池的则很好地解决了以上两种电池的缺点。

固态电池颠覆了锂电池的电池结构,不同于传统的液态电解质包裹电芯的构造,固态电池内没有任何的液体和气体,所有材料都以固态的形式存在。而电解质的改变,意味着在能量密度和耐用性上能够实现质变,按照目前研发的预期,固态电池的循环寿命高达15000-20000次,远超目前以耐用性见长的磷酸铁锂电池十倍,能量密度预估最大可达900Wh/kg,相比三元锂电池的理论能量密度高出三倍。

当前,固态电池正在加速其商业化进程。前不久,宁德时代在接受机构调研时也表示,公司研发固态电池多年,处于第一梯队,可做出固态电池样品。今年1月,宁德时代公开了两种与固态电池相关的专利,可通过提高固态电解质电导率,从而提升全固态电池能量密度和循环性能。

今年年初,蔚来汽车宣布推出能量密度达360Wh/kg的150kWh固态电池,搭载该电池包的蔚来ET7轿车续航将超过1000km。该产品将于2022年第四季度上市。另外,宝马集团提出其固态电池原型车将在2025年推出,大众集团也积极布局固态电池。

总而言之,锂电原材料价格疯涨,折射锂资源供应紧缺,为缓解这一问题,在“买矿”之外,业内企业们正在寻找更多的可能性。

文/解全敏

编辑/李东颖