12月5日至9日,由中国金融认证中心(CFCA)、数字金融联合宣传年、中国电子银行网主办的“2022数字金融创新发布周暨第十八届宣传年年度盛典”在“云端”举行。发布周为期五天,活动涵盖数字金融创新主题分享,新书发布、研究报告、手机银行行业倡导、开放银行白皮书等多个“创新发布”环节。

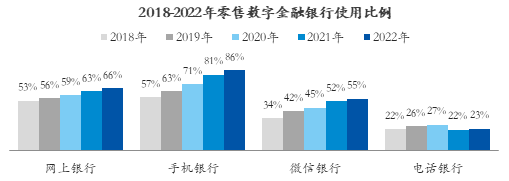

12月6日,CFCA在本次活动中发布《2022中国数字金融调查报告(中篇)——零售数字金融综合评测》。报告指出,随着银行数字化转型提速,金融业务线上化按下快进键,2022年调研数据显示,零售数字金融各渠道用户比例持续增长。其中,2022年,个人网上银行用户使用比例达66%,同比增长3%;个人手机银行用户使用比例达86%,同比增长5%;微信银行用户使用比例达55%,同比增长3%;电话银行用户使用比例仅为23%,同比上升1%。

由于使用需求、场景和偏好的差异,较多用户愿意尝试使用多种渠道。从渠道重合度来看,手机银行和网上银行重合度较高,高达56.8%,而手机银行、网上银行和微信银行三个渠道的重合度较低。可见,用户更倾向于在两种渠道间进行功能切换。

个人手机银行:总体使用频率降低 转账金额更趋于小额化

据相关数据统计,截至2022年9月,中国手机银行月活用户规模高达5.42亿户,同比增长12.7%。移动互联时代,手机银行已然成为银行对外提供服务的超级入口和平台,

报告指出,由于疫情的常态化、微信银行等新兴渠道的推广等原因,个人手机银行用户使用频率有所下降,43.1%的用户每周至少使用一次,较2021年下降8.4个百分点,相应的低频用户比例有所提升,但相较网上银行和微信银行,手机银行仍属于高频业务办理渠道。其中,用户年限越长,个人手机银行的使用频率越高。

常用功能方面,转账汇款和账户查询仍是高频使用功能,其他服务场景也逐渐被接受。调查数据显示,转账汇款(74.8%)和账户查询(68.1%)是个人手机银行使用的高频功能,使用率明显高于其他功能。除了金融服务场景外,随着手机银行生活类服务场景的渗透率提高,生活缴费也成为占比较高的常用功能。相比2021年,转账汇款、账户查询功能使用占比均有所下降,这与第三方支付平台对银行形成明显的挤占效应、用户移动支付习惯改变等因素有关。

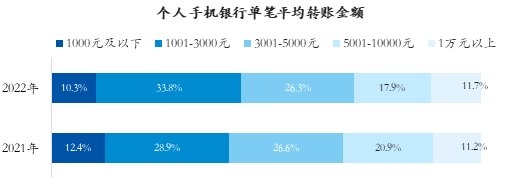

具体来看,转账金额方面,用户使用个人手机银行单笔平均转账金额更趋于小额化。通过个人手机银行进行小额转账(3000元及以下)的用户比例为44.1%,相较2021年,占比提高2.8个百分点。同时,5001至10000元的占比也下降了3.0个百分点。可见,个人手机银行用户转账交易更趋于小额化。这一特征在新用户群体表现更明显,而随着个人手机银行使用年限增加,用户粘性和习惯的养成,用户的单笔平均转账金额逐渐增加。

个人网上银行:使用频率降低,部分用户向个人手机银行迁移

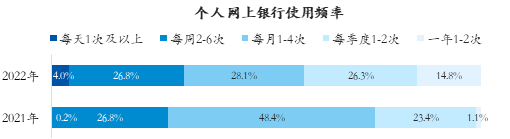

受其他电子渠道冲击明显,个人网上银行使用频率持续降低。相较2021年,个人网上银行用户使用频率持续降低,尤其是每月使用1至4次的用户占比明显下降,部分用户使用频率降低为每季度使用1至2次或一年1至2次。专家和用户反馈使用频率降低的主要原因有三个:一是个人网上银行受到手机银行、微信银行和第三方支付等数字渠道的冲击,逐步改变用户的使用习惯;二是个人网上银行无法摆脱对电脑的依赖,有一定局限性;三是操作流程繁杂,登录时无法实现手势、指纹和刷脸等新兴方式,交易时需要借助U盾或动态口令来完成。

常用功能方面,个人网银以转账汇款和账户查询为主。个人网上银行用户使用的高频业务场景是转账汇款(70.2%)和账户查询(65.1%),其次是生活缴费和投资理财。此外,由于个人手机银行的持续冲击,部分用户的渠道偏好由个人网上银行向个人手机银行迁移,相较2021年,各功能使用率有不同程度的降低。

转账金额方面,个人网银小额转账用户比例提高,出于安全考虑大额转账用户比例高于手机银行。通过个人网上银行进行小额转账(3000元及以下)的用户比例为40.1%,相较2021年,占比提高4.8个百分点,虽然单笔平均转账金额有所降低,但部分对资金安全性要求较高的用户仍会偏好通过个人网上银行进行转账,尤其是大额转账(单笔转账金额高于1万元),通过个人网上银行转账的用户比例(14.6%)高于个人手机银行用户比例(11.7%)。

微信银行:操作便捷且无需下载安装,但办理业务有限

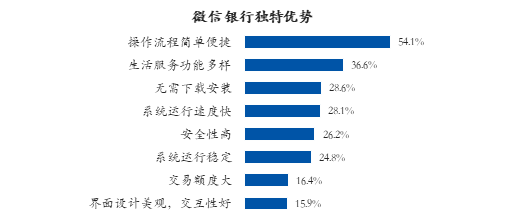

报告认为,微信银行拥有其独特优势,除操作便捷外,生活服务多样、无需下载安装也是吸引用户的主要因素。

用户认为微信银行的首要优势是操作流程简单便捷(54.1%),用户访谈时表示首次登录微信银行进行信息绑定,后续可直接进入,无需输入登录密码或验证码,业务操作流程也比较简单。此外,相较手机银行,微信银行依托于微信APP无需下载安装、系统运行速度快,这些也是微信银行占比较高的独特优势。

常用功能方面,微信银行上线的业务有限,高频业务为查询类和基础缴费类业务。调研结果显示,用户常用功能主要聚焦于账户查询和生活缴费两项基础业务,若涉及到资金交易时更倾向于选择手机银行。

微信小程序:用户认为最便捷 超五成用户每周都用

微信小程序和微信银行都依托于微信,在独特优势表现上与微信银行相似。用户对微信小程序操作流程便捷性的认可度最高(48.0%),其次是生活服务功能多样(38.0%)和无需下载安装(37.0%)。

常用功能方面,微信小程序聚焦于基础类业务,忠诚用户对功能的需求更加多元化。微信小程序用户常用功能主要聚焦于基础类业务,如账户查询、生活缴费、优惠活动/积分兑换等。

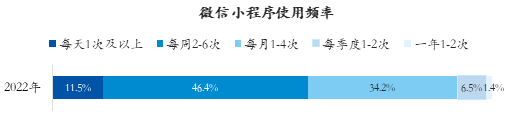

整体上看,超五成用户表示每周都会使用微信小程序,其中,约46.4%的用户表示每周使用2至6次。从使用频率变化上看,超六成50岁以上的用户对微信小程序的使用频率变化不大,微信小程序对其影响程度低于其他人群;而其他年龄段中均有超五成用户表示使用微信小程序的频率有所增加,并且他们对微信小程序的接受程度高于50岁以上用户。

内存占用和信息安全是手机银行痛点

报告显示,个人手机银行使用中仍存在痛点,如占用内存、担心安全和系统运行不稳定是典型痛点表现。用户认为手机银行APP占用内存较大(24.4%)是主要问题,手机银行功能不再局限于文字、图片呈现,动态图片和视频形式越来越多,大量复杂的功能组件导致APP越来越臃肿。其次,随着用户个人隐私保护意识和安全意识的提高,约23.7%的用户质疑手机银行的安全性,担心隐私泄露和资金安全。同时,部分用户关注操作流畅性,约22.6%的用户认为手机银行系统运行不稳定,会遇到闪退、卡顿等情况。相比去年,“手机银行APP占用内存较大”成为个人手机银行使用中最大的痛点,00后用户访谈也多表示因部分手机银行APP占用内存较大,他们会选择使用该银行的小程序查询账户明细。

手机银行未来如何发展?

在昨日的活动中,多位银行嘉宾就手机银行未来发展分享了自己的观点。

中国工商银行网络金融部副总经理赵磊指出,手机银行转型发展已进入新阶段,银行要做好四个方面的促进工作:一是促进客户拓展的互联网化,二是促进业务经营的平台化,三是促进金融服务的场景化,四是促进技术创新的价值化。

中国农业银行网络金融部总规划师杨宇红在发言时表示,在全球数字化发展浪潮下,以“移动化”为代表的用户金融消费行为发生了深刻变化。用户习惯且偏好于“一部手机走天下”的生活方式,势必对商业银行线上服务能力提出新的更高要求,不断促使银行数字化转型向纵深推进。

渤海银行网络金融部副总经理蒋海燕表示,手机银行不再是单纯的电子渠道,而是各家商业银行以线上经营能力为支撑的最大自建生态,是能满足广大客户金融需求和非金融需求的一站式服务基地。手机银行既是“共生共建”生态模式中客群转化的主要渠道,同时又是“自建融合”生态模式的核心平台,在生态转型中发挥着非常重要的枢纽作用。

为顺应行业发展趋势,“共建人民满意的手机银行”行业倡导昨日也在线上隆重发布。此次行业倡导由数字金融联合宣传年携手多家成员银行共同发起,目的是倡导银行业积极贯彻“以用户为中心”的发展理念,践行“金融为民”,不断提高金融服务的覆盖广度、服务能力和服务效率。

文/北京青年报记者 程婕

编辑/田野