“感觉中小银行季末不差钱。”一位国有大型银行金融市场部资金交易员向记者感慨说。

9月初,他每天早上都能收到不少中小银行资金交易员发来的隔夜或7天期资金头寸借入需求信息,但在近日央行降准与持续开展逆回购操作后,过去两三个交易日这些信息明显减少。在他看来,这背后,是季末市场资金面显得相当宽松。

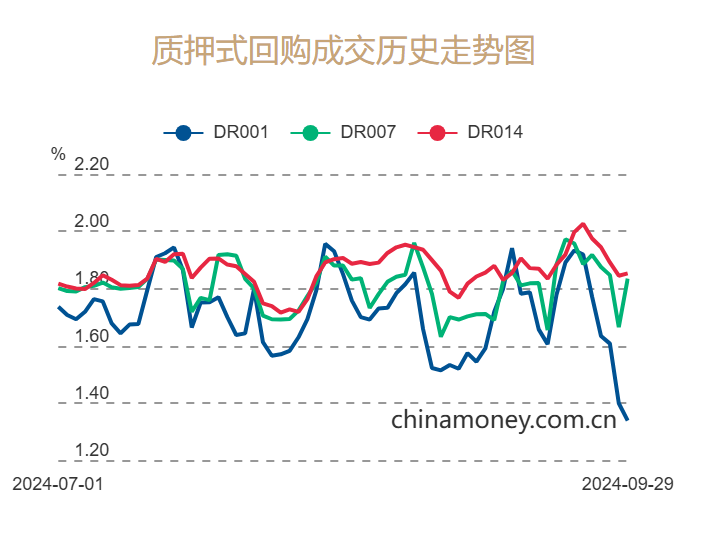

这也反映在银行间资金拆借市场的资金利率定价上。

截至9月30日17时,银行间隔夜同业拆借利率(DIBO001)与质押式回购利率(DR001)的成交加权利率分别为1.5509%与1.5197%,较9月10日创下的月底高点下滑约40个基点。

华西证券分析师肖金川向媒体表示,9月27日降准落地释放1万亿元长期资金,为9月底资金面宽松提供了支持。目前,银行体系的资金净融出正逐步恢复,从2.7万亿元回升至逾4万亿元。随着银行资金供给率先恢复,市场对未来资金宽松的预期明显好转。这一方面得益于降准举措落地,另一方面也与9月末财政支出释放资金有着一定关系。

上述国有大型银行金融市场部资金交易员直言,凭借自己与中小银行的长期业务关系,他基本能完成资金借出任务。但是,若大型银行持续加大资金拆出力度,不久后银行间市场资金拆借利率价格战或将再起。

“9月30日当天,为了成功拆出资金完成工作指标,部分银行将隔夜资金拆借利率报价调低至1.5%以下,明显低于当天加权利率。这从另一个侧面反映在当前资金流动性宽裕的情况下,银行间市场资金供需关系较以往季末存在显著变化。”他认为。

图片来源:中国货币网

季末资金面宽松加剧大行隔夜资金拆出难度

东方金诚分析师王青指出,在7天期逆回购操作利率调降20个基点后,各类市场利率都在跟进下调。他判断,为了确保市场流动性在新的基准利率水平处于合理充裕状态,同时平抑节前流动性收紧态势,央行会在9月末持续实施一定规模的逆回购操作。

9月30日,央行在公开市场进行2121亿元7天期逆回购操作,中标利率为1.50%。因当天有1601亿元7天期逆回购到期,当日央行向市场净投放资金额为520亿元。

受此影响,当天银行间市场隔夜资金拆借利率继续在低位徘徊。

记者获悉,这主要受到近期央行加大金融市场资金投放的影响,除了上周重启14天逆回购投放与降准举措落地,近日央行还持续增加7天/14天/MLF的投放,即使季末政府债缴款较多与金融机构跨季储备资金需求较高,金融市场仍然呈现资金面宽裕与资金利率下滑的状况。

“如今的状况,与9月上旬截然不同。”上述国有大型银行金融市场部资金交易员告诉记者。受8月新增发行债券规模达到9474亿元的影响,9月上旬中小银行普遍感到资金头寸趋紧,即便当时隔夜质押式回购利率(DR001)一度走高至1.94%,不少中小银行资金交易员每天早早发来信息询问是否有较高的资金头寸“借出”。但在9月27日降准后,过去两三个交易日询问资金借出头寸与报价的中小银行有所减少,即便中小银行仍在“询价”,但资金量较9月上旬明显缩水。

图片来源:中国货币网

这位资金交易员透露,这种状况也发生在每日晨会上。以往,金融市场部资金交易团队都会在每天晨会共同研讨当日资金与债券现券市场行情走势等,并结合当日资金情况与大额往来款报备情况,匡算合理的资金借出头寸与拟定当日交易策略。但随着央行降准与一系列逆回购操作令季末资金面相对宽松,多位资金交易员也反映交易对手的隔夜资金借入需求趋降,且资金拆借利率或维持在低位。

“在日间交易环节,我们发现近日部分中小银行也在货比三家。以往,他们通过QTrade与iDeal等通讯工具向各类交易对手提供隔夜资金借出利率询价,通常对方很快磋商敲定具体的资金拆出与利率报价。但过去两三天,这些交易对手在拿到多份隔夜资金拆出利率报价后,静待出价最低者出现再进行磋商。”他告诉记者。这让他一度感到自己的工作任务完成难度骤增。

在他看来,季末资金面宽松也给他带来额外的“工作压力缓解”。每个交易日下午3时~5时属于后台集中清算时间,资金交易员在中央国债登记结算综合业务平台确认交易指令后,就要紧盯后台的资金交割情况。以往在资金面偏紧期间,他会因交易对手在约定时间前没有付款,担心对方因资金头寸不足或系统卡顿等原因引发交易失败,导致自己“担责受罚”,如今随着当前季末资金面相当宽松,他对交易对手资金不足而交易失败的担忧骤然减少。

浙商证券分析师汪梦涵发布最新研报指出,尽管10月可能出现万亿国债加码发行,带动资金分层与资金面波动性增加,但鉴于当前央行着力采取货币政策合理宽松举措,未来DR资金利率或保持相对稳定。

9月25日,中国人民银行货币政策委员会2024年第三季度例会在北京举行。会议指出,要加大货币政策调控力度,提高货币政策调控精准性。保持流动性合理充裕,引导信贷合理增长、均衡投放,保持社会融资规模、货币供应量同经济增长和价格水平预期目标相匹配,促进物价保持在合理水平。

跨季7天期资金拆借利率缘何率先回升

面对当前季末资金流动性相当宽裕,上述国有大型银行金融市场部资金交易员也感受到一定的竞争压力。

“以往每逢季末,部分中小银行资金交易员都会先询问我们的隔夜资金拆出金额与利率报价,但过去两三个交易日,他们的询问积极性有所下滑。”他告诉记者。他后来了解到,这些中小银行相关领导要求资金交易员多找找利率更低的隔夜资金拆借资金。

所幸的是,凭借以往相对较好的资金拆借业务往来与资金交割履约状况,他要完成工作任务并非难事。究其原因,有些中小银行等交易对手仍有一定的季末筹资需求,一方面是应对季末理财产品到期的资金给付,另一方面受近日中长期国债价格回调导致相关固收类理财产品净值回落影响,部分金融机构也担心投资者季末赎回压力增加,提前多储备资金从容应对赎回浪潮。

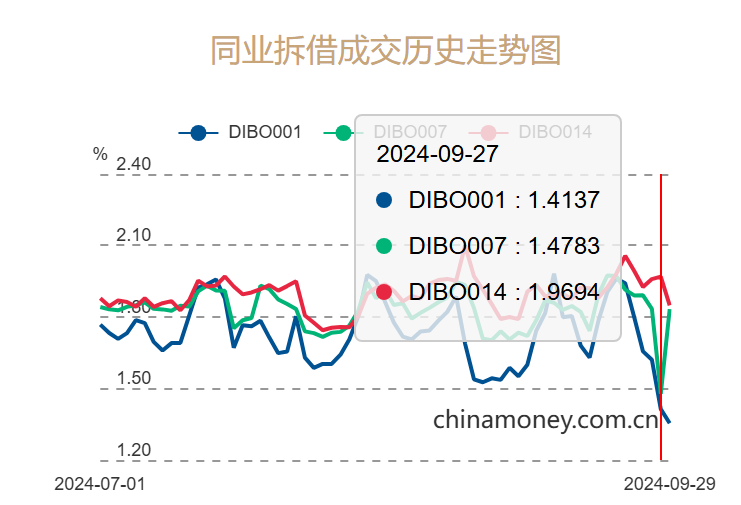

值得注意的是,尽管当前季末资金流动性宽松令隔夜资金拆借利率低位徘徊,但跨季的7天期资金拆借利率已悄然回升。

数据显示,截至9月30日17时,银行间7天期同业拆借利率(DIBO007)的成交加权利率分别为1.5701%,较9月27日创下的月内低点1.4783%显著回升。

图片来源:中国货币网

“尽管市场预期10月初资金面仍将保持宽松,但多家金融机构需在节假日期间储备足够资金头寸应对民众取款消费等,导致跨季的7天期资金拆借需求相对较高,带动相关利率率先回升。”这位资金交易员向记者解释说。

但是,部分业内人士认为资金面极度宽松与资金利率持续走低的状况不会持续很久。

申万宏源分析师金倩婧表示,在未来一个月内,资金利率与短端债券收益率预计会处于相对低位的水平,但对于年底的资金面而言,货币政策不大会持续宽松,资金利率也较难长期维持在一个相对低位的水平。如果后续经济刺激政策落地令经济基本面改善,处于低位的资金利率与短端债券收益率上行概率相对偏高。

编辑/范辉