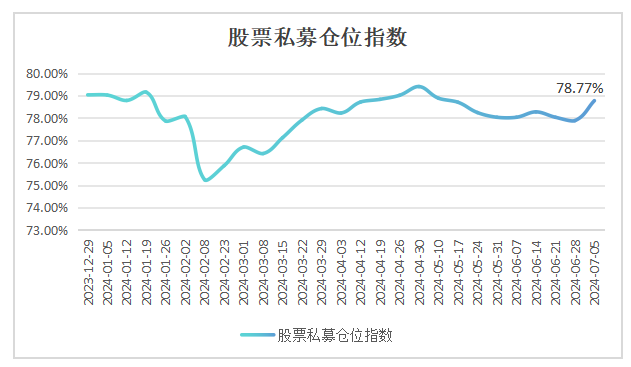

近期,上证指数在3000点附近震荡整理,私募基金不惧市场调整,大幅加仓。

私募排排网数据显示,截至7月5日,股票私募仓位指数值为78.77%,较前一周相比大幅上涨0.89%,仓位指数创下近8周的仓位新高。其中,百亿私募加仓幅度最猛,近半数量的百亿私募将仓位打满。

值得注意的是,由于上半年A股风格分化严重,个股下跌居多,股票私募的业绩整体表现欠佳,上半年股票策略私募的业绩均值浮亏4.34%。其中,百亿私募上半年勉强保住了正收益,主观私募收益大幅领先。

私募逆势加仓,仓位指数创近8周新高

上半年,A股一度走出一轮上涨行情,5月上证指数最高触及3174点。随后,自6月以来,市场开始持续调整,并且跌破了3000点大关。然而敏锐的私募基金不仅不惧市场调整,近期反而大幅加仓。

截至7月5日,股票私募仓位指数值为78.77%,与前一周相比大幅上涨0.89%,仓位指数创下近8周的仓位新高,逼近年内高位水平,单周加仓力度更是创下近20周新高。

具体来看,股票私募仓位全线提升。其中,满仓股票私募占比为56.99%;中等仓位股票私募占比为29.49%;低仓股票私募占比为12.22%;空仓股票私募占比为1.30%。较前一周相比,满仓股票私募占比明显提升,其余仓位水平股票私募占比均有下降,表明所有股票私募均有加仓。

私募的仓位指数是观察市场行情的风向标。自今年5月初私募的仓位指数触及最高点后,开始谨慎减仓,6月底一度创出阶段性新低。不过,自7月以来,私募仓位指数大幅反弹。

值得注意的是,百亿私募加仓最猛,近五成百亿私募满仓。截至7月5日,100亿元以上、50亿—100亿元、20亿—50亿元、10亿—20亿元、5亿—10亿元和0—5亿元规模私募仓位指数依次为74.14%、72.91%、74.96%、79.20%、76.96%和81.45%,其中0—5亿元规模私募仓位指数最高,百亿私募则成为加仓力度最猛的私募,单周加仓4.40%,力度创下近42周新高,同时74.14%的仓位水平也是创下近9周新高,重回年内高位水平。

股票私募上半年整体亏4%,主观罕见跑赢量化

由于上半年A股风格分化严重,个股以下跌居多,股票私募的业绩整体表现欠佳。

私募排排网数据显示,截至6月30日,有业绩记录的13749只股票策略产品,上半年收益均值为-4.34%,其中4948只产品实现正收益,占比为35.99%。

较为罕见的是,股票量化多头产品上半年整体跑输主观多头,在股票策略中垫底。而过去几年,股票量化多头的业绩一直遥遥领先。

数据显示,有业绩展示的1980只量化多头产品上半年收益均值为-7.99%,正收益占比为19.55%。而有业绩展示的10571只主观多头产品上半年收益均值为-4.23%,正收益占比为36.16%,表现略好于量化多头。

值得注意的是,百亿私募上半年勉强保住了正收益。百亿股票私募一方面准确把握了高分红板块的结构性机会;另一方面通过全球化资产配置把握住了美股上涨机会。因此逆势实现正收益,领跑不同规模私募旗下股票策略整体表现。

私募排排网数据显示,有业绩展示的1476只100亿以上规模私募旗下股票策略产品上半年收益均值为0.22%,正收益占比达44.72%,整体表现一枝独秀。

其中,百亿主观私募收益大幅领先。6月,小微盘指数继续大跌,导致不少百亿量化私募业绩大幅回撤,上半年收益均值跌至-6.18%,其中正收益占比为9.68%,成为唯一上半年收益为负的百亿私募类型,回撤幅度明显高于主观。

盈峰资本表示,上周沪深300上涨1.20%,成交额有所上行和北向流入增加显示风险偏好有所回升。结构上,在萝卜快跑在武汉大火、半导体景气回升以及美国降息预期催化下,汽车、半导体、银行等板块表现较好。展望来看,建议关注三中全会的改革措施对市场的催化,均衡配置成长和价值板块。

编辑/范辉