近日,公募密集调整部分持仓个股估值,多家退市股的估值被直接调整为“0”。业内人士表示,常态化退市机制的巩固深化,将加速上市公司的优胜劣汰。公募基金应当聚焦长期投资、价值投资,展现专业机构的担当,强化风险意识和规避风险能力,加强自下而上精选个股的能力,与优质企业共成长。

多家基金公司调估值

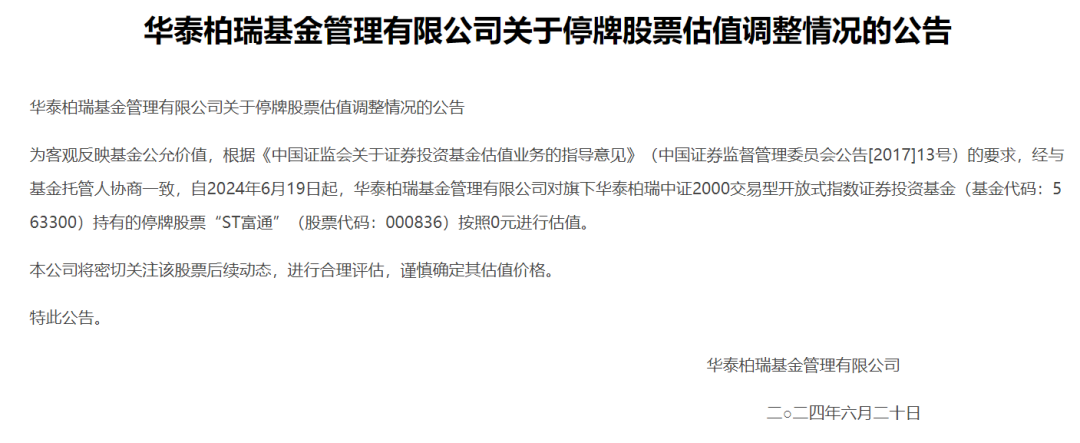

6月20日,华泰柏瑞基金公告称,自6月19日起,华泰柏瑞基金对旗下华泰柏瑞中证2000ETF持有的停牌股票ST富通按照0元进行估值。

同日,华夏基金亦公告称,自6月19日起,华夏基金对旗下华夏中证1000ETF持有的停牌股票ST爱康按照0元进行估值。公司将密切关注该股票后续动态,进行合理评估,谨慎确定其估值价格。

上述股票在基金中市值占比大多不高。例如,工银瑞信基金公告称,决定自6月17日起,对公司旗下工银瑞信中证500六个月持有期指数增强型基金持有的ST富通按照0元进行估值,上述股票估值调整前市值占6月14日基金资产净值的比例为0.01%。

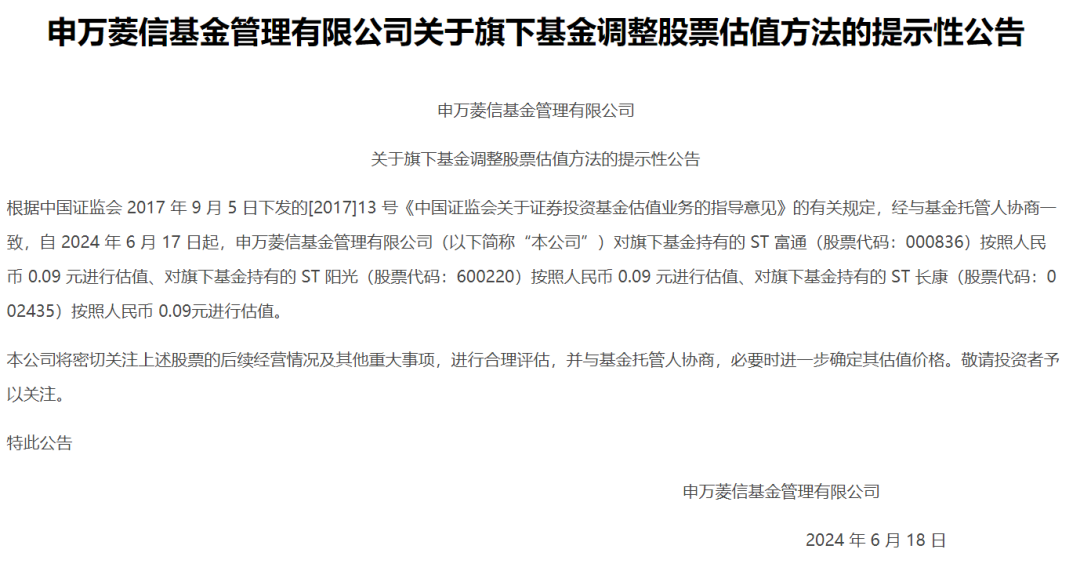

其他一些基金公司虽然没有将相关股票的估值调整为0,但也对其估值进行了大幅调降。申万菱信基金公告称,自6月17日起,对旗下基金持有的ST富通、ST阳光和ST长康均按照人民币0.09元进行估值。

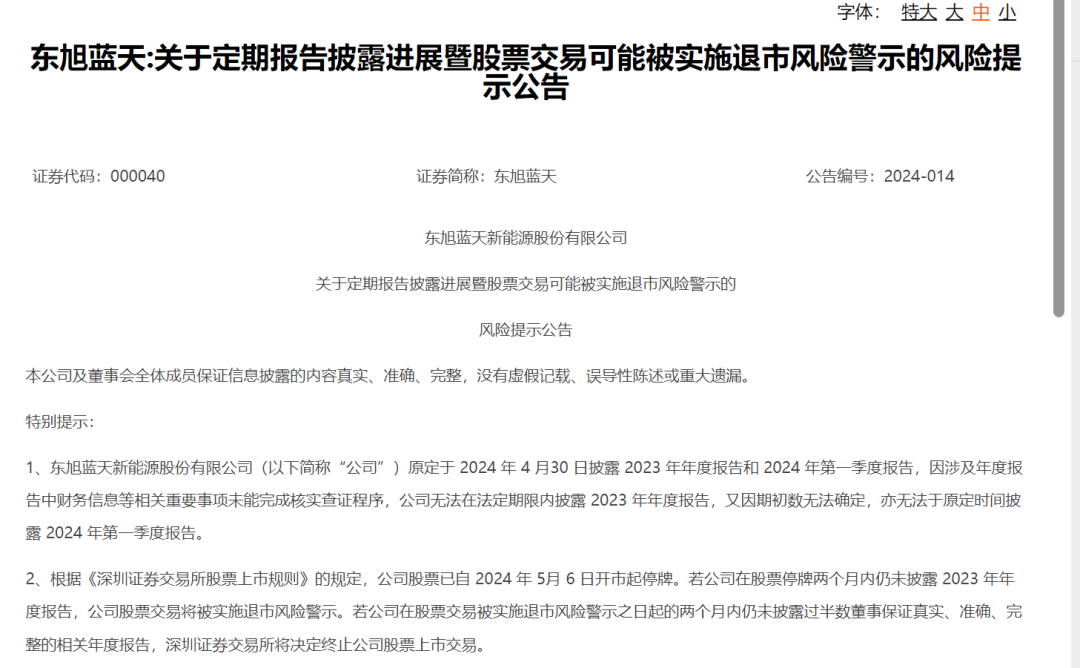

富国基金公告,自6月18日起,对旗下基金持有的停牌股票东旭蓝天进行估值调整,按照0.92元/股进行估值。

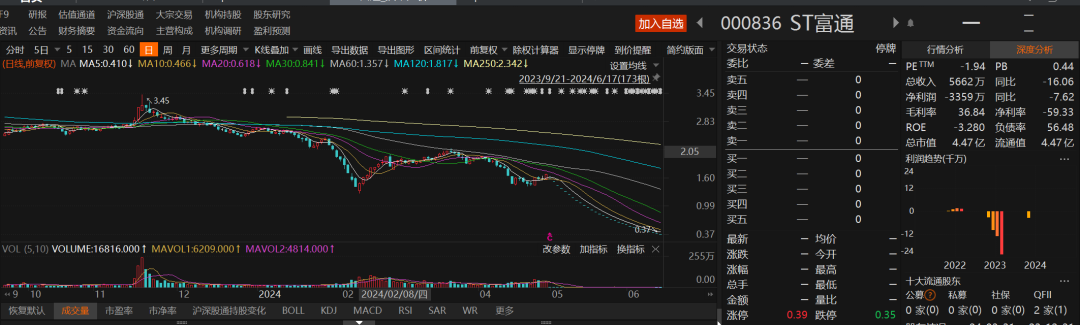

从上述公司情况看,ST富通、ST阳光、ST爱康、ST长康均已确定退市,东旭蓝天则披露了关于定期报告披露进展暨股票交易可能被实施退市风险警示的风险提示公告。

Choice数据显示,截至一季度末,约20只风险警示股票被机构重仓持有。“从风险警示股票的前十大流通股东看,不乏机构身影,但主要是指数基金,也有一些私募、公募主动权益类基金跻身前十大流通股东。”沪上某基金公司人士表示。

优质企业受青睐

4月12日,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》(以下简称新“国九条”)指出,深化退市制度改革,加快形成应退尽退、及时出清的常态化退市格局。进一步严格强制退市标准。建立健全不同板块差异化的退市标准体系。科学设置重大违法退市适用范围。收紧财务类退市指标。完善市值标准等交易类退市指标。加大规范类退市实施力度。进一步畅通多元退市渠道。

“近日,公司对股票池也进行了严格的检查,并且进一步提高入库的标准。主动权益类基金经理重仓的股票只能在公司股票池中筛选,如果选中的公司不在股票池中,需要走合规流程,经公司投决会审批通过。”某头部基金公司的基金经理告诉记者,新“国九条”强调树牢理性投资、价值投资、长期投资理念,在行业高质量发展的背景下,当前在选择股票的时候,更看重公司的业绩和成长性。

监管“长牙带刺”,在业内人士看来,常态化退市机制的巩固深化,将加速上市公司的优胜劣汰。

富国基金认为,这对公募基金提出了更高的要求,要强化风险意识和规避风险能力,提高自下而上精选个股的能力。对于公募基金而言,其核心竞争力是在投资中能够挖掘到好公司,并与好公司一起成长。而上市公司质量的提高,为公募行业提供了更好的投资土壤,也更容易挖掘到有成长性的优质企业,这将成为公募基金获得超额收益的源泉。

摩根资产管理中国副总经理兼投资总监杜猛表示,新“国九条”中注重提升上市公司质量、强化监管、鼓励分红、加强退市监管等措施,将推动上市公司优劣分化,具备良好盈利能力且尊重中小股东利益的公司有望进一步获得溢价。在此背景下,核心资产的业绩主线或将进一步得到强化,业绩长期稳定性更优的核心蓝筹或更受资金青睐,产业供需格局改善的公司具备更好的上涨持续性。

编辑/范辉