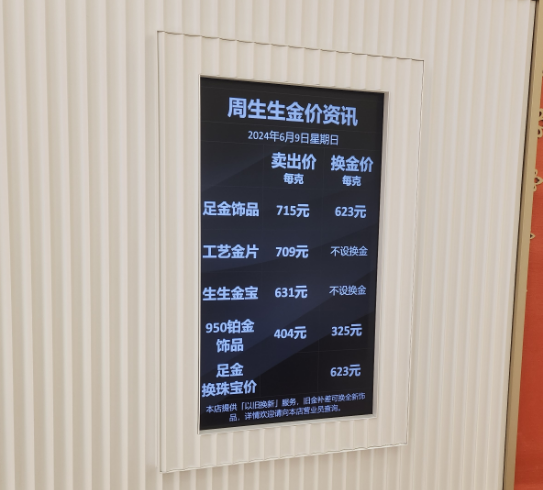

“周五的时候足金金饰价格是731元/克,今天报价就已经716元/克,等于一天降价了15元/克。”6月9日在郑州一品牌金饰门店,销售人员热情介绍着实时金价。

据称,周六金价就直接进行了调降,由于周六日大盘不开盘,所以这两日价格都维持相对低位。对比上个月的高点,当前价格每克已经下调超过30元。

另一品牌销售人员也表示,周末金价每克直线下调十余元,加上618活动,储藏金条价格可以低至600元/克,对比上月高点,每克差价在四五十元左右。

6月9日午间,记者走访多家品牌金店看到,虽然金价较前期高点有明显下调,但专柜询价购买的消费者数量并不算多。不过店员介绍,周六价格下调之初,就已经吸引不少前期观望的消费者入手。

品牌金店的价格波动与国际金价走势息息相关。

6月7日,国际黄金价格大幅下跌,其中COMEX黄金活跃合约——2408合约跌幅达到3.34%。当日,COMEX黄金成交量从前一交易日的16.3万手急剧攀升至30万手,但持仓量从前一交易日的37.7万手仅仅小幅升至38万手,暗示盘面下跌更多的是前期的多头获利离场导致的。

消息面上,在连续18个月增持黄金储备后,最新数据显示,中国央行在5月停止了增持。世界黄金协会披露,中国官方4月增储2吨,这是自2022年11月重新开始宣布增储黄金以来,增幅最小的一次。4月末,中国官方黄金储备为2264吨,占外汇储备总额的4.9%,为历史最高水平。2024年迄今为止,央行已累计宣布购入黄金29吨。而在过去的18个月中,官方黄金储备累计增加了316吨,增幅达16%。

“6月7日触发大幅回调或下跌的主要原因是美国非农数据好于预期,引发美元汇率和美元实际利率大幅攀升。”广州金控期货研究中心副总经理程小勇分析,由于美元汇率和美元实际利率长期来看与黄金价格呈现高度负相关性,所以无论是从美元计价因素,还是从持有黄金的机会成本来看,短期会导致黄金减持。6月7日,全球最大的黄金ETF——SPDR持有黄金较前一交易日小幅下降1.43吨。与此同时,衡量美元实际利率的10年期TIPS收益率较前一交易日上升了0.13个百分点,美元指数大涨0.79%。

此前在美国5月制造业PMI跌破50荣枯分水岭和核心PCE增速放缓,居民消费支出减速等经济走弱信号驱动下,市场预计美联储9月降息概率攀升。然而,非农数据好于预期,进一步打击市场降息预期,尤其是5月非农部分薪资环比增速从0.2%加快至0.4%,暗示通胀还具有韧性。

除上述因素外,程小勇还分析,市场避险情绪降温,黄金避险买盘并没有加码,也使得金价回调。尽管巴以冲突继续升级,以及俄罗斯访问古巴等地缘政治危机,但是反映市场恐慌的VIX指数并没有大涨,6月7日降至12.22,前一交易日为12.58。此外,持货商在COMEX黄金期货行加大了盘面套保力度,6月4日当周,商业净空持仓从前一周的26.1万手增加值26.6万手。

“不过展望后市,我们认为美国经济大概率还会减速,不论是硬着陆还是软着陆,都会着陆,关键看美国大选的结果。”程小勇程,从当前美国经济来看,就业市场实际上是在降温的,尽管5月非农数据好于预期,也高于上月,但是依旧低于去年同期,且家庭部门调查的失业人数在增长,职位空缺数在下降,失业率攀升。而支撑美国经济表现韧性的财政支出面临持续性问题,高利率大概率会导致利息支出占财政支出的比重攀升,如果不调整利率那么美国政府债务问题可能爆发。另外,尽管央行购金在5月暂停,但并不代表全球尤其是新兴经济体在去美元化背景下增持黄金的趋势逆转,后续地缘政治危机、美元公共债务问题反过来削弱美元信用和各国优化国际储备的措施都会助推黄金价格重启涨势。

他说,目前美元利率还处于高位反复震荡筑顶阶段,但进入下行周期在所难免,私人部门投资需求将会重启,这也助力黄金价格维持涨势。

广发期货近期研报也称,贵金属6月受到宏观政治消息面变量影响波动频次可能上升并形成宽幅震荡。在黄金价格维持相对高位的情况下,近期中国央行减少购金的规模,同时实体消费需求亦受到影响,期货交易所黄金库存出现显著上升,黄金期货价格相对于现货出现大幅升水,短期供应相对充足可能抑制黄金走势,国际金价在2300—2400美元区间波动。下半年随着美国经济可能加速恶化传导至通胀回到美联储目标水平,贵金属价格中长期看好,回调整理过程中建议投资者可择机逢低买入。(赵黎昀)

编辑/田野