本周国际市场风云变幻,美国重磅通胀报告符合预期,中东局势推高油价。

市场方面,美股涨跌互现,道指周跌0.11%,纳指周涨1.74%,标普500指数周涨0.95%,欧洲三大股指表现分化,英国富时100指数周跌0.31%,德国DAX 30指数周涨1.81%,法国CAC 40指数周跌0.41%。

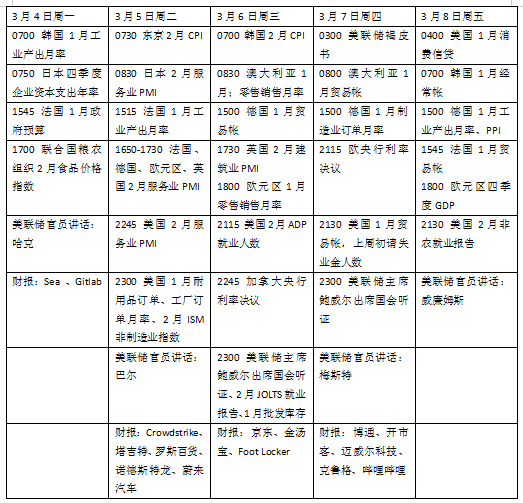

下周(3月3日-8日)看点颇多,美联储主席鲍威尔将就半年度货币政策报告出席国会听证,欧央行召开议息会议,关注未来通胀的潜在线索。英国财政部将公布春季预算,或推出财政刺激提振经济。美国大选迎来关键节点,“超级星期二”或让两党候选人悬念进一步明晰。

美国就业市场能否降温

本周美国国会达成协议,避免3月2日部分政府关闭,在9月30日之前为部分政府部门提供资金。由于谈判尚未就其余部门的支出达成一致,包括国防部和国土安全部在内的美国政府其余部门仍可能在3月23日关门。

下周美国总统大选预选阶段将迎来关键节点——“超级星期二”,包括16州或海外领地在内大约三分之一的美国地区将同步举行初选,在拜登党内胜券在握之时,美国前总统特朗普能否一举确立共和党名额值得关注。此外,拜登本周将向国会发表本届任内最后一份国情咨文。

同时,鲍威尔将先后出席国会参众两院听证会,就半年度货币政策报告接受质询。鲍威尔与立法者的问答环节往往是焦点,届时他将如何回应经济和货币政策前景或影响未来的政策路径定价。

数据方面,2月非农就业报告引发密切关注。1月份的就业数据表明,美国劳动力市场比预期更有韧性,这有助于降息预期回落。一些早期指标表明,2月份就业增长放缓,但没有明显变化。经济学家预计,新一轮就业数据将保持稳定,略弱于上月表现,但仍显示劳动力需求处于良好状态。

除非农以外,稍早前将公布的美国2月ADP就业人数、JOLTS职位空缺数据以及失业金申请人数也将帮助外界寻找有关美国劳动力市场走向的进一步线索。同时,投资者将关注2月ISM非制造业PMI数据的表现,从服务业扩张判断经济的活力。

财报方面,未来一周值得关注的企业包括科技公司博通、Crowdstrike、迈威尔科技,零售商塔吉特、开市客、克鲁格,中概股京东、蔚来汽车和B站也将揭晓上一财季业绩。

原油与黄金

原油期货剑指年内高位,加沙局势引发市场担忧。WTI原油近月合约周涨4.55%,报79.97美元/桶。布伦特原油近月合约周涨3.40%,报83.55美元/桶。

ING大宗商品策略师帕特森(Warren Patterson)在一份报告中表示,加沙出现新的紧张局势,推高了风险情绪。投资者也在等待由石油输出国组织及其盟友组成的OPEC+成员国就是否将自愿减产延长至第二季度作出决定。

国际金价升至两个月高点,疲软的经济数据强化了美联储降息的希望。纽约商品交易所3月交割的COMEX黄金期货周涨2.82%,报2095.70美元/盎司。

道明证券大宗商品策略主管马利克(Bart Melek)表示,由于市场确信美联储将在年中放松货币政策,从而推动买盘入场。“如果我们看到糟糕的经济数据,并且市场确信美联储准备行动,那么三四个月后,黄金价格将创下历史新高。”他补充道,央行的强劲买盘也在支撑市场。

欧央行决议看点颇多

随着食品价格降温,欧元区2月通胀同比上升2.6%,较1月回落0.2个百分点,这增加了欧洲央行提前下调关键利率的可能性。

近几个月来,能源价格的下跌有助于降低通胀率,但食品价格却往往起到阻力作用。2月份食品、酒精和烟草价格同比上涨4.0%,而1月份上涨5.6%。尽管能源、食品和商品价格有所回落,但服务价格仍在迅速上涨。欧盟统计局表示,2月核心通胀率(不包括能源和食品等波动性项目)达到3.1%,仍远高于2%中期目标。

欧洲央行下周将召开议息会议,预计将再次保持三大关键利率不变,焦点将主要集中在最新的经济预测和欧央行行长拉加德关于降息时机的信号上。政策制定者的一个担忧是,工资上涨速度比疫情前更快,这可能导致欧元区企业进一步提价。拉加德上周对欧洲议会表示:“工资增长继续强劲,预计将在未来几个季度成为通胀动态的越来越重要的驱动力,反映出劳动力市场紧张。”

下周英国财政部将公布年度春季预算。市场普遍预计,在今年晚些时候可能举行的选举之前,财政部将以减税或增加公共支出的形式提供财政优惠,以提振经济并帮助选情。同时,这可能让外界对英国央行比欧洲央行和美联储更晚降息的预期升级。

Investec 分析师警告称,最近金边债券收益率的上升可能会限制政府的财政刺激范围。英国债务管理办公室2024-2025财政年度的金边债券发行计划也将随春季预算公布。道明证券预计,新财年金边债券供应量为2400亿英镑,发行方向偏向中期债券。

看点

(樊志菁)

编辑/田野