近些年间,国内诸多存储厂竞相走向上市道路,此前已经上市的企业多以偏后端的存储模组厂为主,联芸科技和得一微则是部署存储主控芯片领域的厂商,目前均在走上市审核流程。

相比于存储模组环节,主控存储厂商因具备自研主控芯片能力,其毛利率表现会相对稳定。从全球头部主控存储芯片的业绩看,即便在行业下行周期,其抗风险能力也略强。

尤其在当前数字经济高速发展的背景下,将持续涌现对各类型存储芯片需求,加之集成电路产业链向中国转移的趋势下,存储厂商的发展也备受关注。

近期,联芸科技更新了其科创板上市审核财务资料。数据显示,2020年-2022年间,联芸科技主营业务收入分别同比增长87.55%、增长72.37%、下滑3.01%,在2023年上半年营收同比增长95.12%;净利润表现则波动较大,公司扣非归母净利润在2020-2022年分别为-3193.13万元、309.99万元、-9838.6万元。

但公司预计,随着数据存储行业发展,产品布局不断丰富,预计经营亏损将继续收窄并实现盈利。公司预计很快可以实现扭亏为盈。

(近三年公司主要财务表现,图源:招股书)

据介绍,联芸科技是一家提供数据存储主控芯片、AIoT信号处理及传输芯片的平台型芯片设计企业,其一系列芯片可广泛应用于消费电子、工业控制、数据通信、智能物联等领域。

在数据存储主控芯片领域,公司是全球为数不多掌握数据存储主控芯片核心技术的企业之一,也是全球为数不多成为NAND Flash原厂的主流存储主控芯片配套厂商之一。已实现从SATA到PCIe固态硬盘主控芯片的完整布局,产品覆盖消费级、工业级、企业级固态硬盘主控芯片。

联芸科技的经营来源相对多元。根据最新披露,在2023年上半年,根据主营业务收入,数据存储主控芯片产品为公司贡献营收57.97%、AIoT信号处理及传输芯片产品贡献营收7.91%、技术服务部分占比34.12%。

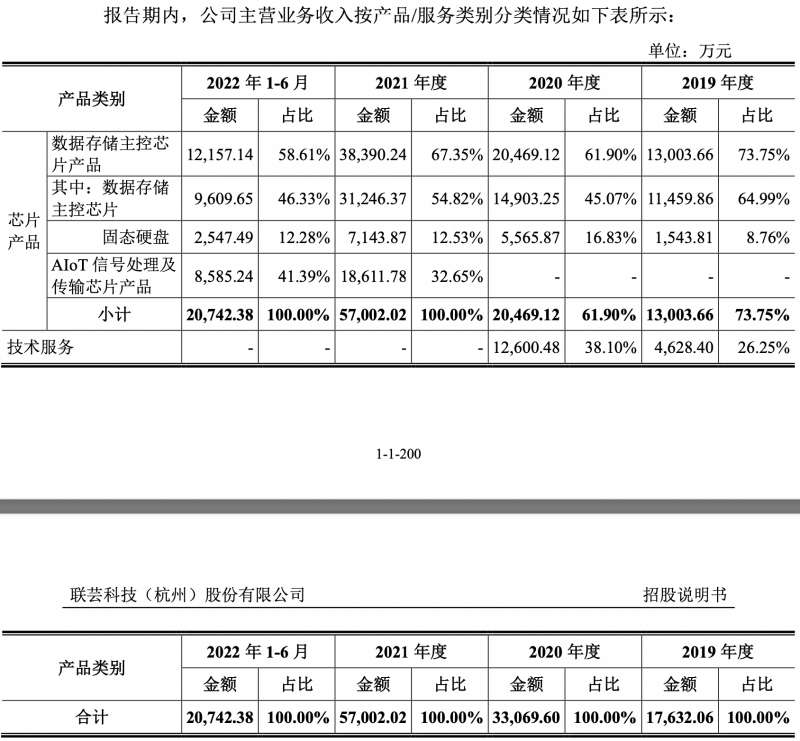

(公司主要营收构成,图源:招股书)

2019-2022年间,公司主营业务毛利率分别为35.27%、30.37%、36.07%和 34.94%,保持在较高水平。

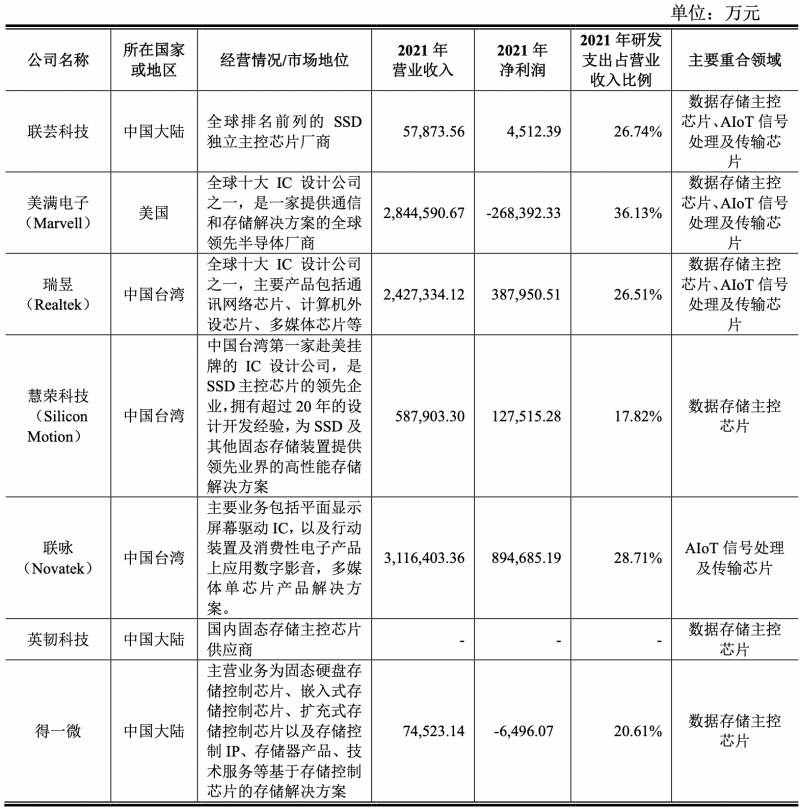

全球固态硬盘主控芯片厂商,主要分为两大类:第一类是自研自用固态硬盘主控芯片厂商,主要采用自己开发的固态硬盘主控芯片,为下游客户销售固态硬盘模组,厂商包括三星等NAND Flash原厂和群联电子;第二类是独立固态硬盘主控芯片厂商,主要向下游客户销售固态硬盘主控芯片和解决方案,厂商包括慧荣科技、联芸科技、Marvell、瑞昱、英韧科技、得一微等厂商。

(主要同业的业务情况对比,图源:招股书)

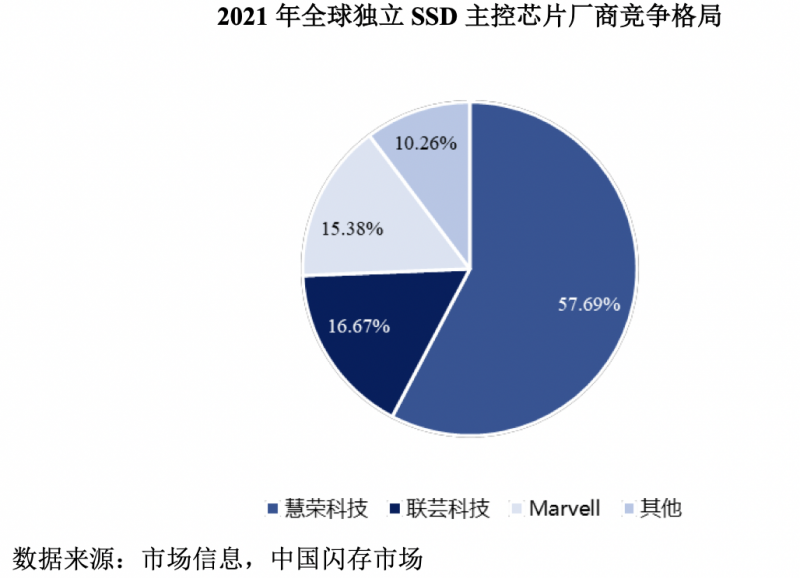

根据中国闪存市场发布的《2021年全球SSD市场分析报告》,2021年全球固态硬盘主控芯片出货量达4.08亿颗,其中独立固态硬盘主控芯片厂商市场份额约占45%。在独立固态硬盘主控芯片市场,2021年联芸科技出货量占比16.67%,全球排名第二。

(2021年全球独立SSD主控芯片厂商竞争格局,图源:招股书)

从发展历史、经营规模和利润水平看,国内IC设计企业和国际知名芯片设计企业仍然有明显差距,如美满电子、瑞昱、联咏业务和产品线更丰富,营收规模均在百亿级;慧荣科技是全球数据存储主控芯片的头部厂商,2022财年公司营收超60亿。国内企业主要专注于数据存储主控芯片或AIoT信号处理及传输芯片的细分领域,普遍规模不大。

有业内观察人士对21世纪经济报道记者分析,供给端,国家利好政策不断发布,投资补助、税收优惠等为半导体产业发展保驾护航,加之众多资本持续加大对芯片产业的投资力度,也有助于国产厂商的发展及技术突破;需求端,随着宏观经济向好趋势,芯片需求量将持续增长,国产芯片厂商正面临绝佳的供应链导入机会。在得到客户验证通过并大规模放量后,国产芯片厂商将进一步提高市场占有率从而实现业绩规模快速增长。

编辑/樊宏伟