时隔三年,信用债市场的一大标杆性事件终于圆满落地。

近日,河南能源集团及其子公司永城煤电控股集团有限公司(永煤集团)公告称,提前兑付10只存量信用债券,兑付完成后,河南能源集团旗下存续债券已全部兑付完毕。据悉,涉及债券本金规模合计48.55亿元。

三年前永煤债违约事件爆发,信用债融资一度出现萎缩。后来经监管部门调查发现,永煤集团存在虚假信息披露违规行为,一众中介机构及承销商均被卷入“漩涡”。

河南省发债环境也一度受到影响。为此,近年来河南省多举措推进及培育债券市场融资,缓解河南企业融资难题,市场情绪有所缓和。今年前三季度,河南省非金融企业信用债发行规模3180.10亿元,同比增长37.55%。

永煤还债了

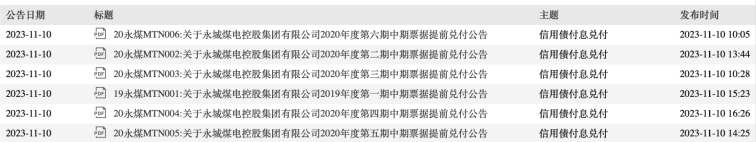

11月10日,永煤集团公告对六只债券提前兑付。

涉及债券有“19永煤MTN001”、“20永煤MTN002”、 “20永煤MTN003”、 “20永煤MTN004”、 “20永煤MTN005”、 “20永煤MTN006”。

事实上,除上述公开发行的债券以外,非公开发行的债券也实现兑付。根据大河财立方报道, 19永煤PPN001”、“20永煤PPN001”、“20永煤PPN002”本息兑付资金也已于11月10日划付银行间市场清算所,并在下一个工作日划付债券持有人指定银行账户。此外,河南能源集团的债券“16豫能化PPN001”也于同日提前兑付。

河南能源集团称,截至目前,公司48.55亿债券提前兑付,本次上述10只债券兑付完成后,河南能源集团旗下存续债券已全部兑付完毕。

此次永煤集团之所能提前兑付,公司称是因为经营状况良好,资金补充,可以提前偿还。

根据财务报表数据显示,今年前三季度永煤集团营业收入为413.69亿元,同比增长3.03%;归属于母公司的净利润为4.05亿元,相比去年同期扭亏为盈。

从河南省政府到河南能源集团,多方共同化解债务风险。据悉,为恢复河南能源集团企业信用,河南省政府发起设立总规模300亿元的省企信保基金,协调70亿元专项支持河南能源集团用于刚性兑付。在降低存量债务方面,河南能源集团形成债务重组方案,以支付50%、展期50%方式达成展期方案。

河南前三季信用债发行规模增近40%

永煤集团此次提前兑付之所以备受关注,主要是其作为国企,在3年前(2020年11月10日)突然出现违约(涉及“20永煤SCP003”),一度影响信用债市场信心,债券取消发行潮在后来一个月内涌现,规模上千亿,“永煤违约”成为债券市场中重要的历史性事件。

经监管层调查发现,永煤集团存在虚假披露货币资金的违法事实,涉及虚增货币资金共计861亿元等信息披露违规行为。相关中介机构及承销商均受到处罚,包括希格玛会计师事务所、中诚信评级、海通证券、东海基金、中原银行等。

在业内人士看来,因为永煤债违约,投资者对部分行业、区域以及弱资质主体产生规避情绪。

根据申万宏源分析师此前分析,2021年初河南省信用债市场出现大额的负净融资,主要受到永煤事件的牵连,导致债券连续几个月融资不畅,后续通过政府的不懈努力融资快速恢复。

为了培育河南地区融资良好环境、刺激企业发债热情,券商中国记者注意到,在2022年8月河南省地方金融监督管理局、河南省国资委、河南省发改委、河南省财政厅等7家单位发布《关于进一步加快推进河南企业利用债券市场融资的意见》(以下简称《意见》),旨在引导和培育企业积极参与债券融资,缓解河南企业融资难题,甚至拿出“真金白银”给予支持。

比如,对省内企业发行公司信用类债券、资产证券化两类产品实现融资的,按照实际发行中介费用的50%给予补助,每户企业每类产品最高补助不超过100万元;对省内发债企业和主要推动人给予通报表彰。

另外,《意见》还明确培育壮大河南债券市场投资者群体,搭建投资者与河南发债企业、金融机构对接平台,通过多种形式实时传递政府支持政策,凸显政府支持决心,稳定投资者信心。

河南省金融监管局最新数据显示,今年前三季度,全省非金融企业发行信用债496只,发行规模3180.10亿元(不含境外债),与去年同期相比增长37.55%。信用债市场正在成为实体融资的重要引擎。省地方金融监管局相关负责人向河南日报表示,今年以来通过出台相关政策、举办培训会等,积极推动企业发债融资,有效降低了企业融资成本。

编辑/范辉