10月26日,A股三大指数继续小幅反弹。市场底部区域,资金借道股票ETF抄底的意愿强烈。

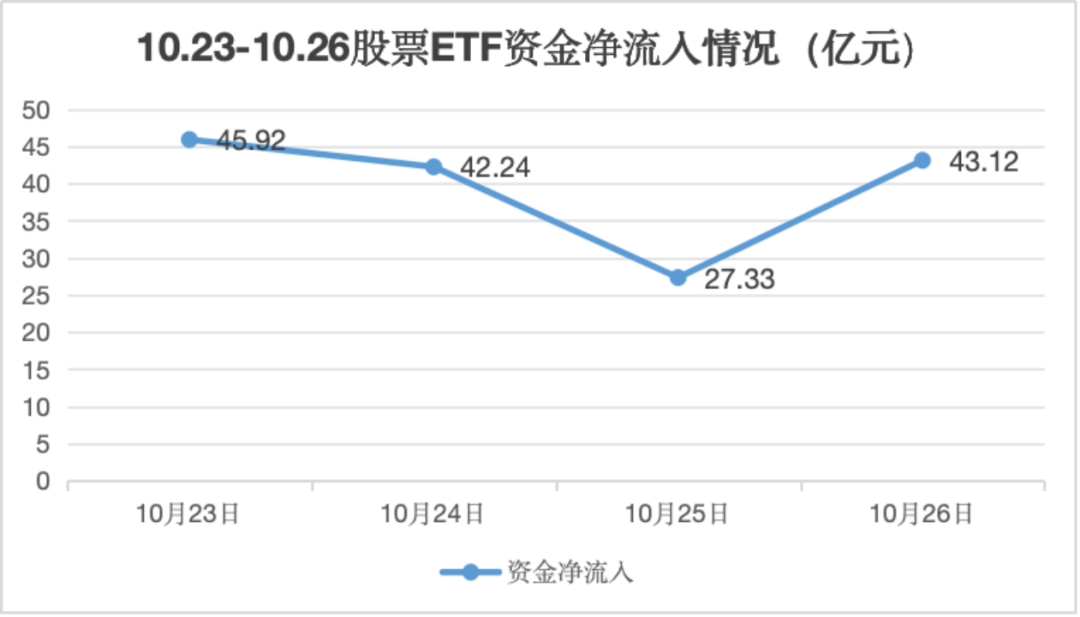

从作为资金风向标的股票型ETF市场资金流向情况来看,昨日资金延续前三个交易日的净流入趋势,单日股票ETF基金份额增加近44亿份,按照区间成交均价测算,约有43亿元资金净流入。至此,本周前四个交易日累计净流入资金超160亿元。

25日股票ETF净流入43亿元

截至10月26日,全市场796只股票ETF(股票ETF+跨境ETF,下同)总管理规模约为1.61万亿元。

从市场表现看,10月26日截至收盘,沪指涨0.48%,报收2988.3点;深成指涨0.4%,报收9566.1点;创业板指涨0.65%,报收1875.86点。板块方面,船舶制造、汽车整车、通信设备等板块涨幅居前,房地产服务、光伏设备、工程咨询服务等板块跌幅居前。

市场小幅震荡反弹中,资金仍在踊跃抄底。从股票型ETF市场资金流向情况来看,基金整体份额增加43.89亿份,按照区间成交均价估算,净流入资金43.12亿元。

至此,本周以来资金已经连续四个交易日净流入股票型ETF,在底部区域借道ETF布局的意向浓厚。其中,有三个交易日净流入资金超40亿元。10月23日至10月26日合计四个交易日内,股票ETF累计净流入资金163.04亿元,扭转了本月前期净流出的局面。

一位业内人士表示,本周市场利好不断。前有中央汇金公司出手买入 ETF,提振了二级市场情绪。很快市场再度爆出重磅利好,增发万亿国债财政政策加码提振经济面。在这样的背景下,资金信心回归,积极借道股票ETF抄底。

沪深300ETF担纲吸金主力

从10月26股票ETF资金净流入来看,部分宽基指数ETF获抄底资金青睐。榜单数据显示,当日资金净流入排名前10的股票ETF中,仅一只行业主题ETF,其余均为宽基指数ETF。

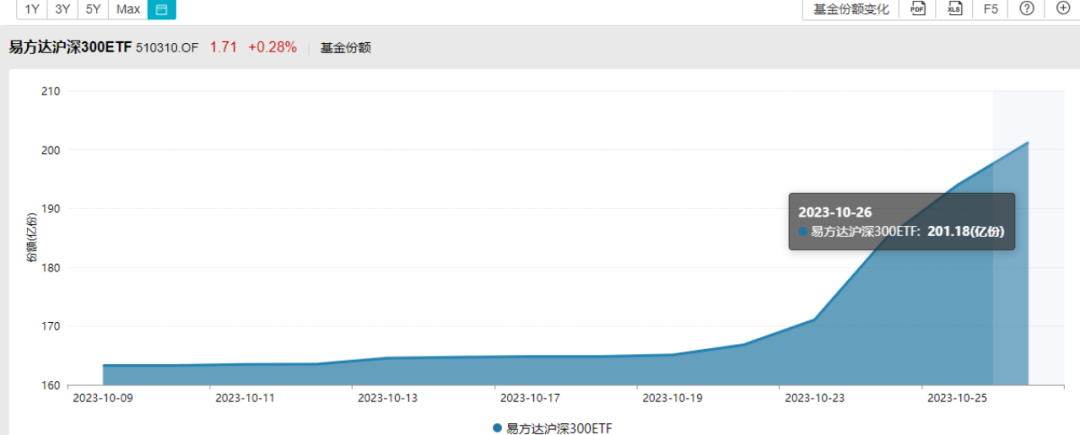

具体到宽基品类来看,跟踪沪深300指数的基金再获大幅加仓。其中沪深300ETF易方达当日份额增加7.26亿份,净流入资金12.4亿元,位居全市场股票ETF首位。自10月10日即10月第二个交易日以来,沪深300ETF易方达份额连续攀升,本周更是以加速度增长,最新份额突破200亿份,创下历史新高。

嘉实沪深300ETF、华泰柏瑞沪深300ETF以及沪深300ETF华夏等均有较大的资金净流入。同时上证50ETF、创业板ETF、科创50ETF也获得较多资金加仓。

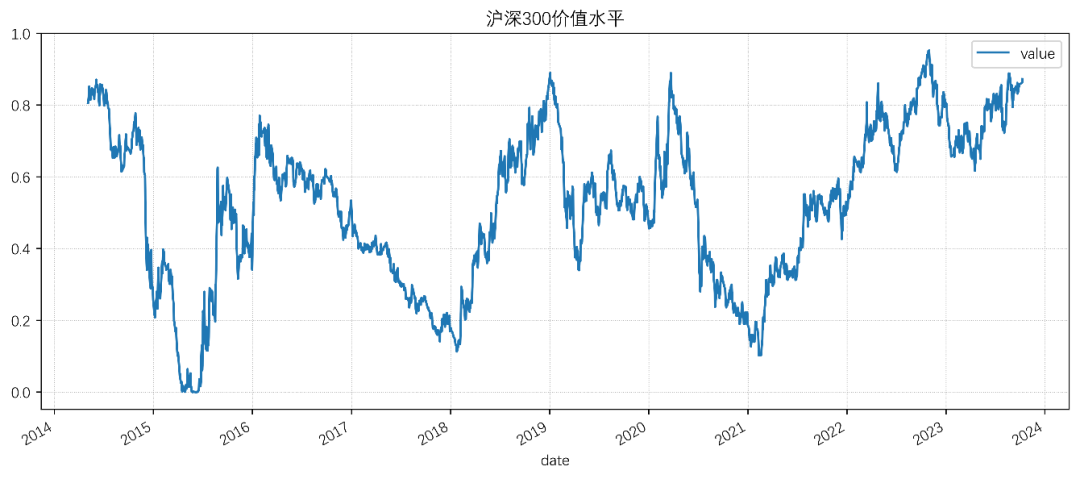

华泰柏瑞基金指数投资部表示,之所以沪深300ETF为代表的核心宽基ETF会成为资金在“防守反击”窗口期布局的重要标的,正是因为其背后的沪深300指数对于A股存在突出的代表性。沪深300指数基本囊括了沪深市场各细分领域龙头上市公司,是全市场关注度居首的宽基指数。而且历经充分调整,沪深300指数估值当前已回落至偏低水平,吸引力提升。

资料来源:WIND,华泰柏瑞基金

资金净流入榜单上,居前的行业主题ETF包括创新药ETF、半导体ETF。“一方面,随着医保谈判和医疗反腐的进展,创新药价格和销量上的政策底均已出现,加之美国加息大概率将走向尾声,创新药在四季度有望迎来估值和业绩的修复。另一方面,创新器械国产替代空间非常大,有望在接下来的集采中迎来时机。” 银华基金经理马君在日前四季度策略会上表示。

具体到芯片半导体板块,国联安基金经理黄欣在三季报中表示,估值水平或已处于历史较低位置,相信在政策的刺激下,内需将逐步恢复;以半导体为首的高科技行业也将逐步实现科技突破,从而实现进口替代,长期投资价值值得关注。

中小盘风格ETF失血较多

从昨日资金净流出排行来看,偏中小盘风格的宽基指数“失血”居前,部分行业ETF也受到资金抛售。

其中中证500ETF单日净流出3.57亿元,居于全市场股票ETF首位。10月20日以来,中证500ETF基金份额连续五个交易日减少,期间份额从95.57亿份下滑至88.79亿份,与月初相比更是缩水10亿份以上,最新规模不足500亿元。昨日同样净流出的中证500ETF华夏份额自10月19日以来连续下滑,最新规模已不足60亿元。

中证1000指数ETF紧随中证500ETF其后,昨日“失血”3.14亿元。同日华夏、富国、南方旗下的中证1000ETF产品净流出资金均在1亿元以上,排在前列。

由于今年以来中小盘风格相较而言表现更加亮眼,不少此前通过相关ETF入市的基金获得了较好回报。伴随着持有收益的累积和市场风格切换的信号显现,资金选择撤离。

值得一提的是,两只投资美股的纳斯达克ETF也是昨日及近期资金净赎回较多的产品。纳斯达克指数是几年以来全球范围内表现最好的资产之一。近期纳指出现调整,出于对后市行情连续性的不确定,资金开始逃离相关ETF。

窄基ETF方面,旅游ETF、农业ETF、养殖ETF资金净流出较多。证券保险ETF、酒ETF以及消费ETF也获得资金不同程度净赎回。近期部分行业板块有所反弹,有资金选择获利了结。

博时基金宏观策略部投资经理刘思甸判断,当前,A股投资价值处于非常高的位置。一方面,多个主要指数估值均处于近年来的低位,另一方面,无论是经济景气还是企业盈利,均出现不同幅度的好转,并且有相当的持续性。

临近年关,博时基金指出,基本面的重要性日益凸显。长期资金会越来越重视相对低估值、高成长的行业和板块。降低收益预期,延长投资周期,将是今年年底甚至跨越到明年的核心思路。

编辑/范辉