6月12日,浙商银行股份有限公司(下称“浙商银行”)公布了A股配股发行公告及配股说明书摘要,按照每10股配售3股的比例向全体A股股东配售;按照每10股配售3股的比例向全体H股股东配售。

公告显示,本次可配售股份数量总计63.81亿股,其中A股可配售股份数量为50.14亿股,H股可配售股份数量为13.66亿股。

市场关注点在于本次配股价格——A股发行价为2.02元/股,A股和H股配股合计募集资金总额不超过人民币180.00亿元。按照6月12日收盘价(2.74元/股)计算,2.02元/股是以“七折”股价进行配股,同时也低于该行一季度末每股净资产6.72元。

配股是上市公司根据发展需要,向原股东进一步发行新股、筹集资金的行为,主要目的是补充核心一级资本。相比定增,配股没有价格限制。今年3月,中信银行向原A股股东配售股份申请获得上交所受理。

在配股说明书摘要中,浙商银行表示:“本次配股募集的资金在扣除相关发行费用后的净额将全部用于补充本行的核心一级资本,提高本行资本充足率,支持本行未来业务持续健康发展,增强本行的资本实力及竞争力。”

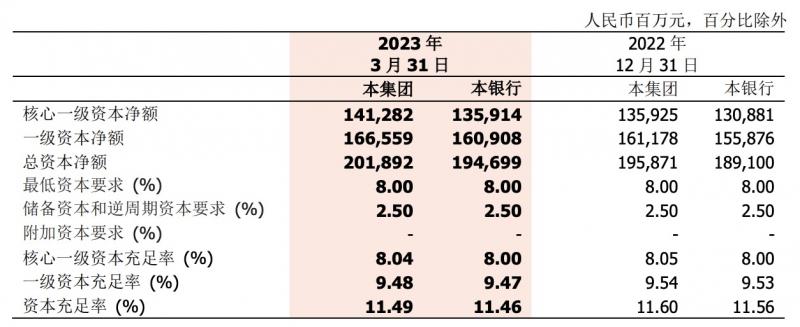

根据浙商银行2023年一季报,截至3月31日,该行资本充足率为11.46%,一级资本充足率9.47%,环比分别下降0.1个百分点、0.06个百分点;核心一级资本充足率8%,与2022年末持平。

横向来看,浙商银行资本充足率低于行业平均水平。

根据国家金融监督管理总局统计,今年一季度,国内城商行的资本充足率为12.39%。另据新华财经研报,截至一季度末,A股上市中小银行(城商行和农商行)资本充足率、一级资本充足率、核心一级资本充足率均值分别为13.43%、11.08%和9.99%。

本次成功配股需要获得70%以上认购。浙商银行在公告中表示,如代销期限届满,原A股股东认购股票的数量未达到拟配股数量的 70%,本次A股配股发行失败,该行A股股票于6月27日(T+7日)恢复交易。

北京青年报记者 范辉 曹妍

编辑/范辉