金融是现代经济发展的血脉,大力发展绿色金融是金融服务经济高质量发展的内在要求。作为我国绿色金融市场的重要参与者,商业银行在绿色金融领域的探索不断深入,发力绿色信贷、绿色债券等,促进经济低碳和可持续发展,助力实现双碳目标。

央行最新披露的数据显示,2022年三季度末,本外币绿色贷款余额20.9万亿元,同比增长41.4%,比上年末高8.4个百分点,高于各项贷款增速30.7个百分点,前三季度增加4.88万亿元。2022年6月末,我国绿色债券存量规模1.2万亿元,位居全球第二位。

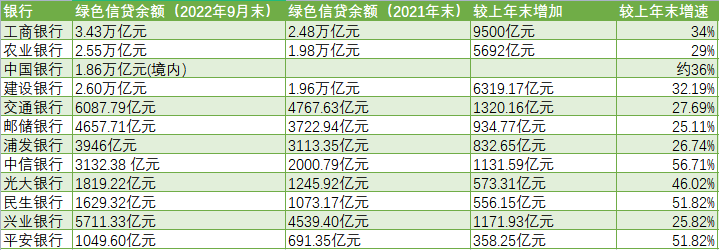

近期,商业银行陆续披露三季报,多家银行提到关于绿色金融发展情况。中国网财经记者不完全统计,2022年三季度末,六大行绿色贷款余额合计约11.51万亿元,占整个绿色贷款市场的55%左右,全国性股份行绿色信贷增速较快,中信银行、民生银行、平安银行绿色贷款较上年末增速均超过50%。

业内专家表示,国内绿色信贷保持高速增长,有效满足经济绿色低碳发展的融资需求,经过监管部门和金融机构共同努力,金融机构服务绿色经济发展的能力显著提升。

六大行绿色贷款余额超11万亿

中国网财经记者梳理发现,2022年三季度末,六大行绿色贷款余额合计11.51万亿元,占我国绿色贷款的55%左右;全国性股份行绿色信贷增速较快,中信银行、民生银行、平安银行较上年末增速均超过50%。

截至2022年三季度末,工商银行、建设银行、农业银行、中国银行(境内)、交通银行、邮储银行绿色贷款余额分别为3.43万亿元、2.60万亿元、2.55万亿元、1.86万亿元、6087.79亿元、4657.71亿元。就增速来看,中国银行绿色信贷增速最快,该行此前发布公告称,三季度末,绿色信贷增长约36%,另外,工商银行、建设银行增速超过30%,分别为34%、32.19%,农业银行、交通银行、邮储银行增幅分别为29%、27.69%、25.11%。

另外,全国性股份行绿色信贷增速较快。截至2022年三季度末,兴业银行、浦发银行、中信银行、光大银行、民生银行、平安银行绿色贷款余额分别为5711.33亿元、3946亿元、3132.38亿元、1819.22亿元、1629.32亿元、1049.60亿元,就绿色贷款余额较上年末增速来看,中信银行、民生银行、平安银行均超过50%,分别为56.71%、51.82%、51.82%,光大银行、浦发银行、兴业银行较上年末增速分别为46.02%、26.74%、25.82%。

(数据来源:中国网财经参考银行三季报以及公告)

光大银行金融市场部宏观研究员周茂华分析称,国内绿色信贷保持高速增长,有效满足经济绿色低碳发展的融资需求,经过监管部门和金融机构共同努力,金融机构服务绿色经济发展的能力显著提升。绿色信贷发展在助力我国产业结构调整和转型升级,促进经济低碳和可持续发展,助力实现双碳目标,优化金融机构资产结构,提升金融机构抗风险能力等发挥重要作用。

“总体来看,我国绿色贷款保持较高增速。” 邮储银行研究员娄飞鹏表示,从经济方面看,绿色发展深入人心,相关主体和项目快速发展,具有融资需求。从金融方面看,央行出台碳减排支持工具、煤炭清洁高效利用专项再贷款货币政策工具,金融监管积极引导,银行业也积极发展绿色信贷。发展绿色信贷不仅有助于绿色发展,而且有助于推动经济高质量发展,未来绿色贷款还有较大发展空间。

加码布局绿色债券

除了绿色信贷之外,绿色债券是碳金融市场中规模仅次于信贷的绿色金融产品。央行披露的数据显示,2022年6月末,我国绿色债券存量规模1.2万亿元,位居全球第二位。

中国网财经记者注意到,多家银行三季报披露了绿色债券的发展情况。2022年前三季度末,建设银行持有人民币绿色债券余额较上年末增长逾75%,外币绿色债券余额增长逾 20%;前三季度承销绿色债券41期,承销规模235.58亿元,同比分别增长64%、82%。

2022年前三季度,浦发银行承销绿色、可持续发展类债券、碳资产债券、转型债券及绿色资产支持票据(ABN)合计承销金额 108.25 亿元。另外,光大银行2022年三季报提到,该行积极支持环保低碳企业直接融资,报告期内承销7笔绿色债务融资工具,发行总规模45.80亿元,投资绿色债券规模同比增长79.86%。

“银行业充分发挥其功能,围绕绿色债券承销和投资配置开展大量工作,推动绿色债券快速发展。”娄飞鹏说道。

周茂华表示,我国绿色金融发展取得显著成效,绿色贷款、债券、保险、基金和信托,碳金融等产品体系基本形成,未来仍需要加快培育多层次绿色金融服务体系,丰富和创新绿色金融产品,更好服务绿色经济发展,推动绿色经济发展壮大。

编辑/范辉