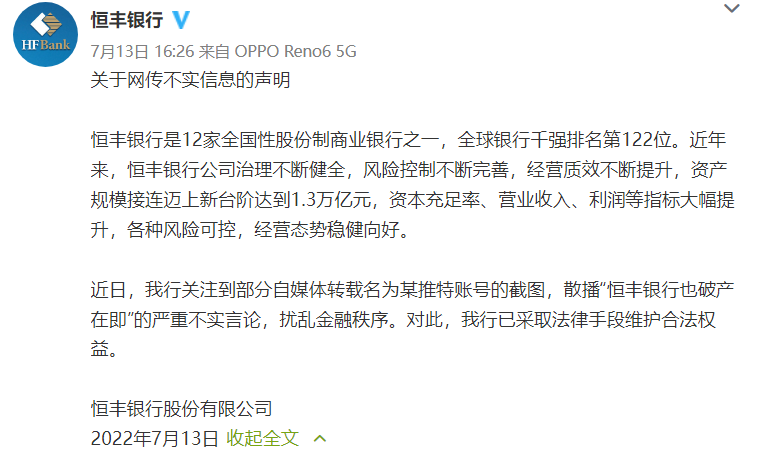

7月13日,恒丰银行官方微博发布一则“关于网传不实信息的声明”,声明称,近日关注到部分自媒体转载名为某推特账号的截图,散播“恒丰银行也破产在即”的严重不实言论,扰乱金融秩序。对此,该行已采取法律手段维护合法权益。

官方声明称,恒丰银行是12家全国性股份制商业银行之一,全球银行千强排名第122位。近年来,恒丰银行公司治理不断健全,风险控制不断完善,经营质效不断提升,资产规模接连迈上新台阶达到1.3万亿元,资本充足率、营业收入、利润等指标大幅提升,各种风险可控,经营态势稳健向好。

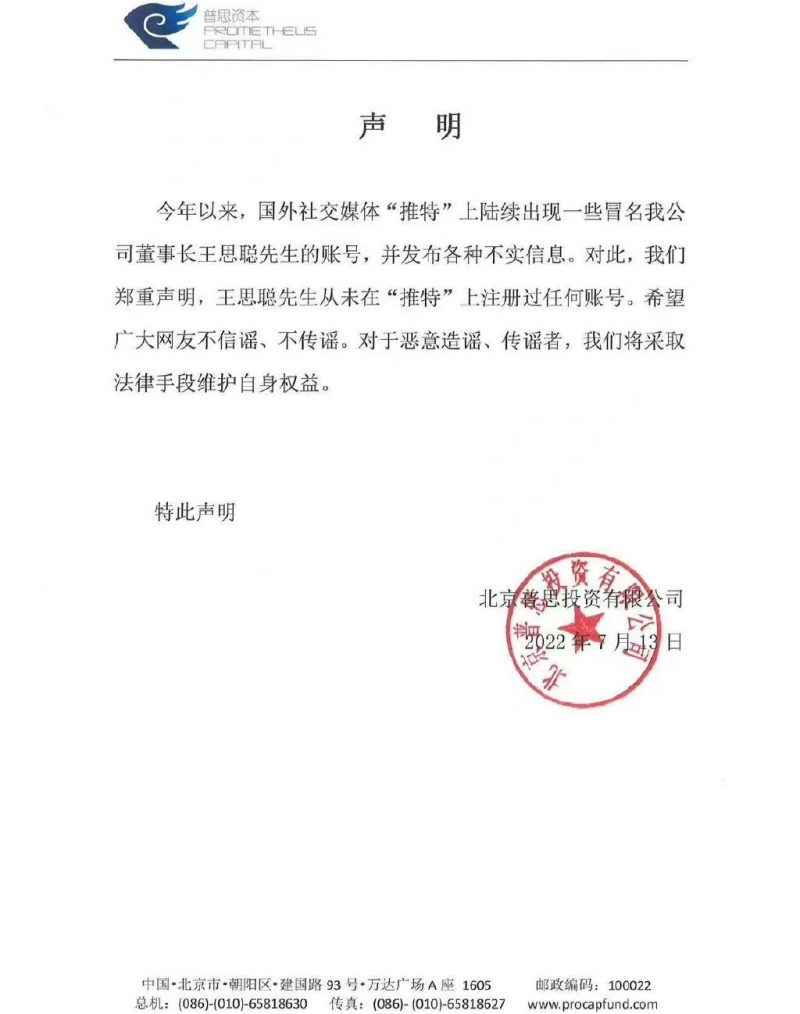

据了解,自媒体转载的相关截图显示造谣推特账户为“王某某”,与普思资本董事长同名。当晚,普思资本也发布声明称:今年以来,国外社交媒体“推特”上陆续出现一冒名我公司董事长的账号,并发布各种不实信息。普思资本郑重声明,王先生从未在“推特”上注册过任何账号。希望广大网友不信谣、不传谣。对于恶意造谣、传谣者,将采取法律手段维护自身权益。

两任董事长先后被判死缓 银行成了私人提款机

此次被谣言中伤的恒丰银行是十二家全国性股份银行中 “唯二”未能上市的银行之一。过去八年,该行经历了生死大考,终于涅槃重生,早就摘下高风险机构的帽子。

2014年10月,恒丰银行原董事长姜喜运因涉嫌严重违纪违法被调查。2019年末,烟台市中院一审判决姜喜运犯贪污罪、受贿罪、违规出具金融票证罪、故意销毁会计凭证、会计账簿罪,判处死刑缓期二年执行,剥夺政治权利终身,终身监禁,不得减刑、假释。

法院查明,姜喜运将价值7.54亿元的银行股份转给自己和亲友控制的公司,受贿金额超6000万元,还指使他人销毁其实际控制的五家公司应当依法保存的会计凭证、会计账薄,涉及金额6.598亿余元。

姜喜运之后,原烟台市常务副市长蔡国华接任恒丰银行董事长。2017年11月,蔡国华因涉嫌严重违纪违法接受调查。2020年6月9日,山东省东营中院公开审理蔡国华案。检方指控其犯国有公司人员滥用职权罪、贪污罪、挪用公款罪、受贿罪、违法发放贷款罪五项罪名,涉案金额高达103亿元。2021年8月27日,山东高院二审维持原判。

“这家公家银行竟沦为蔡国华的私人提款机,令人瞠目结舌。”2020年6月,中央纪委国家监委官网发表文章披露了蔡国华案的部分细节。蔡国华的个人生活支出、家庭生活支出甚至雇佣保镖等都明目张胆地在恒丰银行报销。其中,红木家具一项就高达800多万元,还曾几次用公款租用公务机猎鹰7X到国外购买奢侈品。任职恒丰银行董事长期间,蔡国华平均每天报销花费40万元。他把恒丰银行当作自己的私人领地,人、财、物均由自己一人“说了算”,架空行长,做出了一系列违规违纪违法行为:涉嫌挪用48亿元公款用于个人经营,违法发放贷款35亿元,在帮助一家公司获取贷款后索要时价达5.65亿港元一套位香港港岛区太平山顶的别墅等。

按“三步走”思路启动重组 中央汇金成最大股东

两任董事长相继落马,留下一个满目疮痍的恒丰银行。正如中央纪委国家监委官网的文章所言,作为班长的蔡国华,不仅自身腐败堕落,还带坏了队伍、制造了金融风险。他的“以身示范”许多高管也紧跟其后,把银行公款当作唐僧肉。他被调查后,恒丰银行原副行长毕继繁等多名高管也相继被调查。

2018年,恒丰银行不良贷款余额高达1635.61亿元,不良贷款率高达28.44%。当时的恒丰银行信誉严重受损,流动性紧张,随时面临着暴雷风险。

在山东省委、省政府的领导和中央金融监管部门大力支持下,恒丰银行坚持市场化、法治化原则,确定了"剥离不良、引进战投、整体上市"三步走改革重组思路。

恒丰银行与山东省资产管理公司协商达成一致,按照中介机构审计评估结果,以市场化价格一次性出让不良资产,有效化解了历史包袱,显著提高了资产质量。

2019年12月,该行非公开发行1000亿股普通股股份。其中,中央汇金公司认购600亿股,山东省金融资产管理股份有限公司认购360亿股,新加坡大华银行和其他股东认购40亿股。12月底,战投资金到位,“三步走”前两步完成,恒丰银行注册资本增至1112.1亿元,在全国银行业位居第5。自此,中央汇金成为恒丰银行第一大股东,持股比例53.95%,恒丰银行也成为继工、农、中、建、光大银行之后,中央汇金持股的第六家商业银行。

《中国金融稳定报告(2020)》显示,截至2019年底,恒丰银行完成不良资产剥离,引入1000亿元战略投资者资金,顺利完成股改建账,资本充足率等核心监管指标均达到监管要求。

恒丰银行经营管理已步入良性发展 为金融风险处置提供样本

经过三年化解风险工作,恒丰银行终于获得新生。2020年10月在银行业保险业例行新闻发布会上,恒丰银行行长王锡峰表示,到2019年末,1000亿战略投资到账,“三步走”的前两步已经完成,恒丰银行经营管理已经步入了良性发展的轨道。

2021年是恒丰银行股改重组后的第二个完整经营年度,该行交出了一份理想的答卷。年报显示,2021年该行实现营业收入238.79亿元,增幅13.56%;净利润达到 63.48亿元,增幅达22.01%,资产规模突破1.2万亿,不良贷款率为2.12%,较年初下降0.55个百分点,不良贷款率与不良贷款余额实现连续12个季度下降。

今年3月3日,央行官网发文介绍称 ,经过集中攻坚,我国金融体系长期积累的风险点得到有效处置,金融风险整体收敛、总体可控。果断处置高风险企业集团和高风险金融机构。稳妥处置锦州银行、恒丰银行等一批对金融体系有较大风险外溢性的中小金融机构风险。

国家金融与发展实验室副主任曾刚指出,过去几年中,一些遭遇风险的金融机构,通过不同模式对存量风险进行处置,取得了良好的效果。其中,恒丰银行通过"剥离不良、引进战投"实现涅槃重生,成为中小银行妥善化解风险后有力反哺实体经济的成功范例,值得金融业思考借鉴。恒丰银行的改革重组,为中国银行业乃至金融业处置化解风险、充分发挥金融资源配置效应与服务实体经济功能作用,提供了创新思路与参考借鉴、现成模式与示范样本。

绝大部分中小银行的央行评级均处于安全边界内

7月13日下午,人民银行金融稳定局局长孙天琦在国新办发布会上表示 ,整体看,我国金融风险收敛,总体可控,99%的银行业资产处在安全边界内。

根据孙天琦提供的数据。截至2021年末,我国银行业机构总资产345万亿,占整个金融业总资产的90%。2021年四季度央行评级结果显示,参评的4398家银行业机构中,在安全边际内的1-7级金融机构有4082家,机构数量占银行业参评机构的93%,资产规模占银行业参评机构的99%。其中,24家大型银行评级始终保持在1-5级,是优良评级,资产规模占整个银行业参评机构的70%,“是整个金融业的压舱石”。8-D级的高风险机构共316家。高风险机构数量占银行业参评机构的7%,但是资产规模仅占银行业参评机构的1%。这意味着绝大部分中小银行的央行评级均处于安全边界内。

孙天琦指出,面对当前错综复杂的国际国内经济金融形势,金融管理部门必须对各类金融风险保持高度警惕,进一步打好防范化解金融风险的提前量,牢牢守住不发生系统性金融风险的底线。将继续通过地方政府专项债等方式多渠道补充中小银行资本,完善公司治理,持续压降高风险金融机构数量,力争“十四五”期末全国高风险金融机构数量压降至200家以内。

【版权声明】本文著作权(含信息网络传播权)归属北京青年报社所有,未经授权不得转载

文/北京青年报记者 程婕

编辑/田野