近日,一则经济学家近一个月信用卡消费账单只有11.4元的信息引发热议。当前,疫情多点频发,防控常态化背景下,银行信用卡业务发展如何,也由此被拉回到聚光灯下。

一位股份行信用卡中心负责人对财联社记者表示,上述热点事件或仅为个案,不代表行业趋势。“大环境下各家银行都会有一些压力,这是不可避免的。但根据我行数据显示,信用卡消费整体仍在增长。上述个案主要是消费场景缺失,作为私人银行,客户信用卡消费额明显下滑进行回访,也是正常操作。”该负责人对记者说。

“相比较刷卡规模,当前更值得关注的是信用卡的不良反弹压力。” 有受访行业人士对财联社记者强调道。

信用卡消费额断崖下滑? 业内:个案,信用卡刷卡量整体稳定

一家区域银行信用卡中心人士表示,疫情对经济景气产生一定影响,间接影响信用卡发卡量。最近一年信用卡客户的消费需求、消费结构都出现一些变化。具体来说,线下的刷卡量有所减少、非刚性消费减少,但是此消彼长,整个客户群的消费总量没有明显增长和下降。

受访人士表示,虽然目前无法看到信用卡行业的整体消费总量数据,但其认为,或可参照2020年至今的信用卡发展趋势。“疫情对消费量会有一些冲击,但主要还是区域性、暂时性的。个别客户消费量会有下降,这种情况其他时候也常见,信用卡整体的活跃度还是在上升的。”前述股份行信用卡中心负责人称。

近两年上市银行年报数据显示,国有大行的信用卡消费额时点数基本维持了稳定,波动并没有太大。工商银行2020年和2021年末的信用卡消费额分别为2.58万亿和2.56万亿元;建行2020年和2021年末的信用卡消费额分别为3.05万亿和3.04万亿元。

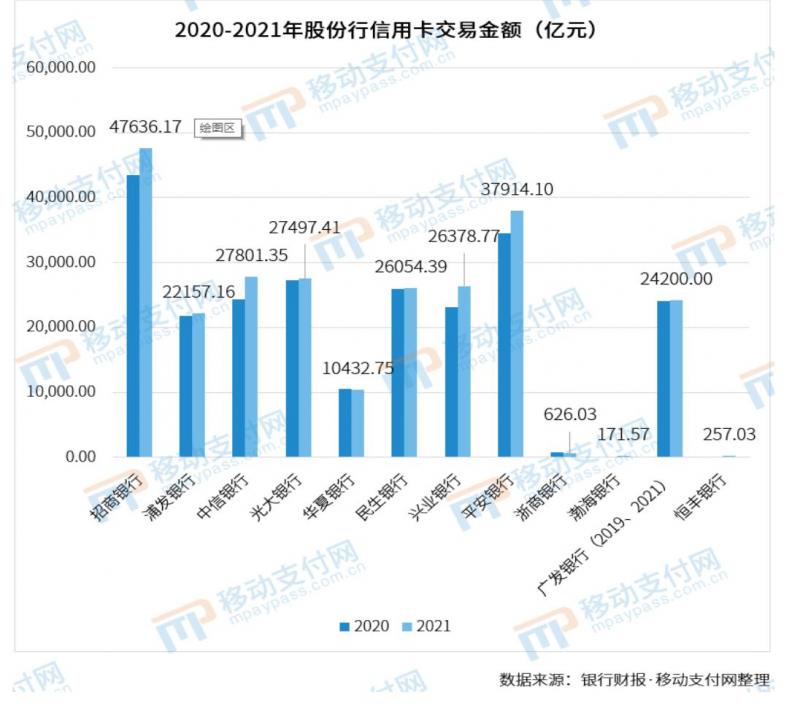

在流量方面,更多的银行则体现出增长的势头。移动支付网近日发布的报告显示,大部分股份行的信用卡交易额2021年均较2020年有所回升。其中,招商银行以4.76万亿元排在首位,平安银行以3.79万亿元位列第二。此外,浦发银行、中信银行、光大银行、民生银行、兴业银行、广发银行等6家银行均突破了2万亿元规模新纪录。

一些受访人士也对财联社记者表示,疫情目前来看还是局部多发,而信用卡的经营还是看整体。“个案对卡业务整体情况不具有代表性,从我们的数据来看,上海地区的卡均消费其实还在涨,因为期间商品整体的价格是上升的。”一家股份信用卡中心人士称。

银行信用卡业务发展有”稳迹象” 不良反弹或成新压力

据财联社记者了解,为应对疫情长期化趋势,一些银行从2019年底开始设立创新事业部开始部署转型,集中资源针对高端消费人群、高学历和收入稳定人群进行精准营销,提高信用卡的卡均价值。

今年银行一季报数据显示,信用卡应收账款规模也仍在继续扩张。此前,招行第一季度业绩交流会上,相关人士解释称,信用卡贷款虽然受疫情影响,在个别时点上出现增长放缓,但从日均增长来看,信用卡贷款的贡献还是比较大的,支撑资产收益率有比较好的表现。

平安银行一季报数据同样验证了上述情况。数据显示,截至一季度末,平安银行信用卡应收账款余额6062.59亿元,较上年末略下降2.4%,但一季度信用卡应收账款日均余额6176.73亿元,较去年全年增长10.1%。

“相比较刷卡规模,当前更值得关注的是信用卡的不良反弹压力。”受访人士对财联社记者强调。

此前,一季度分析师交流会上,招行副行长朱江涛也曾表示,受到疫情影响预计信用卡不良生成最高点在8月,次高点在5月。不过他预计,今年信用卡总体不良生成整体会低于2020年。

中信证券首席经济学家明明也认为,考虑到疫情对经济尤其是中小企业的负面冲击,预计消费金融不良率会有所上升,但由于2020年的经验已经使得许多信用中介提高了审核门槛,因此预计不良率上升幅度可控。在未来,此类机构一方面在拓展客源的同时要加强信贷投放资质审核,另一方面对于已经出现的不良资产,可以采取差异化催收、不良资产证券化等方式减小损失。

编辑/范辉