上市券商的融资路径正在发生变化。

3月19日,浙商证券公告,经过公司股东大会审议通过的定增相关议案因有效期届满而自动失效。

这并非孤例。其他5家已经在2023年公布定增计划的券商,同样处于相关定增决议即将到期的境地,年内会否有券商定增落地仍未可知。

相比之下,券商发债融资活动显得颇为活跃。

根据Wind统计数据,截至3月20日,今年以来,共有50家券商在境内发行了债券,总规模达2300亿元以上。同时,年内至少有11家上市券商获批债券发行注册申请,拟发行规模合计超过1900亿元。

事实上,2023年以来,证监会已多次就严格监管再融资表态。

于3月15日出台的《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》提到,将“督促行业机构合规稳健经营,审慎开展高资本消耗型业务,合理确定融资规模和时机,严格规范资金用途,提升资金使用效率。”

定增趋缓

券商定增项目在2022年就已显现出低迷态势,自2023年以来更是几乎陷入了停滞。

3月19日,浙商证券公告,公司于2023年3月17日召开了2023年第一次临时股东大会,审议通过了《关于公司向特定对象发行股票预案(修订稿)的议案》等拟向特定对象发行股票的相关议案,本次向特定对象发行股票的决议自股东大会审议通过之日起12个月内有效。截至3月19日,本次向特定对象发行股票决议有效期届满自动失效,该事项不会对公司的正常经营活动造成重大影响。

21世纪经济报道记者注意到,按此前惯例来看,经上市公司股东大会审议通过的非公开发行股票议案,如果在到期前尚未有实质性进展,但定增工作仍在进行之中,那么上市公司通常会召开董事会审议延长相关决议有效期,以保证定增工作的延续性和有效性。

而浙商证券此番公告意味着,其定增计划或将搁置。

接下来,这类案例有可能会增加。

根据Wind统计数据,2023年,在A股市场上,共有中原证券、国联证券、中泰证券、南京证券、浙商证券、天风证券以及券商概念股锦龙股份7家公司公告了定增预案。其中,截至2024年3月20日,中原证券已停止实施定增事项,浙商证券定增议案有效期届满,其他5家券商的定增事项仍停留在“股东大会通过”这一阶段。

其中,国联证券、南京证券分别在去年修改了定增方案;于2022年底披露定增预案的财达证券同样修改了定增方案。

彼时,有业内人士表示,监管方面希望券商更加聚焦主业,将募集资金集中用于服务实体经济的项目。因此,募资投向不够明确或是超出服务实体经济范畴太多的,都需要作出调整。

2023年,在A股上市券商中,仅有国海证券实施了定增发行。该券商非公开发行股票申请于2022年11月18日获批,定增发行日则为2023年10月19日;预计募资总额85.00亿元;实际募资总额为31.92亿元。

此外,2023年以来,证券行业无新增配股融资案例。

值得一提的是,2023年以来,针对上市券商再融资的监管趋于严格。

去年1月初,关于上市券商再融资,证监会表态:“我们一直倡导证券公司自身必须聚焦主责主业,树牢合规风控意识,坚持稳健经营,走资本节约型、高质量发展的新路,发挥好资本市场‘看门人’作用。”

去年8月27日,证监会对统筹一二级市场平衡,优化IPO、再融资监管作出安排,其中一项措施为:对于金融行业上市公司或者其他行业大市值上市公司的大额再融资,实施预沟通机制,关注融资必要性和发行时机。

南开大学金融发展研究院院长田利辉向21世纪经济报道记者指出,收紧券商股权再融资与再融资阶段性收紧的工作要求相一致。

他认为,作为市场主体机构,券商需要率先响应和践行监管的工作导向。同时,收紧券商股权再融资,也有助于券商自身风险防控和内涵式高质量发展,防止券商规模扩张和过度投资问题,促使券商更加注重自身业务的发展和盈利能力的提升,推动行业向高质量发展。

密集发债

在定增、配股等渠道受到约束的背景下,券商将发债成为满足资金需求的主要渠道。

3月20日,东方证券公告,中国证监会同意公司向专业投资者公开发行面值总额不超过200亿元次级公司债券的注册申请。该批复自同意注册之日起 24 个月内有效,公司在注册有效期内可以分期发行次级公司债券。

同日,华泰证券亦公告,公司向专业投资者公开发行面值总额不超过200亿元公司债券的注册申请获得监管批准。

不只是这两家券商,据21世纪经济报道记者统计,2024年以来,至少还有中信建投、南京证券、国泰君安、海通证券、申万宏源、国金证券、中国银河等9家券商的发债申请获得监管批准。加上刚刚公告的华泰证券、东方证券,这11家券商拟发债规模合计为不超过1960亿元。

实际上,券商发债提速的现象在2023年已有显现。Wind统计数据显示,2023年73家券商共发行境内债券787只,规模超1.5万亿元,同比增长了约33.70%。

今年内,券商已发行的债券规模合计接近2400亿元。

具体来看,根据Wind统计数据,截至3月20日,今年以来,50家券商一共发行了131只境内债券,合计发行规模为2393.57亿元;海通证券、天风证券各发了1只境外债券,国泰君安证券发了3只境外债券,合计规模为9.33亿美元。

相较之下,去年同期,51家券商一共发行了159只境内债券,合计发行规模为2930.00亿元;中信证券、国泰君安证券、天风证券分别发了1只境外债券,合计规模为2.77亿美元。

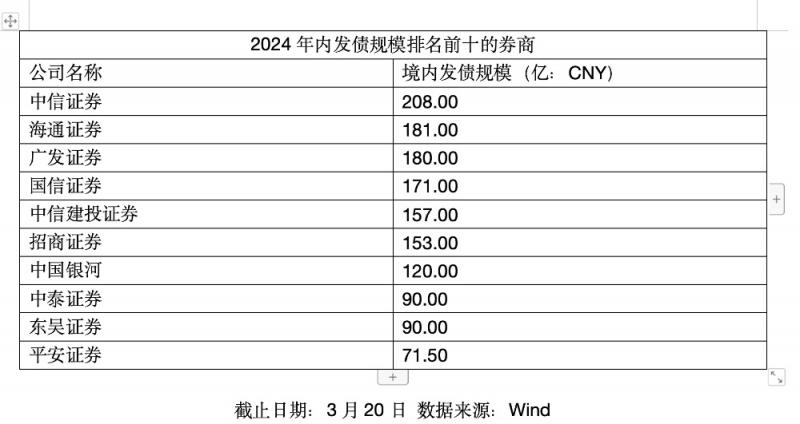

截至3月20日,今年境内发债规模排名前三的券商分别是中信证券、海通证券和广发证券,这3家券商的发债规模分别为208亿元、181亿元、180亿元。紧随其后的国信证券、中信建投证券、招商证券分别发行了171亿元、157亿元、153亿元的债券。

值得关注的是,从融资利率方面,今年内券商发债融资成本较上年明显降低。

Wind统计数据显示,今年内发行的103只证券公司债票面利率区间在2.12%—5.6%,均值是2.777%。而2023年发行的证券公司债票面利率均值为3.143%。

在田利辉看来,对于上市券商而言,债券融资的优势主要是资金成本相对银行贷款较低、发行灵活性较高和不会稀释现有股东的权益。发债融资的劣势是增加公司的负债,提升财务风险。

对比来看,股权再融资的优势是无固定支付压力,资金使用上灵活性更大;增加公司的股本,提升公司的资本实力和抗风险能力;降低财务杠杆,优化财务结构,提升公司的稳健性。股权再融资的劣势是稀释现有股东的权益,释放负面信号降低每股价值和价格,审批耗时较长且存在一定的不确定性。

借新还旧

从募集资金用途来看,多家券商计划将债券募集资金用于偿还“旧债”,

如3月18日,长江证券发布了一期永续次级债券的募集说明书。长江证券称,该期债券募集资金扣除发行费用后,将用于偿还公司“21长江01”债券。因21长江01兑付时间早于本期债券募集资金到账时间,公司以自有资金偿还21长江01本金,待本期债券发行完毕、募集资金到账后,以募集资金置换已使用自有资金。

3月14日,国元证券发布2024年面向专业投资者公开发行公司债券(第一期)募集说明书。据悉,本期债券发行规模为不超过人民币 15 亿元(含 15 亿元),本期债券募集资金扣除发行费用后,拟用于全部偿还国元证券债务。国元证券拟使用募集资金偿还的一年内到期债务为“21国元01”。

此外,债券募集资金还将用于补充券商的运营资金。

在申万宏源证券3月7日发布的一期公司债券募集说明书中,该券商提到:本期债券的募集资金在扣除发行费用后,拟全部用于补充公司营运资金和偿还到期债务。

需要提及的是,截至3月20日,多家券商年内待偿债规模超过400亿元。

Wind统计数据显示,截至3月20日,74家券商境内存债规模合计为2.68万亿元。

其中,中信证券有16只债券在2024年内到期,债务余额合计为527亿元;广发证券有15只债券在今年内到期,债务余额合计为519亿元;华泰证券有15只债券在今年内到期,债务余额合计为424亿元。

整体上,根据Wind统计数据,今年4月1日—12月31日,证券公司公司债加上短期融资券,总偿还量为7957.56亿元。

对此,田利辉分析,鉴于市场的变化,券商需要资金扩大业务规模、优化资本结构或补充流动性。然而,股权再融资出现阶段性监管收紧,导致券商本阶段发债募资需求旺盛。

编辑/樊宏伟