存储在半导体行业中标准化程度更高,周期性波动也更明显。2021年末以来,全球半导体行业周期下行,以智能手机、PC、服务器等为代表的存储市场需求持续萎缩,存储器出货量和价格大幅下滑,国内外存储企业业绩普遍承压。

据Gartner数据,2023年全球存储器市场规模下降37%,是半导体市场中降幅最大的细分领域。但随着三星存储、海力士、美光等国际大厂的减产、削减资本开支等策略逐渐显效,存储行业在2023年底开始走出下行周期,部分公司2023年四季度业绩出现回升拐点。

存储公司2023年业绩承压

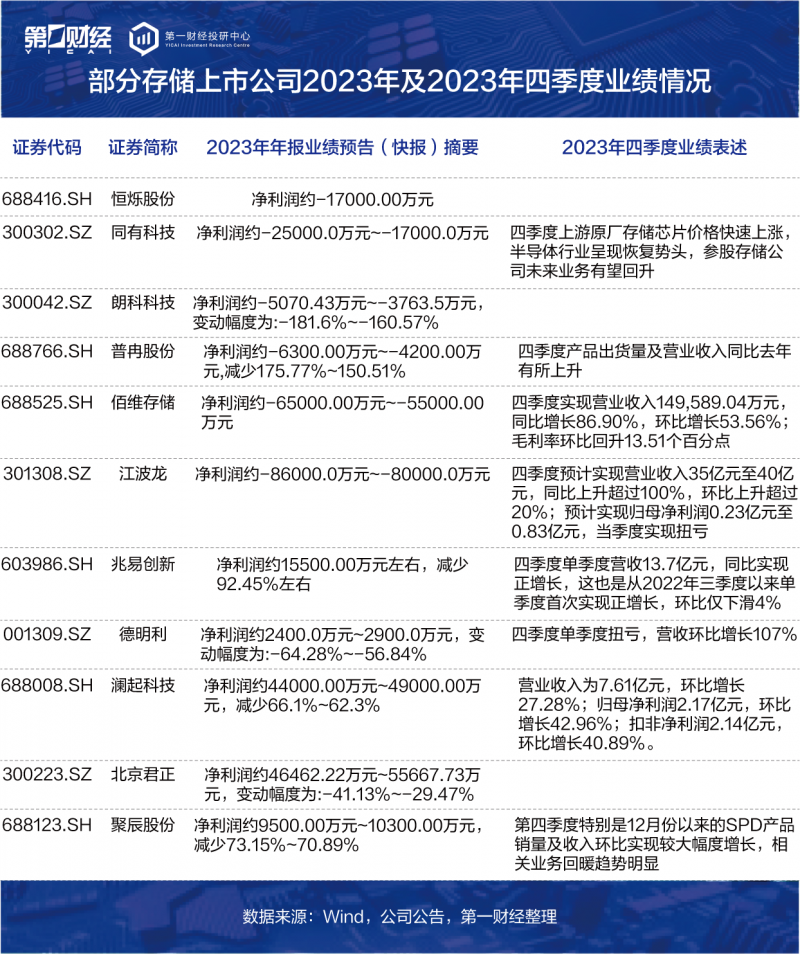

上市公司2023年业绩预告、业绩快报正陆续披露。从目前已披露业绩预告(快报)的A股存储上市公司看,2023年净利润均亏损或下滑,但部分公司在第四季度出现了业绩拐点。

国内存储龙头兆易创新(603986.SH)公告称,预计2023年归母净利润为1.55亿元左右,同比下降约92.45%;预计扣非净利润为2200万元左右,同比减少约18.88亿元左右,降幅约98.85%。

四季度是存储业传统淡季,但兆易创新在2023年第四季度单季度实现了营收同比正增长,环比仅小幅下滑约4%。“NOR、DRAM、NAND、MCU和传感器均出现企稳情况。DRAM和SLCNAND在四季度出现价格小幅回暖,DRAM价格有约10%提升。展望2024年,主流存储价格将延续上涨走势,带动利基存储价格上涨,公司DRAM和NAND价格将持续回升。”兆易创新投资者交流纪要称。

DDR5内存接口芯片全球龙头澜起科技(688008.SH)近日发布业绩快报称,2023年公司营业收入为22.86亿元,较上年同期下降37.76%,归母净利润为4.51亿元,较上年同期下降65.30%。“2023年,受全球服务器及计算机行业需求下滑导致的客户去库存影响,公司DDR4内存接口芯片与津逮®CPU出货量较上年同期明显减少。”

不过在2023年四季度,澜起科技内存接口芯片整体需求基本稳定,DDR5渗透率进一步提升,带动DDR5内存接口芯片(特别是第二子代产品)出货量持续增加,同时也推动DDR5内存模组配套芯片(特别是SPD芯片)出货量增加。澜起科技投资者纪要显示,2023年第四季度,公司DDR5第二子代RCD芯片出货量较第三季度有所提升。

江波龙(301308.SZ)预计2023年归母净利润亏损8.0亿-8.6亿元,扣非净利润亏损8.6亿-9.2亿元。但四季度单季,江波龙预计实现归母净利润0.23亿-0.83亿元,实现营业收入35亿元至40亿元,同比上升超100%,环比增长超20%。

聚辰股份(688123.SH)也有类似情况。2023年,聚辰股份营业收入下滑28.17%,归母净利润和扣非净利润均下滑超七成。其业绩快报显示,个人电脑及服务器市场需求的疲软,使得全球主要内存模组厂商通过暂停采购和削减产能等方式减轻库存压力,导致报告期内公司SPD产品的销量及收入较上年同期出现较大幅度下滑,成为影响公司业绩下滑的主要因素。随着下游内存模组厂商库存水位的逐步改善,以及DDR5内存模组的渗透率持续提升,公司第四季度特别是12月份以来的SPD产品销量及收入环比实现较大幅度增长,相关业务回暖趋势明显。

佰维存储(688525.SH)的业绩更惨淡:2023年实现营业收入36.18亿元,同比增长21.19%;归母净利润亏损5.88亿元,同比下降925.67%;扣非净利润亏损6.05亿元,同比下降1019.27%。但其表示,2023年第四季度实现营业收入14.96亿元,同比增长86.90%,环比增长53.56%,公司在手订单充足,大客户持续开拓,预计2024年一季度营收及毛利率环比进一步增长,经营情况持续向好。

普冉股份(688766.SH)2023年业绩亏损,但表示在四季度产品出货量及营业收入同比去年有所上升。

汽车存储领域的北京君正(300223.SZ)业绩下滑幅度相对较小,2023年归母净利润预计同比下降41.13%-29.47%,扣非净利润预计同比下降43.34%-31.02%。去年四季度,北京君正未见明显复苏,其表示,汽车和工业2023年各季度基本是市场底部波动的情况,目前景气度还没有看到明显变化,预计2024年年中会开始看到市场的恢复。

需求改善存储业逐步回暖

由于周期下行、需求疲软、库存高企,存储器价格此前大幅下降,这也是造成存储企业2023年整体业绩下滑的主因,如恒烁股份(688416.SH)2023年产品出货量同比增加,但因主营产品销售价格同比大幅下降,导致营业收入和毛利率水平下滑明显。

2022年底,包括铠侠和美光在内的存储器厂商宣布拟大幅降低产能,2023年存储器价格逐渐企稳。至2023年三季度末,国际存储原厂的减产、削减资本开支等措施成效开始显现,同时由于单位成本下降,刺激了更多终端消费需求,特别是手机、个人电脑等主要存储应用市场的逐步回暖,存储行业开始走出下行周期,市场需求有所复苏,主流存储器价格持续上涨。

据TrendForce集邦咨询数据,DRAM产品合约价自2021年第四季开始下跌,连跌八季,至2023年第四季起涨。NANDFlash方面,合约价自2022年第三季开始下跌,连跌四季,至2023年第三季起涨。

TechInsights数据显示,截至2024年2月16日的一周,DRAM销售额同比增长79%,13周移动平均线较去年同期飙升79%。

A股某存储上市公司内部人士也告诉第一财经,“最近大容量存储器的确在涨价,小容量存储器也止跌了。手机里的物料涨价最多。”

业界对2024年的存储业复苏颇具信心。Gartner此前预测,存储芯片需求在2024年将强劲复苏,营收预估将暴增66.3%,增速位列半导体各细分领域第一名,存储行业有望迎来新一轮景气度周期。

中国台湾地区DRAM企业南亚科也表示,DRAM市场因AI需求、高端HBM需求、DDR4转换DDR5的影响,需求逐季改善,2023年第四季度价格已确认开始反弹,2024年有望持续呈现逐步上涨趋势。

TrendForce集邦咨询预计,2024年一季度,DRAM合约价季涨幅约13%~18%;NANDFlash则是18%~23%。

当下,AI成为确定性机会,大模型带来AI应用兴起,算力和存储需求爆发。据美光测算,AI服务器中DRAM/NAND用量分别为传统服务器的8倍/3倍。

同时,随着AI应用兴起,AIPC和AI手机对存储的速度要求高,PC、服务器接口向DDR5、LPDDR5转变。DDR5、LPDDR5每Gb价格比DDR4和LPDDR4更高,目前行业主流观点认为,DDR5下游渗透率将在今年年中超过50%,下半年将进一步提升。澜起科技预计2024年DDR5第二子代RCD芯片的需求将超过第一子代RCD芯片。聚辰股份作为其合作方也有望受益。(冯丽君)

编辑/田野