伴随基金2023年四季报披露完毕,基金管理人最新规模出炉。

在2023年“债牛股熊”行情中,债券基金规模一口气激增超万亿元,总规模达到8.8万亿元,创下历史新高;股市震荡之下,股票ETF等指数型基金“越跌越买”,同期规模激增4174亿元。不过,主动权益类基金受挫于行情不佳、部分资金赎回等因素,规模大幅萎缩。

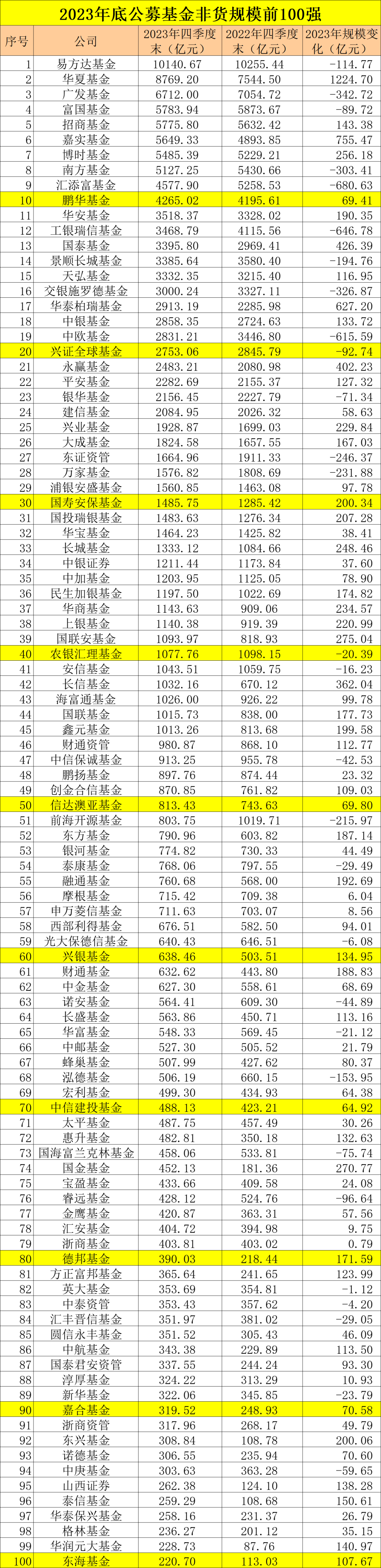

各类基金产品规模的此消彼长,导致公募基金规模排名大洗牌。逆市中,部分基金公司凭借丰富ETF产品线、较强的固收投资能力、量化等特色业务发展等,获得规模稳健增长,华夏基金2023年非货规模增长超千亿元,嘉实、华泰柏瑞增长超500亿元,也有部分主动权益类基金占比较高的公募基金公司,去年规模缩水超600亿元。

债基2023年规模增长超万亿元

天相投顾统计数据,截至2023年12月底,全部公募基金管理人旗下11001只基金及含513只未披露2023年四季报的基金,合计总规模为27.31万亿元,比2022年底的25.75万亿元增加了15626.62亿元,增长比例为6.07%。

从各类型基金看,在2023年“债牛股熊”市场行情中,积极投资股票基金、混合基金、FOF规模出现缩水,而债券型、货币基金、纯指数股票基金、QDII等基金成为规模增长的主力军。

具体来看,债券型基金规模增长最为明显,2023年规模增长超过万亿元,达到1.35万元,也让债基总规模达到8.8万亿元,创下历史新高。

在权益基金细分分类中,指数型基金规模增长明显,其中纯指数股票基金规模激增4174.91亿元,总规模超过2万亿元关口,达到2.06万亿元,说明以股票ETF为代表的指数基金是“越跌越买”的状态。增强指数股票基金在2023年规模增长也接近210亿元,增幅达到12.05%。

除了上述基金外,海外投资基金2023年规模新增838.37亿元,商品基金新增129.51亿元,其他基金也获得241.08亿元的规模增长,这三类基金2023年增幅均超过25%。

公募产品大类中,主动权益类基金缩水明显。在持股市值萎缩和部分资金赎回压力下,混合型基金规模出现了明显缩水。数据显示,2023年,混合型基金规模萎缩超万亿元,达到10617.36亿元,积极投资股票基金同期萎缩超877.59亿元。此外,公募FOF规模缩水超365亿元,比例达到19.21%。

从单家基金公司来看,去年底全口径公募基金规模超1万亿元的基金公司达到5家,其中规模最高的为1.68万亿元。

“前十大”基金公司占据了全市场差不多四成的市场份额。数据显示,截至2023年四季度末,规模前十大管理人规模合计10.82万亿元,全市场基金管理人规模合计27.31万亿元,规模前十大管理人规模占比39.62%,基金行业“头部效应”仍较为明显。

基金管理人规模大洗牌

2023年指数基金、债券基金等大发展,主动权益类基金规模缩水,公募基金管理人的规模变化也出现大洗牌:有的基金公司出现数百亿元规模的缩水,也有基金公司规模千亿级增长。

2023年四季度末,易方达基金非货规模达到10140.67亿元,仍是全市场唯一一家规模超万亿元的基金公司。不过,2023年易方达非货规模整体减少114.77亿元。

受益于股票ETF规模的大幅攀升,华夏基金非货规模达到8769.2亿元,2023年全年非货规模更是增长超1200亿元,达到1224.7亿元,是2023年非货管理规模增长最多的基金公司。

位居第三的广发基金非货规模超过6000亿元,达到6712亿元,同样位居市场前列。

富国基金、招商基金、嘉实基金、博时基金、南方基金管理规模也都站上5000亿元;汇添富、鹏华基金都超过了4000亿元,跻身前十强。

从规模增长榜单看,华夏基金2023年非货规模增长最多;嘉实基金以755.47亿元的规模增长位居第二;同样受益于指数基金的贡献,华泰柏瑞、国泰基金同期规模增长也分别达到627.2亿元、426.39亿元,位居市场前列。固定收益实力较强的永赢基金、长信基金也表现较好,2023年规模增长较多。

从规模萎缩角度看,部分主动权益类基金占比较高的基金公司,则在2023年规模萎缩较多,规模缩水较为严重的三家公募基金公司,规模减少超过600亿元。

据一位业内人士表示,基金行业靠天吃饭,基金管理人规模的变化与自身业务结构密切相关,2023年这样的市场格局之下,往往是固收领域能力较强、被动型业务布局早的基金公司较为受益,或者整体业务较为均衡的基金公司受到冲击较小,主动权益业务占比较高的公募公司就受到较大冲击,规模下滑明显。

整体来看,前十大基金公司因业务布局整体偏均衡,市场格局仍较为稳定,整体名次变化并不大,只有少数基金公司名次抬升明显。“前20”强中,嘉实基金、华安基金、国泰基金、华泰柏瑞基金等因规模增长,名次有所提升。

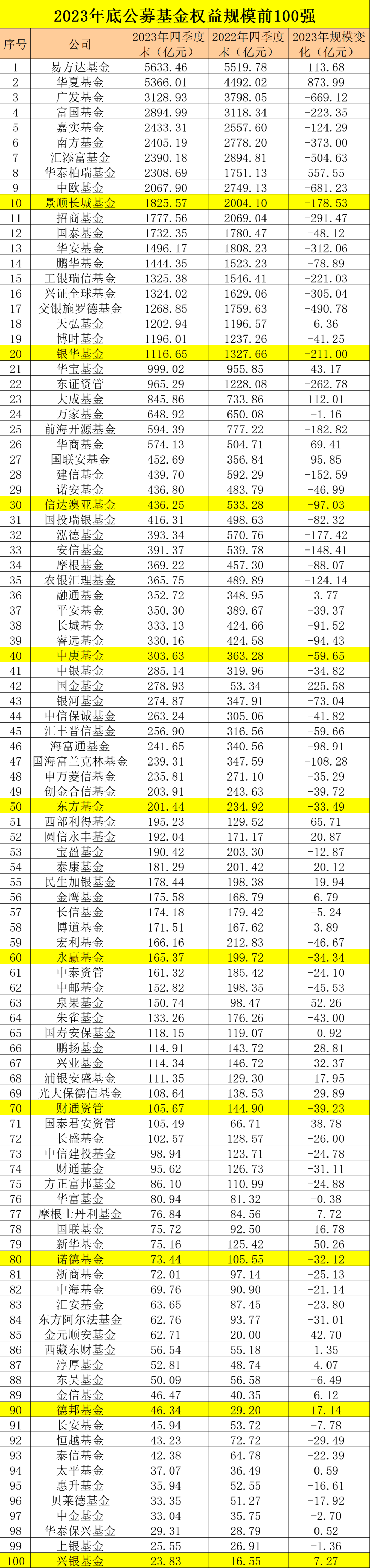

华夏、嘉实、华泰柏瑞等权益规模逆市增长

体现公募基金核心竞争力的权益基金规模,备受市场关注。此次2023年公募基金四季报披露,正展露出在震荡大跌环境下基金公司权益规模增减的“肌肉秀”。

按照权益类基金统计口径,易方达基金以5633.46亿元位居该类产品规模冠军;在指数基金的逆市规模增长贡献下,华夏基金以5366.01亿元位居其次,新增规模873.99亿元。

广发基金则以3128.93亿元位居第三,富国基金规模则以2894.99亿元紧随其后。嘉实基金、南方基金、汇添富、华泰柏瑞、中欧基金等多家基金管理人,权益类基金规模超2000亿元,位居市场第二梯队。

从规模增长情况看,除了华夏基金新增规模较多外,华泰柏瑞基金新增规模也有557.55亿元,位居次席。国金基金、易方达基金、大成基金权益类基金规模新增也超100亿元;此外,国联安、华商、西部利得、泉果基金等也有超50亿元增长,这在2023年权益类市场低迷时期实属不易,其中有些是主动权益基金经理具备感召力,有些量化投资做出特色,有些是受益于ETF发展,引发资金追捧。

不过,部分主动权益类基金规模较大,且指数产品布局较少的公募,在权益类基金规模上则萎缩较多,最多萎缩规模超过680亿元。

一定程度能反映基金公司市场影响力的主动权益类基金规模排名上,天相投顾数据显示,含估算规模以及QDII基金,截至去年四季度末,易方达基金旗下管理的主动权益基金规模达到3017.18亿元,是目前唯一一家主动权益基金规模超过3000亿元的基金公司。

广发基金、中欧基金以2212.93亿元、2047.44亿元的规模紧随其后,此外,富国、景顺长城、汇添富、华夏、嘉实、兴证全球等规模也较高。

谈及基金公司2023年的权益基金规模变化,一位基金公司人士称,今年股票市场调整幅度不小,含权资产规模压力都很大,权益规模增长的公司主要是业务结构上偏向ETF的基金公司,若主动权益类业务占比较高就受到冲击。

上述人士认为,基金公司的规模增减情况也可以反映出不同基金公司的资源禀赋,相对来说头部基金公司的比拼更为激烈,不允许在某个单项业务上存在明显短板,而中小型基金公司或在某一领域做出优势,一旦“风口”来到就可以获得明显的规模增长。

编辑/范辉