过去一周,美国大型金融机构陆续公布2023年四季度业绩。总体看,多家银行机构盈利不及预期,甚至出现大幅度下滑。而更受市场关注的科技板块的财报,则将在本周陆续亮相。美股本轮科技牛市能否延续,则取决于大型科技企业能否交出令人信服的业绩。

华尔街大行业绩不达预期

高盛和摩根士丹利两家大行在上周先后公布业绩。

其中,高盛的业绩出现大幅增长。数据显示,高盛2023年四季度营收为113.2亿美元,同比增长7%,好于市场预期;净利润为20.08亿美元,同比激增51%。但高盛净利润大幅增加,主要原因为出售一项金融管理业务带来的收益提振,高盛的资产和财富部门实现了两年来最高的季度营收。但高盛的固定收益交易业绩和投行费用均低于市场预期。

摩根士丹利2023年四季度净营收为129亿美元,同比小幅上涨1%;净利润约为15亿美元,较上年同期的22亿美元下滑近32%。

和此前公布季报的金融机构一样,两家大行同样向美国联邦存款保险公司(FDIC)缴纳了不菲的特别评估费用。其中高盛缴纳了5.29亿美元,摩根士丹利缴纳了2.86亿美元。

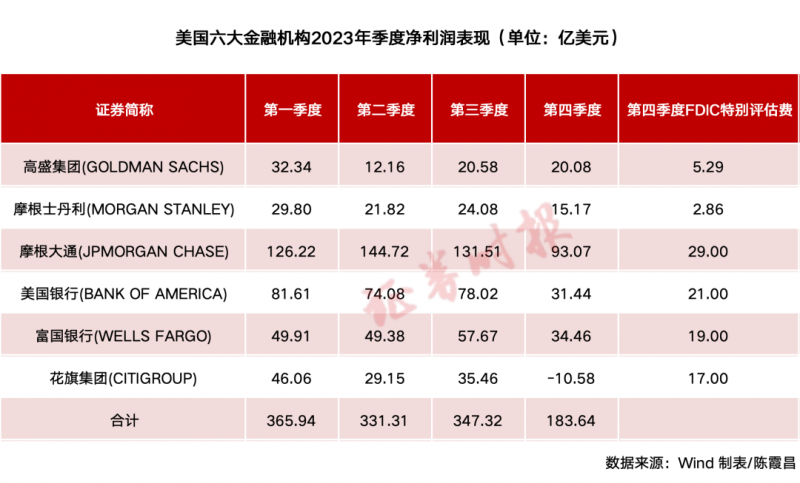

记者统计后发现,美国六大金融机构2023年四季度总盈利规模为183.64亿美元,不仅大幅低于前三季度单季盈利,相比2022年四季度的270.79亿美元,同样大幅下降32%。

值得关注的是,金融机构2023年第四季度利润逊于预期,支付给FDIC的特别评估费用是其中一个重要原因。

2023年初,FDIC花费了大约230亿美元来应付硅谷银行和签名银行倒闭危机。随后,FDIC于2023年5月实施了一项特别评估,以弥补两家美国银行关闭后因保护未投保储户而造成的存款保险基金(DIF)损失。据了解,存款保险基金补充方案采取差异化、分阶段征收方式。FDIC拟向资产规模高于50亿美元的银行机构(约113家)收取约160亿美元的“特殊费用”,每家银行缴纳数额视2022年底银行持有的未保险存款金额而定,年化利率为0.125%。

总体而言,资产规模高于500亿美元的银行机构未保险存款规模较大,从FDIC保护中受益更多,将承担缴款总额的95%。缴纳期限从2024年6月起分8个季度完成,即两年分期支付。费用征收的时间与额度将根据存款保险基金估计损失的变化动态调整。

对于主要银行机构的业绩表现,安信国际分析师黄焯伟认为,财报显现经济隐忧。黄焯伟认为,今年降息预期可能会对银行业绩产生影响。进入降息周期后,对银行存款成本压力下降,但对净利息收入并非完全利好,此外还要看贷款额的走势。虽然大银行管理层们表示暂时对2024年经济预测不变,软着陆的预期仍是主调。消费者活动仍然活跃、仍在花钱。但他们对失业率的预期为5%—5.5%,高于美联储的预期,消费结构的确在向餐饮出游转变,而不是在零售商品上。此外,从信贷成本看,银行的信贷成本都在上升,其中净冲销(NCO)同比大幅提升70%—144%,环比升幅亦高达22%—47%,反映信贷质量下降,尤其在商业地产。虽然净冲销比率仍然低于疫前水平,但按季恶化,这反映真实经济状况的隐忧逐步浮现。

对于二级市场走势,黄焯伟预期美国银行业板块走势短期会弱于标普500指数。

科技板块业绩受关注

在大型金融机构陆续公布业绩后,美股本周财报开始进入高峰期,其中包括特斯拉和英特尔等大型科技企业。其中,特斯拉将于美东时间本周三盘后公布2023年四季度业绩,英特尔将于美东时间本周四盘后公布业绩。

美国银行统计数据显示,截至2023年年底,美股科技板块整体的预期市盈率为27倍,在所有标普500指数板块中排名第二,仅次于房地产板块(39倍)。标普500指数整体市盈率则为19.8倍。美国银行认为,科技板块估值高企,除了股价受追捧外,该板块整体利润大幅下降,也导致了整体估值的上升。

由于全部的科技类型的成份股占标普500指数市值的28%以上,“科技七巨头”(Magnificent Seven)等重磅科技公司公布的财报,将对该指数的整体走势产生巨大影响。

FactSet分析师约翰·巴特斯(John Butters)在近期发布的一份报告中强调,标普500指数成份公司对2023年第四季度业绩的负面预期略高于最近5年和10年的平均水平,111家成份公司对即将到来的业绩发出了警告。按行业来看这些警告时,科技行业尤为突出。

FactSet统计数据显示,已经有25家科技类型的公司发出警告,称去年第四季盈利数据将低于预期。总体而言,该行业共有64家标普500指数成份股公司。但所有这些股票,尤其是标普500指数中的科技类型成份股,都是纳斯达克指数的成份股。而纳斯达克指数堪称投资者情绪的风向标,以及衡量全球投资者风险偏好的重要指标。

过去一年,全球投资者们对人工智能(AI)的极度乐观情绪可谓全面压倒了对2023年美联储加息影响的担忧,全球企业纷纷布局生成式AI大趋势刺激下,投资者们对科技行业抱有很高的期望值,这股AI热潮直接推动了美股七大科技巨头2023年全年累计高达三位数的涨幅。

因此,科技企业的季报,将决定美国本轮行情能走多远。(陈霞昌)

编辑/田野