自2021年起,长生人寿70%股权在上海联合产权交易所挂牌转让。此后,因存在影响交易的事项,该笔股权转让项目曾出现多次中止。受股权转让的影响,长生人寿已经连续第三个季度被评为C类,为偿付能力不达标险企之一。

根据公司最新一期的偿付能力报告显示,长生人寿2023年第二季度风险综合评级结果为C,公司称原因是“目前正处于股权转让阶段,受此消息的影响,公司从机构到总部层面的员工稳定性均出现了不同程度的波动,员工稳定性下降对公司运营也造成了的一定影响,从而部分操作风险指标有所下降,最终触发风险综合评级下降。”

近日,有知情人士对《每日经济新闻》记者称,目前长生人寿的股权转让处于中止状态。对于公司偿付能力降低是否有进一步的应对举措,该公司对于记者提问未予回应。未来,其面临的偿付能力问题和持续亏损如何化解值得关注。

长城资管股权转让仍待定

长生人寿前身名为广电日生人寿保险有限公司,成立于2003年9月,是中国首家获准开业的中日合资寿险公司。

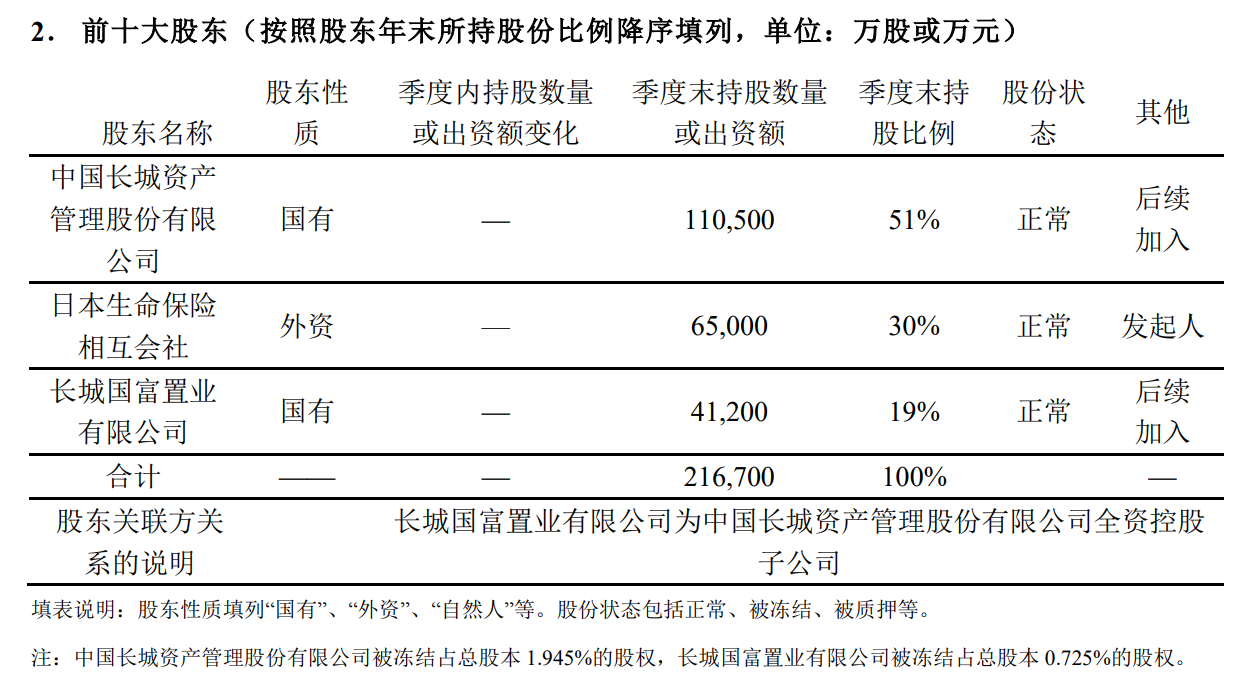

2009年9月,公司中方股东由上海广电(集团)有限公司变更为中国长城资产管理股份有限公司(以下简称“长城资管”),2015年7月,长城资管与其全资子公司长城国富置业有限公司(以下简称“长城国富”)共同增资8.67亿元,实现对公司70%控股与主导经营。目前,长生人寿注册资本金21.67亿元,长城资管持股51%,日本生命持股30%,长城国富持股19%。

长生人寿股权结构和股东情况 图片来源:公司偿付能力报告

长城资管是四家国有金融资产管理公司(AMC)之一。根据长城资产官网介绍,旗下拥有长城华西银行、长城国瑞证券、长生人寿保险、长城新盛信托、长城金融租赁、长城投资基金、长城国际控股、长城国富置业等8家控股公司。

2021年4月,上海联合产权交易所官网显示,长生人寿70%股权将被转让,转让方为占股51%的长城资管、占股19%的长城国富,转让完成后,长城资管将完全退出长生人寿。截至目前,这一股权转让项目尚未迎来接盘方。

图片来源:上海联合产权交易所

根据上海联合产权交易所信息,长生人寿70%股权转让项目此前因各种原因被多次中止。2021年9月18日,意向受让方资质审查过程中出现影响产权交易的事项;2023年2月15日,股权转让中止则是因部分股权已被法院冻结;最近一次中止时间是2023年7月10日,鉴于存在影响产权交易的事项,根据相关规定,中止长生人寿70%股权项目。

偿付能力充足率接近监管红线

长生人寿成立已有20年,中方股东实力雄厚,外方股东日本生命保险相互会社是全球知名寿险公司,不过,公司经营仍未进入盈利稳定期。

财务数据显示,2013年-2022年,公司净利润分别为-0.90亿元、-0.34亿元、-0.56亿元、0.02亿元、-1.34亿元、-2.60亿元、-1.66亿元、-0.45亿元、0.15亿元、-1.58亿元。十年间,长生人寿仅在2016年、2021年实现微薄盈利。

根据公司最新偿付能力报告,2023年前三季度,长生人寿实现保险业务收入25.85亿元,同比增长1.4%;净亏损1.14亿元,去年同期为亏损4835万元。2023年第三季度末,长生人寿的核心偿付能力充足率86%,综合偿付能力充足率105.4%,分别较上一季度下滑5.3个百分点、5.2个百分点。

长生人寿在报告中称,偿付能力有所降低是受多个因素综合影响。资产端方面,受3季度产品切换影响,新业务销量有所下降,费差损增加。资产端方面,受到权益市场波动的影响,投资收益不及预期。受两方面的影响,本季度财务亏损较多,从而影响了实际资本。同时,监管部门发布的《关于优化保险公司偿付能力监管标准的通知》降低了公司最低资本要求。

公司在报告中称,将从资产和负债两端入手提升偿付能力。“资产端方面,公司将会在4季度积极推进3.0%定价利率产品的销售,进而减少负债端对于偿付能力的占用。资产端方面,公司会增配长期利率债,加快推进风险资产的处置,提升偿付能力充足率。”

自2022年第四季度起,长生人寿风险综合评级结果由此前的B类下降为C类,此后,2023年一、二季度的风险综合评级结果均为C类。公司在最新偿付能报告中提及整改措施称,“已制定相关计划合理配置资源,提升团队专业性,突出价值导向,督促总分落实部门及岗位职责,强化正向激励,促进发展与风控管理,提升专业队伍的稳定性……公司也加强了运营管理,提升保全、理赔时效,降低客户投诉等,以期尽早提升风险综合评级等级。”

长生人寿还称,2023年2季度末,公司在员工留存、业务品质、保全时效以及客户投诉等方面的指标均有所提升。但由于偿付能力充足率低于150%,影响了可资本化风险的得分,因此风险综合评级仍维持在C。

目前已度过集中退保期

值得一提的是,长生人寿的退保率水平一直处于行业较高水平。根据公司2023年第三季度偿付能力报告,年度综合退保率为17.34%。实际上,长生人寿最近一次退保高峰出现在2022年,公司当期退保金高达14.28亿元,较2021年的1.34亿元出现爆发式增长。

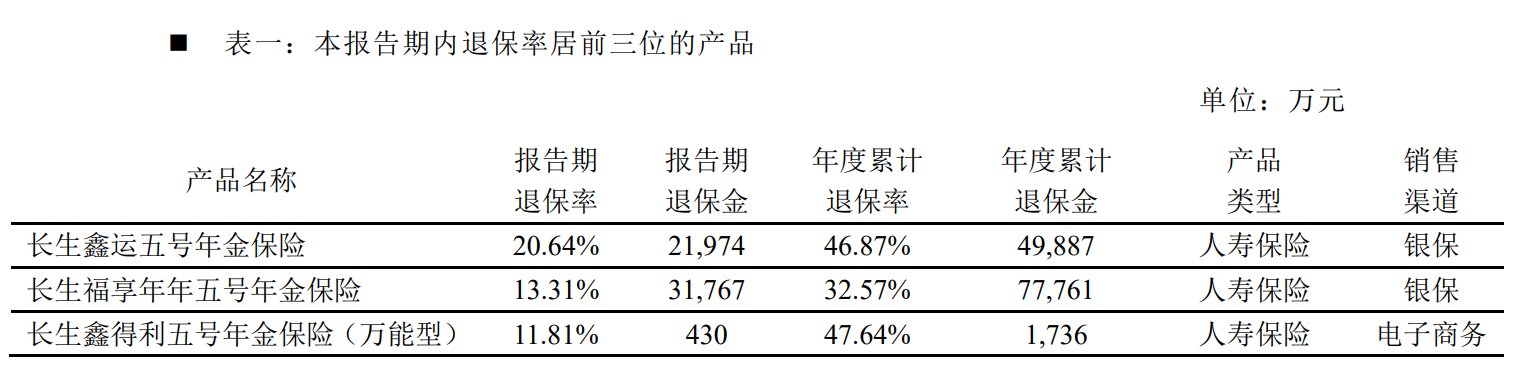

根据2022年第四季度偿付能力报告,公司年度综合退保率为22.23%。报告期退保率居前三位的产品依次为长生鑫运五号年金保险、长生福享年年五号年金保险、长生鑫得利五号年金保险(万能型),报告期退保率分别为20.64%、13.31%、11.81%。

图片来源:公司偿付能力报告

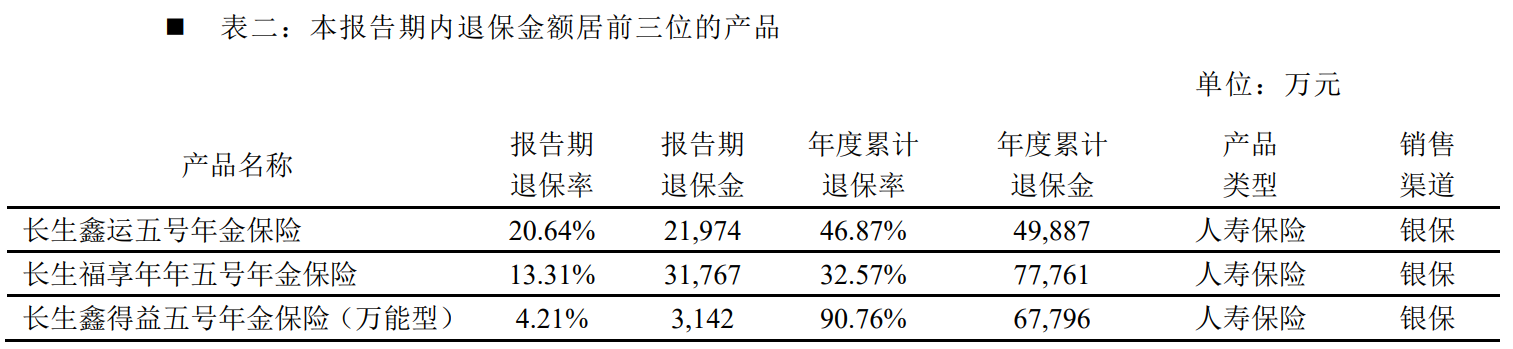

从退保金额看,报告期居前三的产品长生鑫运五号年金保险、长生福享年年五号年金保险、长生鑫得益五号年金保险(万能型),报告期退保金额分别为2.2亿元、3.18亿元、3142万元,这三款产品的销售渠道均为银保。其中,年度累计退保金最高的是长生福享年年五号年金保险,年度累计退保金为7.78亿元。

图片来源:公司偿付能力报告

《每日经济新闻》记者注意到,长生福享年年五号年金保险是长生人寿2017年、2018年的“销冠”,该款产品连续两年位列公司原保险保费收入第一名,年度实现保费收入分别为9.3亿元、10.6亿元。该产品在近两年迎来退保高峰,到了2023年,长生福享年年五号年金保险仍是年内退保金最高的产品。根据2023年第三季度偿付能力报告,长生福享年年五号年金保险累计退保金达到10.86亿元。

截至2023年第三季度,公司年度经营活动净现金流为3234万元,2023年一季度、二季度分别为净流出5.9亿元、3.87亿元。长生人寿在2023年偿付能力报告中表示,公司目前已度过集中退保期,未来不会产生大规模退保的情况,未来一年流动性风险在可控范围。

编辑/范辉