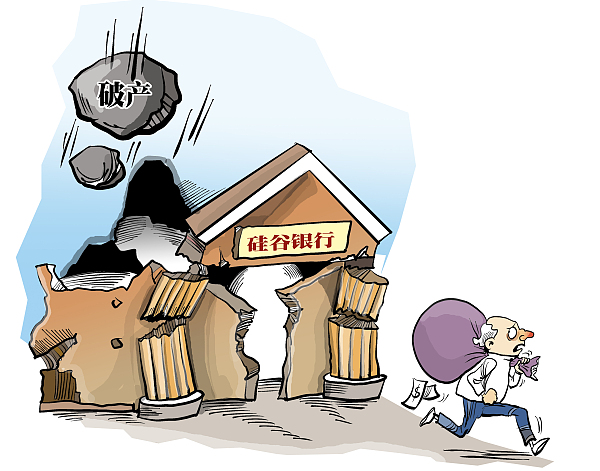

当地时间3月10日,美国排名第十八的硅谷银行宣布破产,成为2008年华盛顿互助银行倒闭案后美国史上第二大银行破产事件。有分析家们担忧,硅谷银行或重蹈雷曼覆辙,刮起新的金融危机风暴。

2008年美国雷曼兄弟破产导致华尔街金融危机,并迅速蔓延全球,不仅改变了华尔街金融版图,也引发了美元信用危机。华尔街金融危机的负面影响犹在,如今又发生硅谷银行倒闭,而且还是在疫后美国经济复苏不明朗、高通胀惯性犹在之时,再一次引起市场恐慌。敏感的美国股市率先反应,上周四当天硅谷银行周四股价暴跌超过60%,市值一日蒸发94亿美元。恐慌情绪迅速传导发酵,美国四大银行——摩根大通、花旗、富国银行和美国银行在两天内市值蒸发超过500亿美元,部分银行股价创下2001年以来历史新低。

更糟糕的是,面对硅谷银行倒闭,美联储最初反应迟钝,对硅谷银行的破产无动于衷,既没有表态发声,也没有进行救助,使得硅谷银行的破产迅速变成风险传导源。全美108家银行中有102家银行去年第四季度净息差扩大,而除了硅谷银行外,另外还有10家银行也可能陷入同样的危机。这也意味着,如果美国政府和美联储不及时出手救助,硅谷银行破产可能会引发连锁风险,新的“雷曼时刻”将要带来。

硅谷银行就像引爆华尔街金融危机的雷曼兄弟投行:一方面,硅谷银行为科创企业服务,虽然业务也是风投,但不是玩资本投机游戏的大投行;另一方面,硅谷银行规模不太大,虽然拥有超过2000亿美元资产规模,但在美国排名第18位。如果救市到位,及时止损,或可遏制风险蔓延。

讽刺的是,硅谷银行的破产,也是美联储极端的货币政策所致。为了刺激经济采取的大水漫灌政策,硅谷银行流水充裕,向大幅扩张的科创公司提供了不少贷款,而随着美国实现持续加息的货币紧缩政策,科创公司经营不善,纷纷缩小规模,收入减少,使硅谷银行流水枯竭且出现呆账。此外,美联储加息推升美元利率,导致钱贵债贱,使得投资大量债权的硅谷银行出现巨额亏损。

硅谷银行等一众金融机构成为美联储货币政策的受害者,变成一颗颗可能引爆美国乃至全球金融危机的炸弹。美联储最初迟钝的反应,以及白宫和财政部的急切表态,既凸显美国金融治理体系存在结构性问题,也释放出美国对硅谷银行重蹈雷曼覆辙的深度焦虑。

一番市场恐慌后,美国还是给出了稳定市场的救市方案。赶在亚洲市场开盘之前,美国财政部、美联储、联邦存款保险公司(FDIC)发表联合声明,宣布对硅谷银行倒闭事件采取行动。从3月13日周一开始,储户可以支取他们所有的资金,与硅谷银行破产有关的任何损失都不会由纳税人承担。对于另一家和硅谷银行类似的纽约的签字银行(Signature Bank),美国也给出了同样承诺。

这些措施暂时稳住了市场情绪,但是后续如何,尚待观察。一方面,为硅谷等一众中小银行倒闭潮“止血”,已经耗费美国大量的救市资金。虽然拜登总统、美联储承诺储户资金不会有损失,但是如果倒逼潮继续下去,所谓的救市也就成了一句空话。另一方面,硅谷银行高管亦有提前卖股套现的欺诈行为,储户发起集体诉讼,美联储将发起调查。这也暴露了金融资本大佬的贪婪和美国监管缺位的痼疾。

受硅谷银行破产的影响,美联储加息进程或受影响甚至会逆转为降息,而这也意味着,美联储或将陷入左支右绌的恶性循环。

文/宇文

图源/视觉中国

编辑/王涵