本周国际市场风云变幻,美联储主席鲍威尔国会听证会表态强硬,硅谷银行破产引发全球市场波动。

美股全线下挫,道指周跌4.44%,纳指周跌4.71%,标普500指数周跌4.55%。欧洲三大股指亦走弱,英国富时100指数周跌2.50%,德国DAX 30指数周跌0.97%,法国CAC 40指数周跌1.73%。

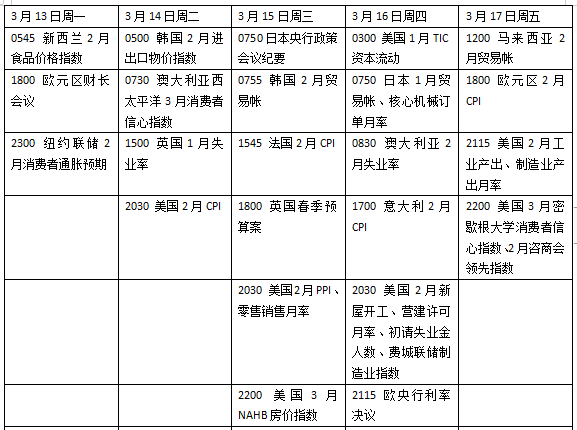

下周看点颇多,美国2月消费者物价指数(CPI)和零售销售月率表现将影响两周后的议息会议结果。欧央行本周料加息50个基点,但未来的政策路径仍然迷雾重重。英国政府将公布春季预算案,市场猜测可能会有小范围财政支持新政出台。投资者继续关注硅谷银行事件后续溢出效应的影响。

关注美国通胀

美国总统拜登本周发布2024财年财政预算案,近6.88万亿美元预算总额较当前财年的6.37万亿美元进一步上升。拜登称,将在未来十年内将联邦预算赤字削减近3万亿美元,并计划提高富人和大公司的税收。美国媒体称,预算案势将遭遇共和党人的反对,随着共和党重新占据众议院,预计大部分议程不太可能在本届国会通过。

硅谷银行破产引发了金融市场的广泛关注。当地时间3月10日,根据美国联邦存款保险公司(FDIC)发布的一份声明,美国加利福尼亚州金融保护和创新部(DFPI)宣布关闭美国硅谷银行,并任命FDIC为破产管理人。美国财政部部长耶伦在出席众议院听证会时表示,美国的银行系统“依旧坚韧”,监管机构拥有有效的工具来应对围绕硅谷银行的事态发展。

美联储主席鲍威尔在出席半年度货币政策报告听证会时表示,未来的终端利率可能高于预期,但委员会内部尚未就3月会议作出决定,这将取决于即将公布的数据表现。美国2月非农新增就业人数好于预期,但薪资增速减弱有利于减轻美联储的政策压力。

下周市场焦点无疑是2月CPI报告,随着能源价格回落,市场预期2月CPI同比增速将从此前的6.4%降至6.0%,环比增速从1月的0.5%降至0.4%,不包括能源和食品的核心CPI月率或维持在0.4%左右。如果数据意外超预期,或再次点燃外界对本月加息50个基点的担忧。

2月零售销售月率同样关键。1月消费者支出大幅反弹3%,扭转了此前连续两个月回落的趋势。市场关注反弹是否是暂时现象,利率压力下消费者维持开支动能对经济实现平稳着陆至关重要。此外2月纽约联储制造业指数、新屋开工和营建许可月率、初请失业金人数、密歇根大学消费者信心指数等指标也值得留意。

原油与黄金

本周国际油价承压走低,美联储在通胀问题上的强硬态度打压市场情绪。WTI原油近月合约周跌3.77%,报76.68美元/桶,布伦特原油近月合约周跌3.55%,报82.78美元/桶。

ActivTrades高级分析师伊万杰利斯塔(Ricardo Evangelista)表示,鲍威尔的立场非常坚定,导致市场预估终端利率也更高,可能达到6%。“因此,经济衰退的可能性有所增加,造成石油需求下降并导致油价下跌。限制交易员开始为经济收缩定价,这就是美国收紧货币政策的结果。”他写道。

StoneX发布报告称,市场对鲍威尔的言论感到震惊。不过一份强劲的就业报告显示,美国经济具有韧性,目前能够维持较高的联邦基金利率。展望未来,未来几周的石油交易可能会保持“波动”,没有明确的方向。

国际金价尾盘拉升,避险情绪助推黄金连续第二周上涨。纽约商品交易所4月交割的COMEX黄金期货价格收于1867.20美元/盎司,周涨0.65%。

黄金期货买盘主要受到硅谷银行破产对金融股冲击以及非农数据对美元和美债收益率影响有关。BullionVault研究主管阿什(Adrian Ash)表示,非农数据缓解了本月50个基点加息的预期,同时硅谷银行股价暴跌所带来的冲击很强劲,因为银行股在信贷质量和交易对手风险的担忧引领全球风险资产下跌。

Granite Shares黄金信托投资组合经理克莱尔曼(Jeff Klearman)认为,市场买入黄金是对失业率高于预期、工资通胀有所降温以及创造的就业岗位数量明显低于前几个月的反应。“这些数字虽然不能直接表明劳动力市场松动,但可能会让美联储有理由继续其小幅加息25个基点的政策,等待已经实施的加息的累积效应。”他说。

欧洲央行如何规划加息路径

欧洲央行下周将召开议息会议。由于通胀高企,目前欧央行内部鹰派的声音越来越大。上月欧洲央行会议记录显示,许多理事会成员希望加息50个基点。欧洲央行首席经济学家莱恩(Philip Lane)本周暗示,3月会议后将进一步加息,并警告称潜在的价格压力似乎很大,疫情和乌克兰局势带来的价格冲击只会缓慢地消退。

市场普遍预计,欧洲央行将在周四将利率上调50个基点,但投资者最感兴趣的是接下来政策路径,即将发布的季度经济预测和拉加德新闻发布会将因此成为焦点。

机构已经开始对欧洲央行超过4%的最终利率进行定价。野村将欧洲央行存款利率峰值将提升至4.25%,预计欧洲央行将在3月、5月和6月会议上各加息50基点,7月会议上加息25基点。随着本月核心CPI已经达到5.6%的历史新高,以及西班牙、法国和德国的整体通胀率回升,欧洲央行正在继续追赶,同时也需要保持金融稳定。

英国下周将发布失业率数据。劳动力市场一直是英国经济的亮点之一,数据显示,截至12月的三个月里,工资增长率从6.5%升至6.7%,劳动力市场的紧张性令总体通胀率仍在两位数范围内。考虑到1月份雇员的增长,本周1月份的失业率可能会降至3.6%,不过劳动力需求和工资数据的弹性将使英国央行陷入困境,虽然该行此前暗示加息周期正在接近尾声。

英国政府将发布春季预算案。过去几个月对英国经济来说是充满挑战的,OBR、国际货币基金组织和英国央行都对英国经济前景发布悲观预测。好消息是,卡塔尔世界杯带来的服务业复苏和消费需求帮助英国在去年年底避免了衰退。这也将给英国财政大臣带来更多政策空间,有机构猜测亨特将宣布企业减税,鼓励投资方面的政策以进一步支持经济,同时英国政府也将面临能源价格保障计划4月到期后的延期问题。

下周看点

(樊志菁)

编辑/田野