新华财经北京10月24日电 三季度债券市场行情波动较大,整体呈现先强后弱的局面,长债表现优于短债。10月以来,经历了季度初的显著走强后,交易盘止盈诉求增加,短期债市收益率或继续小幅反弹,但趋势性反转的风险不高。

市场人士指出,四季度基本面弱复苏和货币宽松的背景下,盘面趋势相对有利;同时,“资产荒”现象持续时间较久,仍对债市形成支撑。机构预计年底前10年国债收益率将在2.7%-2.8%中枢附近震荡。

三季度债市收益率总体下行 债牛基础牢固、后续仍有加仓机会

三季度债市“先扬后抑”,收益率总体明显下行。经历了二季度疫情冲击后,三季度国内经济在补偿性需求支持下逐渐恢复,但是复苏的力度明显弱于2020年后期。

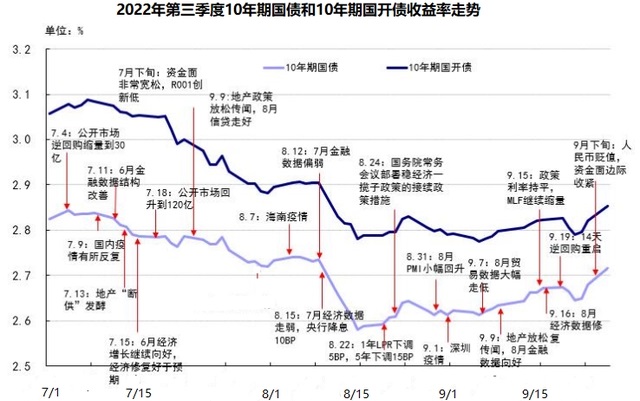

具体来看,以8月中旬公布7月经济数据以及央行下调OMO利率为分界点,三季度前期收益率以下行为主,后期则小幅上行。7月国内疫情反复,投资者对基本面预期不佳,同时资金面非常宽松,货币市场利率创年内新低,相应的10年期国债又下行到震荡区间下沿2.7%附近。

此后8月中旬公布的7月经济数据、金融数据和经济增长数据均明显低于预期,同时央行开启降息,带动10年期国债收益率快速下行,向下突破至2.6%附近,最低至2.58%,收益率曲线也从“牛陡”转向“牛平”。9月份,债市则总体以回调为主。随着国内疫情的边际好转,8月经济小幅修复,同时央行未继续降息,因此9月债市收益率小幅回调,同时季末资金面边际收紧,使得收益率季末的上行速度略快。

对于四季度的债市走势预期,广发固收观点称,中长端利率趋势上行的风险较低,仍有可能继续下行。中长端利率下行的基础逻辑,一是经历了9月下旬的快速上行之后,中长端利率基本回到或接近降息前的位置,与政策利率的利差处于今年以来的相对高位。二是流动性环境仍然合理充裕,1年期同业存单收益率在2.0%附近,隔夜利率的中枢明显低于1.5%。

该机构还指出,中长端利率将进入第三阶段下行。一是中长端利率的下行,有可能回到8月低点附近,继续向下突破需要额外助力,比如经济基本面变化再次引发货币政策宽松预期升温。二是第三阶段的利率下行,市场的稳定性可能较差,可能更容易受到资金面波动和稳增长政策的短期冲击。

中金固收研报观点称,在财政赤字提升空间不大的情况下,目前仍依赖于货币政策降低利率水平来缓冲债务风险以及引导融资需求上升,利率下行的过程并没有结束。尤其是在金融体系,存款等负债端利率下行缓慢且面临障碍,或需要政策引导其负债成本下降,才能进一步打开贷款和债券等企业融资工具利率下行的空间。

“随着货币政策维持宽松的时间越长,那么市场对于利率回升的担忧就会消退,债券收益率曲线也会开始变平。在较为陡峭的收益率曲线下,债券性价比较高的或是中长久期的利率债,未来一段时间内债券投资的超额收益也主要来自久期策略。 ”该机构进一步预测称。

开源证券首席经济学家赵伟也给出乐观预期称,债牛基础牢固,不要轻易下车,调整或提供加仓机会。当前与过往存在三大不同,调结构、防风险政策持续推进对传统引擎的硬约束、“资产荒”现象持续时间或比较久、多目标下的货币流动性中性偏松,均对债市形成有力支撑。

三季度财政支持“小碎步”加码 临近年末期待地方新增额度下发

三季度,财政方面的支持仍在稳步发力。

回顾来看,8月份,政治局会议除了提及“支持地方政府用足用好专项债务限额”以外,不再有更多新增稳增长政策提法,国务院常务会议明确,专项债结存限额将于10月底前发行完毕;9月份,稳经济大盘四季度工作推进会议提出,“依法依规提前下达明年专项债部分限额”。同时,国常会提出要增加3000亿元以上政策性开发性金融工具额度,属于预期之外。

据财政部地方债平台数据,截至三季度末,今年以来,地方债已累计发行6.35万亿元,明显高于2021年同期的5.62万亿元,其中,新增专项债累计发行3.53万亿元。

据新华财经统计,前八个月共发行再融资债券18374亿元,其中一般债券10655亿元、专项债券7719亿元;当期共发行新增债券42100亿元,其中一般债券6909亿元、专项债券35191亿元,分别占全年限额的96.0%和96.4%。

按券种划分,2022年以来,在稳增长诉求和政策指引下,新增地方专项债发行明显前置。今年1-6月期间已经将额度基本发完,7月以来发行明显萎缩,最新公布的8月数据显示,新增专项债发行规模已进一步降至516亿元,当月地方债发行以再融资债为主,占比达到83.57%。

步入2022年最后一个季度,持续巩固我国经济回稳向好态势也迎来最后的关键窗口期。作为今年以来带动扩大有效投资、支持经济稳增长的重要抓手,在3.45万亿元用于项目建设的新增专项债已基本发行使用完毕的基础上,地方债能否延续前三季度的有力表现,发挥更大效能,成为各方近期关注的焦点。

可以说,在用于项目建设的新增专项债已经发完的情况下,市场普遍关注如何用足用好专项债务限额为基建投资补充“弹药”。

方正固收张伟观点称:“3000亿资金做基建项目资本金,如果乐观按20%资本金比例估算,预计能够再撬动1.5万亿的基建投资资金。专项债限额和余额之差为1.5万亿。国常会明确提出要依法用好5000多亿元专项债结存限额。这算是对政治局会议的正式落地。”

据测算,专项债务限额与余额尚存在差额,还有一定的运用空间。若实行“用足用好专项债务限额”,年底前最多还可加发专项债14769.08亿元。从区域来看,限额和余额空间主要分布在经济强的区域。该机构认为这并不算低于预期,因为市场对专项债限额和余额发行规模分歧很大,没有形成主流的一致预期。从实际效果来看,新增专项债落地对基建和经济是正向的拉动。

中信证券首席经济学家明明表示,参考目前地方债已公布的发行计划,综合考虑相关政策表述,预计四季度地方债发行量或超往年同期,全年新增专项债规模或达4.15万亿元。

正如9月5日召开的国务院政策例行吹风会上,财政部部长助理欧文汉所表示:“将积极研究适当扩大专项债券资金投向领域和扩大专项债券用作项目资本金的范围,更好发挥专项债券拉动有效投资的作用。”

8月降息支撑三季度债市走强 后续关注结构性工具和政策落实情况

今年以来,央行货币政策保持平稳宽松。从量的角度看,央行4月降准0.25个百分点,截至7月底已上缴1万亿元结存利润,相当于再全面降准近0.5个百分点。从价的角度看,7天逆回购利率、1年期MLF利率、1年和5年期以上LPR等重要政策利率均出现不同程度下调。

就在8月中上旬,基于此前流动性充裕的背景下,为了对实体经济的进一步支撑,央行开启了新一轮的降息进程。

回顾三季度的降息,央行首先在8月15日开展4000亿元MLF操作和20亿元公开市场逆回购操作,中标利率均下降10BP。此后在8月22日,央行公布了新一期贷款市场报价利率(LPR),1年期LPR为3.65%,较此前的3.70%下调5个基点;5年期以上LPR为4.30%,较此前的4.45%下调15个基点。

时间轴拉回到今日,就在上周(10月21日),央行宣布开展5000亿元中期借贷便利(MLF)操作和20亿元公开市场逆回购操作,充分满足了金融机构需求。继8月、9月MLF连续缩量操作之后,此次操作实现了等量平价续做。

同时,本月的全国银行间同业拆借中心公布最新一期贷款市场报价利率(LPR),其中1年期LPR利率为3.65%,5年期以上LPR利率为4.3%。尽管此前有市场人士认为5年期以上LPR或迎来下调,但本轮1年期和5年期以上LPR均维持不变。这也是LPR利率自今年8月非对称下调之后,连续两月持平。

业内人士认为,近期央行的举措表明,在内外因素综合考量下,当前既不会大幅收紧流动性,也不会在量的层面过度支持流动性。关于后续降准降息预期,有机构认为,10月降准概率不大。但由于11月有1万亿元MLF即将到期,不排除适时通过小幅降准置换部分到期MLF的可能。

另一方面,三季度以来,央行并未新设专项再贷款或提高其额度,后续结构性工具或有新设或新增额度的可能,但更重要的是现有政策的落实。同时,再贷款也是基础货币投放方式之一,因此也有助于在央行引导资金利率回归政策利率的过程中,保证流动性合理充裕。综合来看,再贷款再贴现工具的运用对“稳增长”增益,难以扭转债市行情,利率或仍将维持低位震荡。

业内观点认为,央行降息在三季度逐步落地后,使得长债交易表现亮眼,这是由于此前资金面宽松支撑的短债利好已经提前消化,中长端券种借着“降息之名”实现补涨。多数机构预期,债市尚未到调整阶段,建议继续以杠杆和久期策略为主,未来一段时间内,长端收益率下行仍有空间,压平的走势也不会轻易改变。

持续加息+缩表速度翻倍 美债收益率四季度难脱趋势性上行

三季度以来,受通胀加速上行、美联储激进紧缩的影响,美国国债收益率呈现多轮急升行情。截至亚市10月24日早盘,2年期和10年期美债收益率最新报4.445%和4.169%,分别较年初上行了376BPs和266BPs,倒挂约27BPs。

在美元本位的国际货币体系下,美联储扮演着全球央行的角色,美债收益率也是全球无风险资产定价之锚。美债收益率不论涨跌,都会产生牵一发而动全身的蝴蝶效应。年初至今,美债收益率像“脱缰的野马”,跟随政策利率一路回调,不断打破机构预期,从年初的“破2%”到年中的“破3%”,演变到现在的奔向“5%”。

回顾三季度的美债市场“大事件”,美联储主席鲍威尔在8月末的杰克逊霍尔会议演讲释放了强烈“鹰派信号”,对前期关于“滞”和“胀”争议的反复做出了进一步指引,修正了市场对于提前结束加息甚至开始降息的预期。自此以后,开启了新一轮的紧缩周期预期。

同时,自9月初,美联储缩表速度开始翻倍。对于美联储而言,这也意味着又一个紧缩加速期的到来:根据美联储此前制定的收缩其9万亿美元投资组合的计划,美联储从9月开始,把每月到期不续的国债和抵押贷款支持证券(MBS)额度上限分别提高到600亿美元和350亿美元,合计950亿美元(此前为475亿美元)。其中,在息票到期额度低于月度上限的情况下,用目前规模达3260亿美元的国库券持仓来补足。

道明证券策略师格南迪·金伯格(Gennadiy Goldberg)表示,这是美联储三年前因准备金不足而迅速买进国库券以来,首次允许国库券从资产负债表中流失,量化紧缩正在全速前进。

自3月以来,美联储已经加息5次,美国的基准利率已经达到3%-3.25%区间,然而,美国通胀指数却一路高歌猛进。美联储原本希望通过加息,使通胀降到2%的水平,但9月美国CPI指数依然同比增长8.5%,保持在上世纪70年代末80年代初以来的最高水平区位。同时,美国核心CPI连续28个月上涨,9月同比飙升6.6%,为1982年以来的最高水平。这样一来,美联储的可信度正在受损。

市场目前预计美联储将在11月下次会议上再次加息75个基点。对于加息的具体节奏而言,主要关注中期选举以及通胀走势,年内剩余两次会议分别加息75BPs与50BPs的概率偏高。虽然11月中期选举后政治压力或有所缓解,但年内通胀回落速度整体偏慢。

中信固收预计称,美债利率高点往往与实际落地的政策利率高点水平一致,高点或于今年年底或明年年初出现。每轮加息过程中,美债利率往往上升至政策利率高点附近水平,且美债利率高点出现时点往往早于政策利率高点1-3个月。因此,预计在此轮加息停止前夕,四季度和年底前的美债利率预计将继续趋势性上行。(王菁)

编辑/田野