新华财经北京10月21日电 新华财经和面包财经研究员统计了房地产开发企业2022年前三季度境内信用债和境外美元债的发行情况。统计结果显示,前三季度国内房地产开发企业发行境内信用债合计融资4277亿元,同比下降22.74%;发行票面利率平均值为3.48%,同比下降1.06个百分点。前三季度房企美元债融资规模为156.61亿美元,同比下滑62.41%;平均票面利率为8.49%,较去年同期上升0.87个百分点。

值得关注的是,随着“中债信用”增信民企发债正式落地,9月房企信用债发行规模呈复苏态势。随着纾困政策不断出台,四季度房企融资状况有望继续改善。

境内信用债:前三季度房企融资超4000亿元 9月发行回暖

以发行起始日测算,2022年前三季度共有112个房企债务主体发行483笔境内信用债,合计发行规模约为人民币4277亿元,同比下降22.74%。

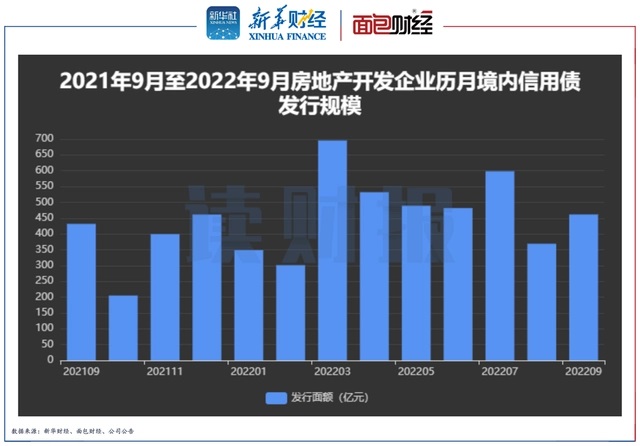

图1:2021年9月至2022年9月房地产开发企业历月境内信用债发行规模

其中,房企相关债务主体2022年9月合计发行境内信用债规模约为人民币461.6亿元,同比上升6.88%,环比上升25.10%。

随着房企增信支持发债的试行,9月房企境内信用债发行规模呈复苏态势,融资回升较为明显。

图2:示范房企“中债增”全额担保票据发行明细

9月21日,旭辉控股集团12亿元全额担保中期票据发行完成,至此首批5家示范房企通过中债增担保发债已全部落地,发行总规模达62亿元。该批试点票据发行规模均在10亿-15亿元之间,发行利率在3.20%-3.33%之间,且由中债增对房企发行的中期票据开展“全额无条件不可撤销连带责任担保”。

华润置地、万科发行规模靠前 票面利率下行

前三季度新发行境内信用债的房企中,华润置地发行信用债融资最多,金额达281.02亿元,平均票面利率为3.13%;其次为万科,融资金额为213.90亿元,平均票面利率为3.18%;首开股份融资金额为205.01亿元,在前三季度国内新发境内信用债的房企中排名第三,平均票面利率为3.61%。

图3:2022年前三季度房地产开发企业境内信用债发行规模前10名

从债务主体类型来看,国资房企更具信用优势,仍为前三季度发债主力。

利率方面,国内房地产开发企业发行境内信用债发行时平均票面利率为3.48%,同比下降1.06个百分点。

头部房企中,融资利率较低的房企为招商蛇口,前三季度信用债发行规模达198亿元,平均融资利率为2.93%。

统计显示,金科地产、佳源创盛发行境内信用债的票面利率最高,达到8%,高出同期国内房企发行境内信用债票面利率的平均值4.52个百分点。此外,西安高新、天地源、格力地产等主体发行的境内信用债票面利率也处于较高水平,发行时票面利率均不低于7%。

境外美元债:三季度发行规模回升明显

按照起息日口径统计,2022年前三季度,国内房地产开发企业中共有39个债务主体发行境外美元债,共发行美元债53只,发行数量同比下降65.13%;融资金额为156.61亿美元,同比下滑62.41%。

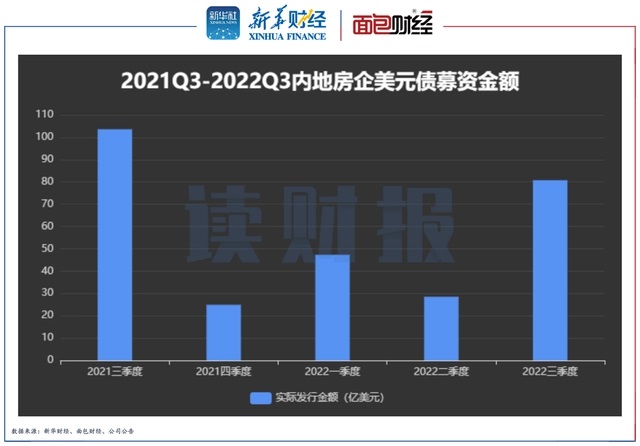

图4:2021Q3-2022Q3内地房企美元债募资金额

整体来看,相较去年同期水平,中资房企美元债发债规模呈收缩趋势。值得关注的是,2022年三季度房企美元债发行规模呈复苏态势,环比回暖明显。

从发债主体来看,境外美元债的发债主体依然以民营房企居多。其中,富力地产前三季度的新发美元债规模最大,合计发行金额为超50亿美元。其发行债务主体为全资子公司怡略有限公司。合景泰富集团、荣盛发展分别位列第二、第三。

利率方面,2022年前三季度国内房地产开发企业发行境外美元债的平均票面利率为8.49%,较去年同期上升0.87个百分点。

其中,绿城中国发行的于2025年1月到期的增信债券票面利率为2.3%,在前三季度新发美元债的内地房企中属最低水平。另一方面,15家房企前三季度美元债平均票面利率超10%,包括上坤地产、祥生控股、银城国际控股等公司。

编辑/田野