随着恒丰理财有限责任公司(下称“恒丰理财”近日获准开业,股份行理财子公司又添一员。

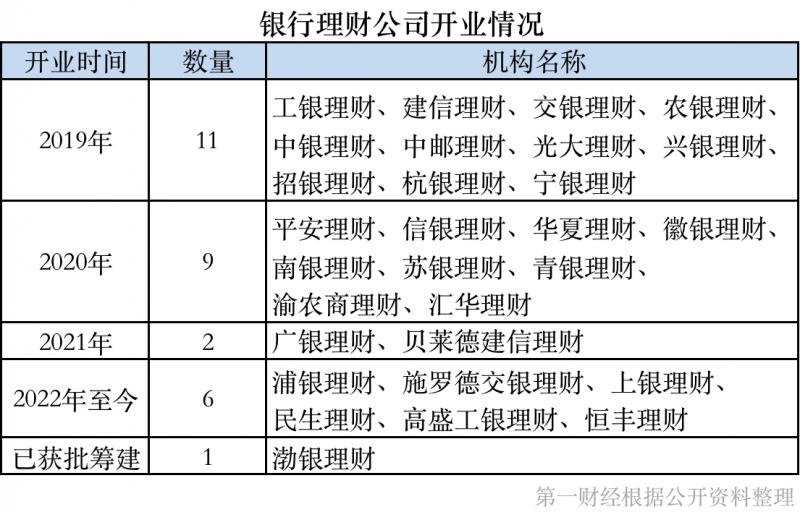

距离首批理财子公司获准开业至今已三年有余。第一财经记者梳理发现,已有29家银行理财公司获批筹建,其中有28家已获准开业,仅剩渤银理财在排队等待“开业”。

资管新规落地已逾半年,银行理财产品迎来全面净值化,银行理财市场迎来了后资管新规时代。

普益标准研究员余雅琴向记者指出,随着净值化转型的完成,银行理财产品的收益率逐渐走低,固定收益类产品已不能完全满足投资者对于收益的要求,理财子公司需寻求区别于公募基金的差异化发展路径。

全面转型净值型理财产品

今年以来,银行理财子公司加速入局。截至目前,已有浦银理财、上银理财、施罗德交银理财、民生理财、高盛工银理财、恒丰理财6家公司获批开业。

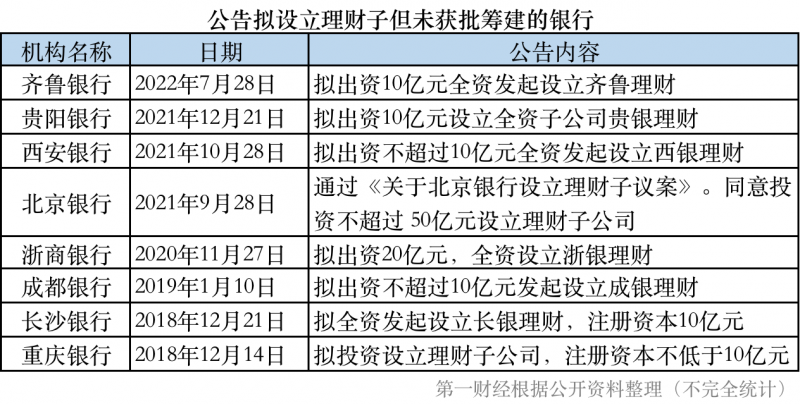

与此同时,中小银行也跃跃欲试,齐鲁银行、贵阳银行、西安银行等多家银行纷纷加入了申请设立理财子公司的行列。

眼下,距离首批理财子公司获准开业已三年有余,共有29家银行理财公司获批筹建,其中28家已获准开业,仅剩渤银理财仍在排队等待开业。具体来看,6家国有大行均设立并展业理财子,12家股份行只有1家(浙商银行)未获批筹建。

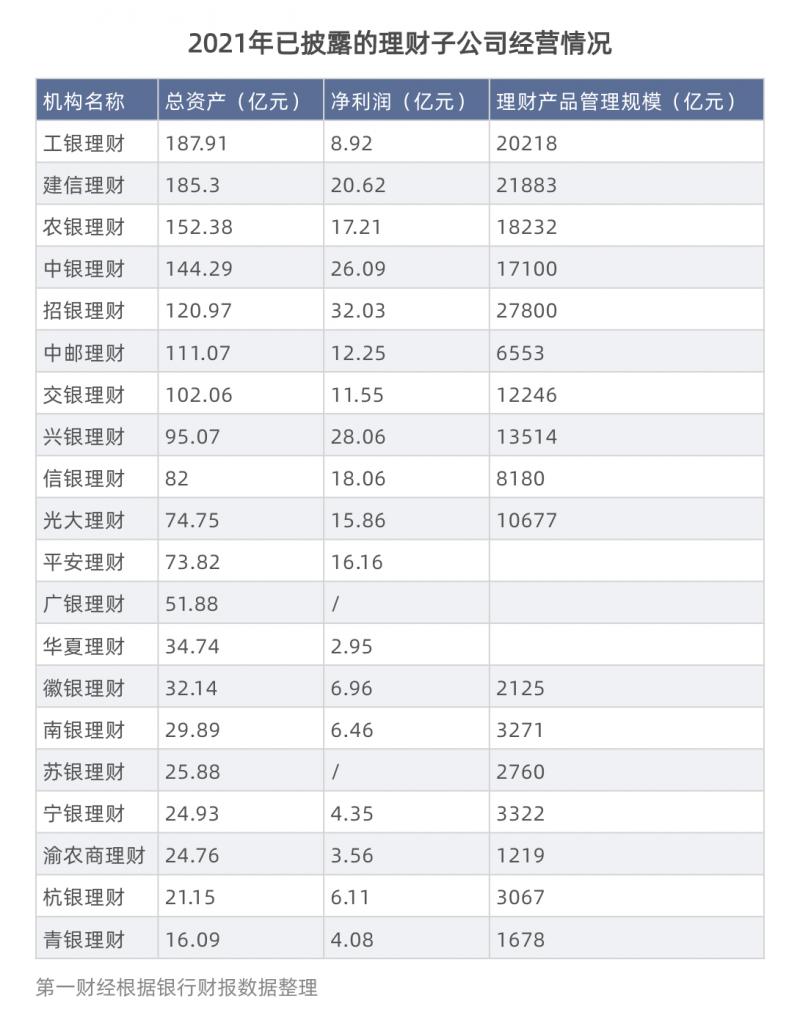

从财报数据来看,已开业的理财子公司均取得不俗的成绩。记者梳理发现,在已披露业绩的20家银行理财子公司中,招银理财2021年实现净利润高达32.03亿元,排名第一;兴银理财紧随其后,净利润为28.06亿元;中银理财为第三,去年净利润为26.09亿元。

理财产品管理规模方面,除平安理财、广银理财、华夏理财外,有17家理财子披露了数据。招银理财的理财规模仍居榜首,达2.78万亿元;其次为建信理财,管理规模达2.19万亿元。管理规模超过2万亿的还有工银理财,达2.02万亿元。

开业3年,理财子公司的产品发行情况一直备受关注。根据中国理财网数据,截至目前,银行理财子公司共计发行理财产品9732只,其中存续期产品9362只,均为净值型理财产品。

具体来看,当前理财子公司发行产品的主要类别包括固定收益类、权益类、商品及金融衍生品类、混合类,其中固定收益类产品发行最多,共8183只产品;其次是混合类,共发行1522只产品;权益类和商品及金融衍生品类产品分别仅发行22只、5只。可以看出,目前银行理财资金仍主要配置于固定收益类资产,多资产投资能力较为薄弱。

而在后资管新规时代,这样的情况将发生改变。易观分析金融数字化分析师潘玉宇向记者提出,2022年,银行理财子公司才真正进入全面净值化元年,银行理财子也正由“财富产品销售”向“客户需求驱动的投顾模式”转型。同时,理财公司可以围绕乡村振兴、“双碳”、共同富裕、人口结构变化等重大战略和时代特点,探索振兴惠农、ESG、共同富裕、养老理财、外币理财等特色产品。

值得一提的是,今年以来理财公司也在不断探索养老理财产品。2022年3月,中邮理财等6家理财公司获得养老理财的试点资格。8月3日,中邮理财发行首只养老理财试点产品,目前已成功募集30亿元,完成销售目标。据悉,交银理财、中银理财也将于下周发行首支养老理财产品。

中国理财网信息显示,截至8月4日,共有工银理财、招银理财、建信理财等6大银行理财子公司发行了33只养老理财产品“登记在册”,其中有24只为固定收益类产品,9只为混合类产品,绝大多数产品设置了3年以上的封闭期限,业绩比较基准集中在5.8%-8%的区间。

中小银行入局不易

随着银行理财子公司阵营不断扩容,不少中小银行也相继透露设立理财子公司的意愿。就在近日,齐鲁银行发布公告宣布,拟出资10亿元发起设立理财子公司“齐鲁理财”。

据第一财经记者不完全统计,公告拟设立理财子但尚未获批筹建的上市银行共计8家,其中,重庆银行、长沙银行、成都银行距离宣布设立理财子公司均已超过3年。

此外,顺德农商行、江苏江南农商行、上海农商行等多家地方银行均公布了设立理财子公司相关议案,富滇银行、东莞银行、乌鲁木齐银行等城商行也透露了设立理财子公司的计划。

那么,为何上述较早申请的中小银行到现在还未获批复?中国(深圳)综合开发研究院金融发展与国资国企研究所副所长余凌曲认为,很大程度上是对中小银行设立理财子公司的可持续性存在疑虑。

的确,从设立门槛、投入产出等方面来看,对于理财规模小于1000亿元的中小银行而言,专门成立理财子公司开展“资产管理”似乎并不划算。一位银行业人士向记者表示,中小银行理财规模小、网点少、投研力量弱,转型做代销才是其开展理财业务的最好选择。

对于中小银行积极申设理财子的情况,余凌曲分析称,资管新规下,各类金融机构都看重居民财富管理“蓝海市场”。而相比于基金公司、保险公司、资管公司等,目前银行理财子公司数量并不算多,发展空间大。加上最近个人养老金账户等制度改革支持发展“养老理财”,进一步扩大理财子公司资管业务空间。在此背景下,中小银行设立理财子公司是为了更好地抓住发展机遇,扩大资管规模,降低资本消耗,提高利润增长。

面对后资管新规时代激烈的市场竞争,中小银行理财子将如何实现逆袭?潘玉宇向记者指出,与国有大行的理财子公司“大而全”布局不同,中小型理财子公司聚焦“小而美”才会更有优势。比如,杭银理财传承母行“科技文创”基因,积极布局科技文创相关的权益类私募理财产品。

“此外,中小型理财公司可以结合自身基因,积极布局理财场景建设和财富管理开放平台的搭建,利用大数据、机器学习、知识图谱等技术,建立基于全量信息的产品评价体系并革新产品营销策略,找到业务突破的关键点。同时,通过构建开放管理平台积极探索财富客户的OMO服务模式,实现“线上流量获客、远程咨询服务、线下关系经营”的财富客户闭环经营。”潘玉宇进一步补充。

行业困局待解

火热背后,留给银行理财市场的考验不容忽视。2022年,银行理财市场进入全面净值化管理的新阶段。面对新的市场状况和投资者行为的改变,理财子公司的权益短板日益浮现,同时也面临着人才、系统、文化等方面的现实挑战。

今年年初,受到市场大幅震荡影响,银行理财产品出现大规模的破净。普益标准统计数据显示,截至上半年末,发生过“破净”的银行理财产品占存续的产品数量的9.73%,造成了一定的恐慌情绪。

另一方面,记者留意到,近期有理财子公司终止多款产品的运作。据不完全统计,7月以来,信银理财已经提前终止了4只固收类理财产品,分别为固盈象固收稳健半年定开1号,智慧象固收增强FOF一年定开9号、11号、12号,均属于第一个封闭期结束后终止产品运行。

农银理财也有一款产品宣布提前终止运作。7月18日,农银理财宣布“农银同心·两年开放”价值精选第1期人民币理财产品(新客新资金专享)计划于2022年8月24日提前终止。值得注意的是,该产品第一次开放期为2022年8月26日。

对于终止产品运行,普益标准研究员霍怡静指出,进入理财净值化时代后,伴随今年股债市场剧烈震荡,部分理财产品投资业绩不及预期,理财公司面临较高的资金申赎压力,同时理财产品的管理规模下降后投资风险加大,性价比低,因此产品提前终止运作。

“从净值波动上来看,由于今年年初受资本市场震荡影响,银行理财收益波动较大。”余雅琴认为,资管新规落地已逾半年,银行理财产品迎来全面净值化。随着净值化转型的完成,银行理财产品的收益率逐渐走低,固定收益类产品已不能完全满足投资者对于收益的要求。

在余雅琴看来,净值化转型后,银行理财将逐步向公募基金靠近。理财子公司背靠商业银行庞大的客户资源及渠道资源,可以充分发挥自身的资源禀赋,践行稳健收益的投资风格,寻求区别于公募基金的差异化发展路径。

潘玉宇则提出,目前,理财子公司的投顾能力相较于公募基金、券商资管机构存在显著的短板。从业务逻辑来看,“客户+产品+渠道”三位一体共同决定银行理财子公司的综合竞争力。在后续发展方面,数字化投顾是关键战场。

此外,由于银行理财产品客群的差异,净值化后,银行理财公司的投资者教育仍道阻且长。余雅琴告诉记者,建议持续开展投资者教育,让投资者逐步摒弃“保本收益”的思想,建立正确的“盈亏自负”的投资理念。

编辑/樊宏伟