近日,博将控股有限公司(下称博将控股)向香港交易所提交了上市申请,光大证券国际和德意志银行担任其联席保荐人。

值得一提的是,2023年6月,博将控股就递表冲刺港股“VC第一股”,到今年1月其上市申请材料“失效”。若此次能成功上市,博将控股将成为继天图投资后第二家在港上市的创投公司。

1500名投资者撑起的IPO

招股书显示,博将控股成立于2005年,是一家专注于服务高净值人群、致力于赋能中国高科技企业的私募投资基金管理人。

从公司的业务模式看,博将控股旗下设有多个基金系列,每个基金系列下设一只或多只私募股权基金,用于投资公司的若干投资组合。同时,博将控股还会根据投资人数目和系列的规模,设立一只或多只私募股权系列基金,用于投资于同一系列的私募股权基金。

招股书显示,截至2023年12月31日,博将控股共管理80只基金,管理规模为101.63亿元。上述基金的资金来源主要是外部投资者,截至2023年末,博将控股外部基金投资者共有1500名,其中约97.8%是个人投资者。

而中国的私募股权基金合格个人投资者,是指金融资产不低于人民币300万元或近三年平均年收入不低于人民币50万元且投资于单个私募股权基金不低于人民币100万元的个人。

招股书中还提到,截至2023年12月31日,博将控股投资组合包括91家公司,其中有80家在高科技产业内运营。

天眼查数据显示,2005年至2024年期间,博将控股共有132项投资事件,投资项目以高科技产业为主,涵盖数字信息技术、医药与医疗技术、航空航天技术、新能源与能源效率、先进制造与自动化等领域,知名投资项目包括中科时代、超光微、晶合光电、银基科技等。

来源:天眼查

2023年营收净利双降

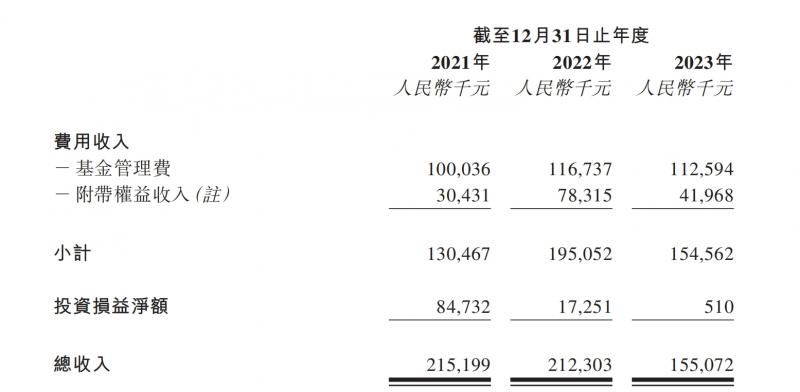

招股书显示,2021年至2023年,博将控股分别实现收入2.15亿元、2.12亿元和1.55亿元人民币。其中,基金管理费收入分别为1亿元、1.17亿元和1.13亿元,占总收入的46.51%、55.19%和72.9%,占比呈逐年递增趋势。

博将控股在招股书中提到,基金管理业务所得的费用收入包括基金管理费和附带权益。其中,基金管理费通常按投资者实缴资本的平均年利率2%收取,附带权益则按基金超额收益的20%收取。

来源:招股书

净利润方面,博将控股在2021年至2023年期间分别实现净利润0.99亿元、1.07亿元和0.44亿元。关于净利润下降的原因,博将控股在招股书中表示,公司净利润从2022年1.07亿元下滑至2023年0.44亿元,主要由于2023年确认的附带权益收入减少所致,而公司附带权益收入及投资收益因其性质而大幅波动,可能受到市场及经济条件的不利影响。2021年至2023年期间,博将控股附带权益收入分别实现0.3亿元、0.78亿元和0.42亿元。

项目退出方面,截至2023年12月31日,博将控股对3家公司的投资实现完全退出,7家实现部分退出,总退出投资成本约为5.57亿元,实现退出价值约为17亿元。

中新经纬注意到,除了2023年营收、净利润下降外,博将控股的整体内部收益率也呈现下滑态势。通常情况下,内部收益率代表投资获利能力的指标,是指在不计管理费的情况下,对基金中的实缴资本,投资组合公司的已变现或部分已变现部分收取的所有所得款项、投资组合公司的分派等。2021年和2022年,博将控股的内部收益率分别为21.2%、18.7%,而截至2023年12月31日,该公司在管基金的内部收益率下滑至14.7%。

“VC第一股”股价已大幅破发

2023年10月,天图投资在港交所成功上市,成为首家“新三板+港股”两地挂牌的创投机构,引起市场关注。

但从上市表现看,天图投资上市当天直接破发,且跌幅超过20%。截至今年7月5日,这只“VC第一股”股价为3港元/股,与发行价6.5港元/股相比,跌幅达53.84%,总市值为20.79亿港元。

天图投资2023年的业绩也遭遇“滑铁卢”。港股年报数据显示,天图投资2023年主营业务收入为4461万元人民币,同比下降2.98%;实现净利润-8.73亿元,同比下降256.09%。天图投资在年报中称,主要是由于资本市场持续低迷,导致投资组合公允价值下降。

编辑/樊宏伟