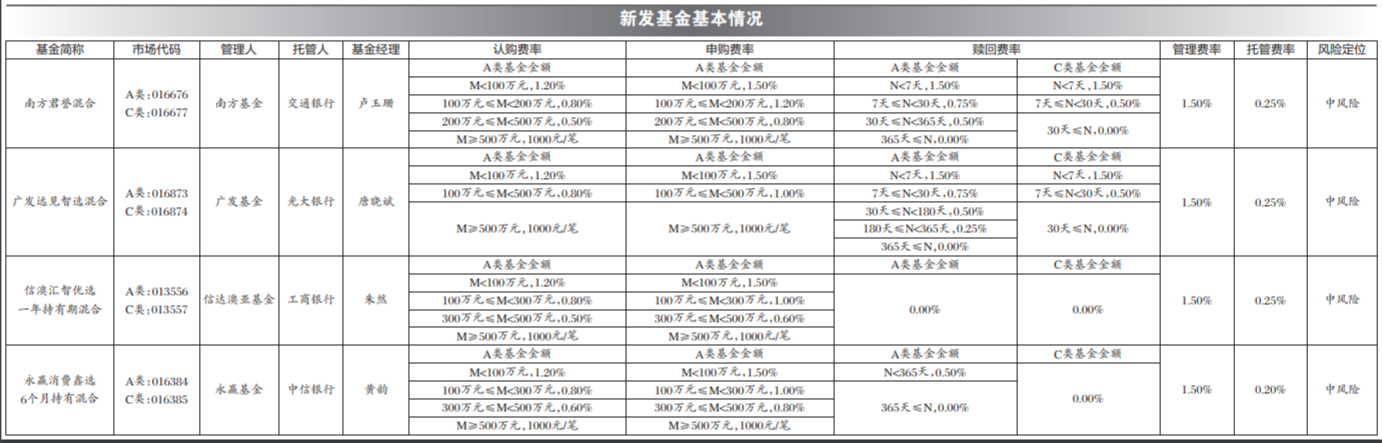

根据天相数据统计,截至2022年10月28日,共有309只公募基金正在募集或已公布发售公告。其中包括107只混合型基金、97债券型基金、52只股票型基金、42只基金中基金(FOF)、10只QDII基金、1只商品基金。混合型基金是近期发行品种的主力。本期选出4只产品特征鲜明的基金进行分析,供投资者参考。

南方君誉混合

南方君誉混合是南方基金旗下的一只灵活配置混合型基金,拟任基金经理为卢玉珊。该基金的业绩比较基准为“沪深300指数收益率×45%+中证港股通综合指数(人民币)收益率×10%+上证国债指数收益率×45%”。该基金股票(含存托凭证)、可转换债券和可交换债券投资合计占基金资产的比例范围为30%-80%(其中港股通股票投资比例不得超过股票资产的50%)。该基金在有效控制风险并保持良好流动性的前提下,力争实现基金资产的长期稳定增值。

聚焦高景气赛道,优化竞争格局:目前中国经济正处于经济增速的换挡期,经济周期的强度、结构和长度可能会发生变化,在新旧动能持续转换情况下,中国经济蕴含着全新的战略机遇。该基金将着眼于全球经济的发展趋势,深刻分析中国产业的改革方向,在制造大国、科技大国向制造强国、科技强国转型的过程中,寻找景气度不断上升、竞争格局不断优化、商业模式不断创新且具备长期增长潜力的行业进行投资。

绩优“女将”,过往业绩优异:拟任基金经理卢玉珊,2008年7月加入南方基金,历任研究员、高级研究员,负责商贸零售、酒店旅游、纺织服装、轻工造纸、建筑工程等行业研究工作。卢玉珊从业14年,经历完整牛熊,资产配置风格较为均衡,回撤控制优秀,擅长精选高景气赛道,天相数据显示,其在管产品南方核心竞争混合近5个完整年度均获得正收益,截至2022年10月26日,近3年区间收益率为72.70%,同期业绩比较基准涨幅为5.37%,超额收益显著。

老牌公司优势明显,持续创造投资价值:自金牛奖创设以来,南方基金每届均有斩获,迄今累计荣获金牛奖达64座,奖项覆盖了权益、固收资产类别。在混合资产投资领域,南方基金于业内率先布局、长期耕耘,大幅跑赢同期业绩基准。天相数据显示,截至2022年三季度末,南方基金管理公募基金共310只,规模10288.81亿元。

风险提示:该基金为混合型基金,一般而言,其长期平均风险和预期的收益低于股票型基金,高于债券型基金、货币市场基金。建议具有一定风险承受能力的投资者认购。

广发远见智选混合

广发远见智选混合是广发基金管理有限公司旗下的一只普通偏股混合型基金,拟任基金经理为唐晓斌。基金的业绩比较基准为“沪深300指数收益率×60%+人民币计价的恒生指数收益率×20%+中债-新综合财富(总值)指数收益率×20%”。该基金股票资产占基金资产的比例为60%-95%,其中投资于港股通标的股票不超过股票资产的50%。该基金在有效控制组合风险并保持良好流动性的前提下,通过精选优质上市公司股票,追求超越业绩比较基准的投资回报。

综合考虑宏观市场,以低估值视角发掘成长:该基金在投资方面将综合考虑宏观经济、估值、政策等因素对证券市场走势的影响,合理配置股票、债券及现金类资产。基金经理将在分析国内外宏观经济走势、经济结构转型的基础上,通过对中观行业的发展趋势进行深入研究,综合行业所处的竞争格局,对企业未来两到三年的景气度进行分析,精选出有可持续成长性和相对估值优势的上市公司。

低估值视角出发,历史业绩优秀:拟任基金经理唐晓斌,14年证券从业经历,超7年公募基金管理经验。投资风格偏好从中观行业的比较分析入手,过往投资中,善于在低估值的细分行业中选择高景气成长行业,以及供需格局大幅改善的周期性行业。天相数据显示,唐晓斌自2018年6月25日起开始管理广发多因子,截至2022年10月27日,近3年累计收益率达156.52%,远超市场同类产品收益率水平。

基金公司资产配置团队经验丰富:广发基金于2013年开始组建资产配置研究团队,目前搭建了完备的投研系统,涵盖基金遴选、组合管理、风控管理每一个环节,旗下产品覆盖主动权益、债券、货币、海外投资、被动投资、量化对冲、另类投资等不同类别。其资产配置投研团队研究范围涵盖境内与境外,全面覆盖股票、债券、商品、另类等资产。凭借优秀的综合实力,公司九次荣获“金牛基金管理公司”奖。

风险提示:该基金是混合型基金,其预期收益及风险水平高于货币市场基金、债券型基金,低于股票型基金。建议自主判断基金的投资价值,自主做出投资决策,自行承担投资风险。

信澳汇智优选一年持有期混合

信澳汇智优选一年持有期混合是信达澳亚基金管理有限公司旗下的一只普通偏股混合型基金,拟任基金经理为朱然。信澳汇智优选一年持有期混合的业绩比较基准为“中证800指数收益率×90%+中证港股通综合指数收益率×5%+银行活期存款利率(税后)×5%”。该基金股票及存托凭证资产占基金资产的比例为60%-95%,其中港股通标的股票占股票资产的比例不超过50%。该基金在控制风险的前提下,力争获得超越业绩比较基准的投资回报。

关注景气行业,具有持有期优势:在经济转型升级大方向下,科技相关行业具有明显较强的行业景气度和可持续性,该基金将重点挖掘新能源、光伏、高端制造等细分板块投资机遇。该基金采用一年持有期模式,对投资者而言有资金锁定期,能够在一定程度上避免“追涨杀跌”的现象,减少频繁交易导致的费用;同时基金具有相对稳定的规模,能够有效降低流动性冲击的风险。

实力基金经理出任,代表产品表现亮眼:该基金拟聘任朱然为基金经理。朱然,曾任甲骨文(中国)IT工程师,广发证券(香港)海外市场TMT行业分析师,红土创新基金研究员、基金经理和投资副总监。朱然擅长深挖科技赛道中具有超额回报潜力的优质个股,追求高成长,选股阿尔法收益显著。朱然的代表产品于2018年9月14日至2021年8月3日期间累计总回报率342.67%,年化回报率67.31%,远超同期业绩比较基准52.39%的收益率。

基金公司权益投资业绩领先:信达澳亚基金管理有限公司成立于2006年6月5日,是国内首家由国有资产管理公司控股的基金管理公司。信达澳亚的权益投资中长期业绩表现优秀,2022年8月获得金牛基金管理公司、金牛卓越回报奖、五年期开放式股票型持续优胜金牛基金奖。

风险提示:该基金为混合型基金,理论上其预期风险与预期收益高于债券型基金和货币市场基金,低于股票型基金。该基金将投资港股通标的股票,需承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。建议具有一定风险承受能力的投资者认购。

永赢消费鑫选6个月持有混合

永赢消费鑫选6个月持有混合是永赢基金管理有限公司旗下的一只普通偏股混合型基金,拟任基金经理为黄韵。该基金的比较基准为“中证消费服务领先指数收益率×65%+恒生指数收益率(按估值汇率折算)×15%+中债-综合指数(全价)收益率×20%”。该基金股票资产占基金资产的60%-95%,其中投资于港股通标的股票不超过股票资产的50%。该基金主要投资于消费主题相关的资产,在力争控制组合风险的前提下,实现资产净值的中长期稳健增值。

掘金消费长牛赛道,前瞻捕捉投资机遇:消费板块经前期调整,估值水平已大幅降低。该基金重点关注以下几大投资方向:品类变迁及高端化的推动,中国企业在全球竞争力的提升,人口结构变迁带来的不同代际消费变化,以及品质升级和下沉市场提升空间带来的机遇。行业重点关注白酒、啤酒、家电板块;医疗器械子板块、新能源汽车;宠物、医美、预制菜;化妆品、快递等板块。

资深消费基金经理掌舵,六个月持有期设置:拟任基金经理黄韵,深耕消费行业16年,拥有超7年基金管理经验,曾任长信基金绝对收益部总监。黄韵采用自下而上精选公司和自上而下组合管理相结合的投资理念,以深度价值为导向精选个股,善于把握行业变化趋势,并以自上而下的视角打造更具长期投资性价比的组合。基金经理拥有稳中有进的投资风格,曾管产品总规模近90亿元。

消费团队护航,旗下消费基金长期业绩出色:永赢消费团队是研究总监亲自带队打造的公司第一批重点研究团队,团队配置8人,资深研究员从业超8年,具备成熟的研究框架和完善的研究体系,再辅以智能数据系统,全力深耕消费行业,挖掘潜在投资机会。永赢旗下第一只消费基金——永赢消费主题A于2018年11月消费板块低点前瞻布局,天相数据显示,截至2022年10月28日,A份额成立以来绝对收益率152.61%,年化绝对收益率达27.17%。

风险提示:该基金是混合型证券投资基金,预期风险和预期收益高于债券型基金和货币市场基金。建议具有一定风险承受能力的投资者认购。

编辑/范辉